A popularidade da Marriott International, Inc. (NASDAQ:MAR) junto dos investidores está ameaçada pelo sobrevalorização dos preços

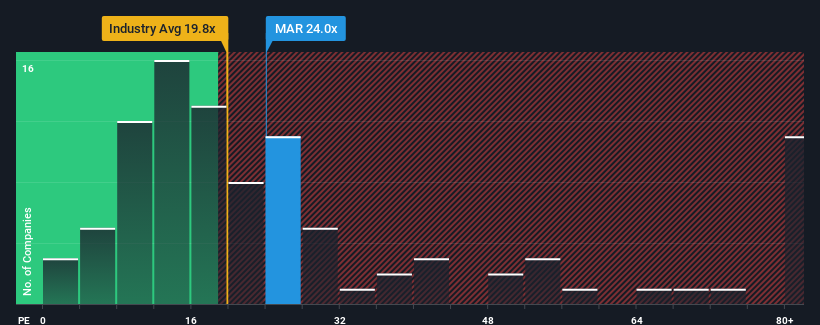

O rácio preço/lucro (ou "P/E") de 24x da Marriott International, Inc. (NASDAQ:MAR) pode fazer com que pareça uma venda neste momento, em comparação com o mercado dos Estados Unidos, onde cerca de metade das empresas têm rácios P/E inferiores a 16x e mesmo P/E inferiores a 9x são bastante comuns. No entanto, seria necessário aprofundar um pouco mais para determinar se existe uma base racional para o elevado P/E.

Os últimos tempos têm sido agradáveis para a Marriott International, uma vez que os seus ganhos aumentaram, apesar de os ganhos do mercado estarem a inverter-se. Parece que muitos esperam que a empresa continue a desafiar as adversidades do mercado em geral, o que aumentou a vontade dos investidores de pagar mais pelas acções. É de esperar que assim seja, caso contrário, estaremos a pagar um preço bastante elevado sem qualquer razão especial.

Veja a nossa última análise da Marriott International

O que é que as métricas de crescimento nos dizem sobre o elevado P/E?

Há um pressuposto inerente de que uma empresa deve superar o desempenho do mercado para que rácios P/E como os da Marriott International sejam considerados razoáveis.

Se analisarmos o último ano de crescimento dos lucros, a empresa registou um aumento fantástico de 44%. O forte desempenho recente significa que também foi capaz de aumentar o EPS em 1.735% no total nos últimos três anos. Por conseguinte, é justo dizer que o crescimento dos lucros foi recentemente excelente para a empresa.

Olhando agora para o futuro, prevê-se que o EPS suba 9,2% por ano durante os próximos três anos, de acordo com os analistas que seguem a empresa. Com o mercado a prever um crescimento de 12% por ano, a empresa está posicionada para um resultado de lucros mais fraco.

Com esta informação, consideramos preocupante o facto de a Marriott International estar a negociar a um P/E superior ao do mercado. Aparentemente, muitos investidores da empresa estão muito mais optimistas do que os analistas indicam e não estão dispostos a abandonar as suas acções a qualquer preço. É muito provável que estes accionistas estejam a preparar-se para uma futura desilusão se o P/E descer para níveis mais consentâneos com as perspectivas de crescimento.

A principal conclusão

Normalmente, alertamos para o facto de não se ler muito sobre os rácios preço/lucro quando se tomam decisões de investimento, embora possam revelar muito sobre o que os outros participantes no mercado pensam sobre a empresa.

O nosso exame das previsões dos analistas da Marriott International revelou que as suas perspectivas de lucros inferiores não estão a afetar o seu elevado P/E tanto quanto teríamos previsto. Neste momento, estamos cada vez mais desconfortáveis com o P/L elevado, uma vez que os lucros futuros previstos não são susceptíveis de sustentar um sentimento tão positivo durante muito tempo. Isto coloca os investimentos dos accionistas em risco significativo e os potenciais investidores em perigo de pagar um prémio excessivo.

E quanto aos outros riscos? Todas as empresas os têm, e nós detectámos 2 sinais de alerta para a Marriott International que deve conhecer.

É claro que pode encontrar um investimento fantástico se analisar alguns bons candidatos. Por isso, dê uma vista de olhos a esta lista gratuita de empresas com um forte historial de crescimento, negociadas a um P/E baixo.

Valuation is complex, but we're here to simplify it.

Discover if Marriott International might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.