Howard Marks foi muito claro quando disse que, em vez de se preocupar com a volatilidade do preço das acções, "A possibilidade de perda permanente é o risco com que me preocupo... e com que se preocupam todos os investidores práticos que conheço". É natural que se considere o balanço de uma empresa quando se examina o seu grau de risco, uma vez que a dívida está frequentemente envolvida quando uma empresa entra em colapso. Podemos ver que a Insperity, Inc.(NYSE:NSP) utiliza efetivamente a dívida na sua atividade. Mas será que os accionistas devem estar preocupados com o seu uso de dívida?

Qual o risco que a dívida traz?

A dívida é uma ferramenta para ajudar as empresas a crescer, mas se uma empresa é incapaz de pagar aos seus credores, então existe à sua mercê. Parte integrante do capitalismo é o processo de "destruição criativa", em que as empresas falidas são impiedosamente liquidadas pelos seus banqueiros. Embora isso não seja muito comum, é frequente vermos empresas endividadas a diluir permanentemente os accionistas, porque os credores as obrigam a angariar capital a um preço muito baixo. Dito isto, a situação mais comum é quando uma empresa gere a sua dívida razoavelmente bem - e em seu próprio benefício. O primeiro passo para analisar os níveis de endividamento de uma empresa é considerar o seu dinheiro e a sua dívida em conjunto.

Veja a nossa última análise da Insperity

Qual o nível de endividamento da Insperity?

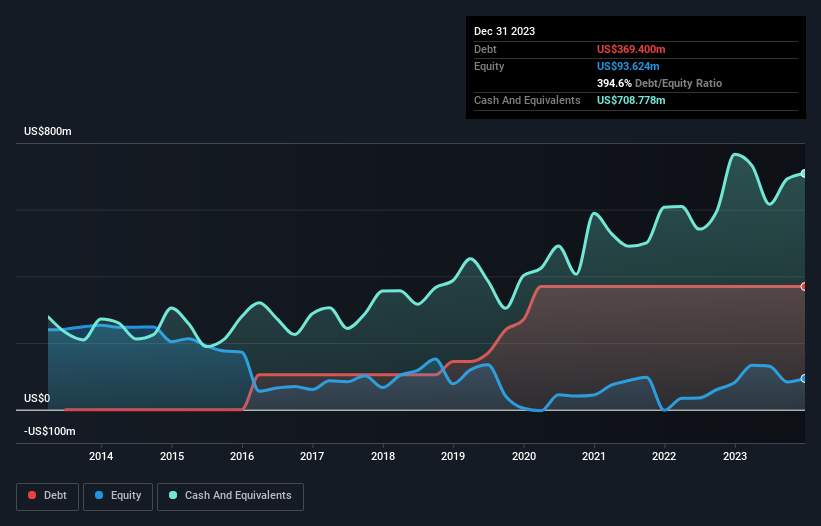

O gráfico abaixo, no qual você pode clicar para obter mais detalhes, mostra que a Insperity tinha US $ 369,4 milhões em dívidas em dezembro de 2023; quase o mesmo que no ano anterior. No entanto, seu balanço patrimonial mostra que possui US $ 708,8 milhões em dinheiro, portanto, na verdade, possui US $ 339,4 milhões em dinheiro líquido.

Quão saudável é o balanço patrimonial da Insperity?

De acordo com o último balanço relatado, a Insperity tinha passivos de US $ 1.44 bilhão com vencimento em 12 meses e passivos de US $ 589.7 milhões com vencimento em mais de 12 meses. Compensando estas obrigações, tinha dinheiro em caixa de US$708,8 milhões, bem como contas a receber avaliadas em US$693,9 milhões com vencimento dentro de 12 meses. Assim, os seus passivos totalizam mais US$623,4 milhões do que a combinação da sua tesouraria e dos seus créditos a curto prazo.

Uma vez que as acções da Insperity cotadas em bolsa valem um total de US$3,63 mil milhões, parece improvável que este nível de passivo constitua uma grande ameaça. No entanto, pensamos que vale a pena mantermo-nos atentos à solidez do seu balanço, uma vez que este pode mudar ao longo do tempo. Apesar dos seus passivos dignos de nota, a Insperity possui liquidez líquida, pelo que é justo dizer que não tem uma dívida pesada!

Por outro lado, o EBIT da Insperity registou uma quebra de 13% no último ano. Pensamos que este tipo de desempenho, se repetido com frequência, pode levar a dificuldades para a ação. O balanço é claramente a área a ter em conta quando se analisa a dívida. Mas são os lucros futuros, acima de tudo, que determinarão a capacidade da Insperity para manter um balanço saudável no futuro. Por isso, se está concentrado no futuro, pode consultar este relatório gratuito que mostra as previsões de lucros dos analistas.

Mas a nossa última consideração também é importante, porque uma empresa não pode pagar dívidas com lucros em papel; precisa de dinheiro vivo. Embora a Insperity tenha dinheiro líquido no seu balanço, vale a pena analisar a sua capacidade de converter os lucros antes de juros e impostos (EBIT) em fluxo de caixa livre, para nos ajudar a compreender a rapidez com que está a construir (ou a corroer) esse saldo de caixa. Felizmente para todos os accionistas, a Insperity produziu mais fluxo de caixa livre do que EBIT nos últimos três anos. Este tipo de forte conversão de caixa deixa-nos tão entusiasmados como a multidão quando a batida cai num concerto dos Daft Punk.

Resumindo

Embora a Insperity tenha mais passivos do que activos líquidos, também tem um cash líquido de US$339,4 milhões. A cereja no topo do bolo foi a conversão de 109% desse EBIT em fluxo de caixa livre, trazendo US$158m. Portanto, não temos nenhum problema com o uso da dívida pela Insperity. Quando se analisam os níveis de endividamento, o balanço é o sítio óbvio para começar. No entanto, nem todos os riscos de investimento residem no balanço - longe disso. Identificámos 2 sinais de alerta com a Insperity (pelo menos 1 que é potencialmente grave) , e compreendê-los deve fazer parte do seu processo de investimento.

No final do dia, é muitas vezes melhor concentrar-se em empresas que estão livres de dívida líquida. Pode aceder à nossa lista especial dessas empresas (todas com um historial de crescimento dos lucros). É grátis.

Valuation is complex, but we're here to simplify it.

Discover if Insperity might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.