- Carvanaの急成長はお買い得なのか、それとも割高なのか、疑問に思ったことはないだろうか。カーバナの急成長が掘り出し物なのか、それとも割高なのか、気になったことはないだろうか。

- カルヴァナ株は年初来で53.6%上昇し、過去3年間で3400%近く急騰しているが、この1カ月で18.4%の急反落があった。

- カーバナは、eコマース・プラットフォームを拡大し、自動車業界の破壊に取り組むという大胆な動きで注目を集めた。これらの見出しは、一部の投資家を興奮させる一方で、同社の上昇が持続可能かどうかを疑問視する投資家もいる。

- 当社の評価チェックでは、カーバナの割安度は6点満点中わずか1点であり、アナリストがカーバナをどのように評価しているかを詳しく見る必要がある。そのため、アナリストがカーバナをどのように評価しているかを詳しく調べる必要がある。バリュエーションについてより深く、より良い可能性のある考え方を最後に紹介するのでお楽しみに。

Carvanaのバリュエーションチェックはわずか1/6。その他にどのような赤信号があるかは、バリュエーションの内訳をご覧ください。

アプローチ1:カルバナ割引キャッシュフロー(DCF)分析

割引キャッシュフロー(DCF)モデルは、予想される将来のキャッシュフローを外挿し、時間とリスクの両方を反映させながら今日まで割り引くことによって、企業の価値を推定する。このモデルは、Carvana が将来どれだけのキャッシュを生み出すかを予測し、その将来キャッシュが現在どれだけの価値があるかを割り出すものである。

カルバナ社の場合、現在のフリーキャッシュフローは5億2,030万ドルである。アナリストの予測では、カルバナ社の年間フリーキャッシュフローは急速に増加し、2029年には26億5000万ドルに達する。次の10年間で、アナリストの推定とシンプリー・ウォールStの外挿の両方に基づく2035年までのさらなる予測は、さらに積極的な利益を示し、将来のフリーキャッシュフローのピークは43億ドルを超えます。

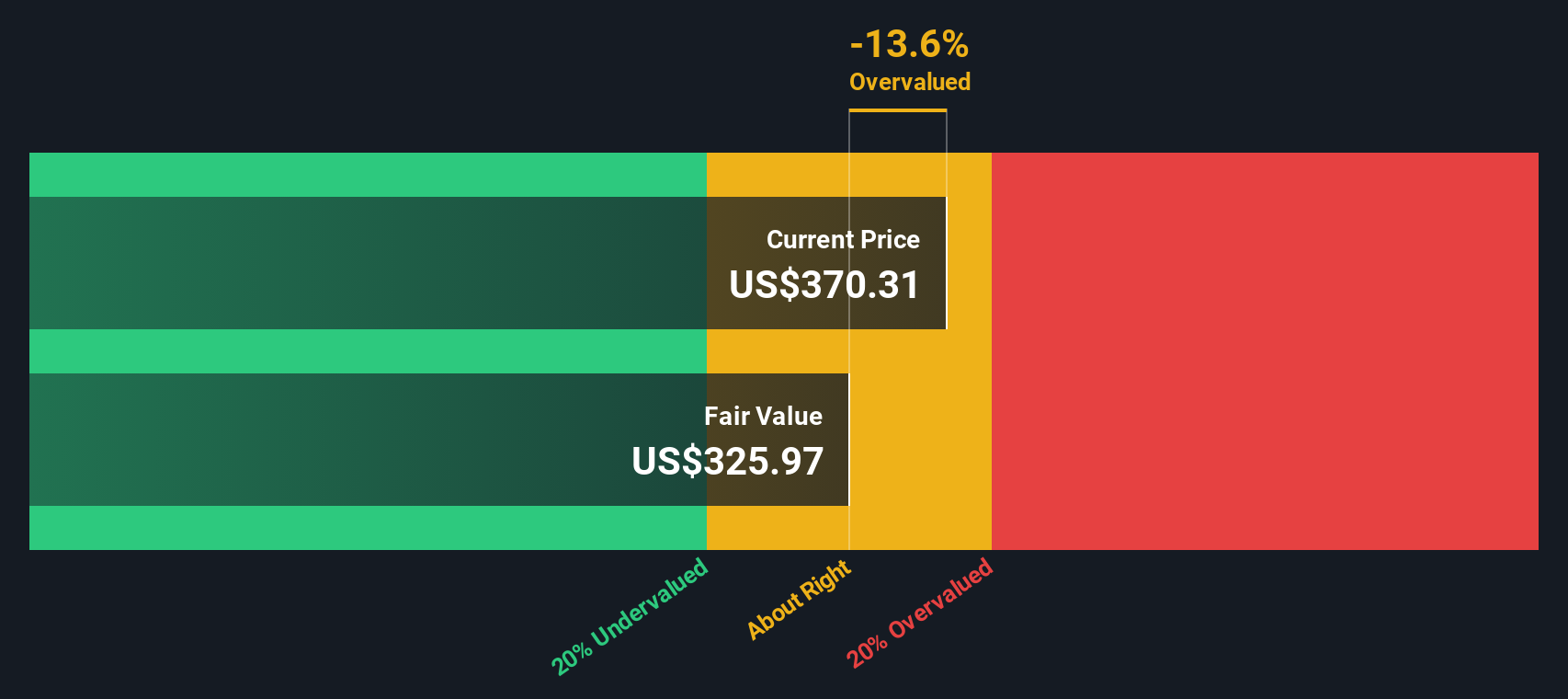

2段階のフリー・キャッシュフロー対株式モデルを使ったDCF分析を適用した結果、カルヴァナの推定本源的価値は1株当たり263.51ドルとなった。しかし、この評価では、現在の市場価格はキャッシュフロー予測より約16.3%高いことになる。言い換えれば、このDCFアプローチによれば、カルバナ社の株価は現在、過大評価されている。

結果割高

当社のDCF(ディスカウント・キャッシュフロー)分析によれば、カルバナ社は16.3%割高である。840の割安株を見つけるか、独自のスクリーナーを作成して、より良いバリューの機会を見つけましょう。

Carvanaの公正価値の算出方法の詳細については、当社レポートの評価セクションをご覧ください。

アプローチ2:カルバナ価格対収益

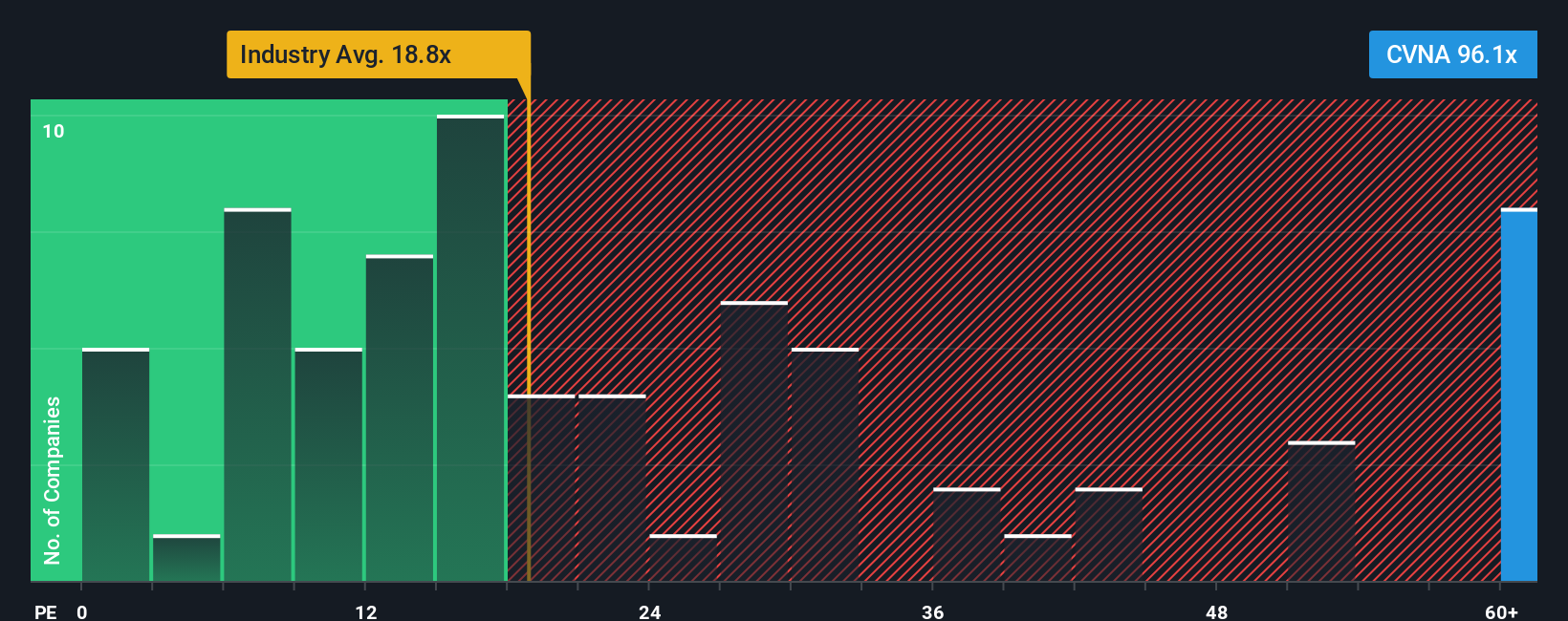

株価収益率(PE)は、投資家が利益1ドルあたりに支払っている金額を比較するもので、収益性の高い企業のバリュエーションツールとしてよく使われます。成長見通しと収益性を組み合わせ、投資家がその銘柄が正当な理由でプレミアムを得ているかどうかを判断するのに役立つため、特に有用である。

普通」のPEレシオとは、企業の収益がどの程度のスピードで成長するか、またその過程で直面するリスクによって変化する。高成長企業や低リスク企業は高いPE倍率を正当化する傾向があり、低成長企業やリスクの高い企業は一般的に割安で取引される。

現在、カーバナのPE倍率は68.9倍で、専門小売業界平均の16.7倍をはるかに上回り、同業他社平均の19.1倍を大きく上回っている。表面的には、この大きな倍率は、市場がカーバナの可能性について極めて楽観的であることを示唆している。

そこで、Simply Wall St独自のフェア・レシオが登場する。これは、成長性や収益性だけでなく、リスク、マージン、業界要因、企業規模を考慮し、指定された銘柄の「適切な」PEレシオを計算します。これにより、広範なベンチマークを超えた、よりカスタマイズされた比較が可能になる。Carvanaの場合、フェア・レシオは35.9倍である。実際のPEと比較すると、これは市場がファンダメンタルズが保証するよりもさらに楽観的な価格設定をしていることを示唆している。

結果割高

PEレシオは一つのストーリーを物語っているが、本当のチャンスが別のところにあるとしたらどうだろう?インサイダーが爆発的成長に大きく賭けている1415社をご覧ください。

意思決定をアップグレード:カーバナの物語を選ぶ

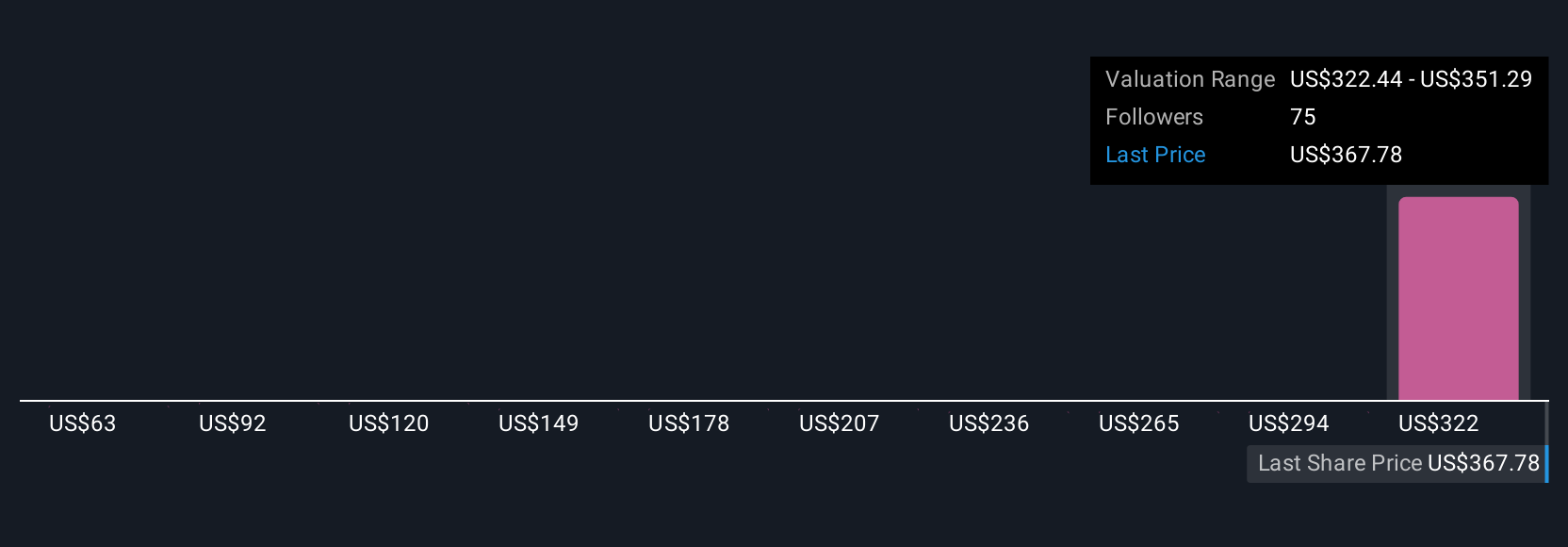

先に、バリュエーションを理解するさらに良い方法があると述べた。ナラティブとは、簡単に言えば、あなたや投資コミュニティの誰もが信じている企業についてのストーリーである。これは、あなたの視点(例えば、Carvanaのeコマースの強みやセクターのリスク)を、将来の収益、利益率、およびあなたが考える公正価値のようなあなた自身の財務上の仮定に直接リンクします。

Simply Wall Stのコミュニティページでナラティブを使用すると、このストーリー主導のアプローチは、明確な予測とパーソナライズされた公正価値で会社の現実世界の旅を接続し、意思決定を単に数字を見るよりもはるかに直感的にします。ナラティブは、何百万人もの投資家に利用されている、アクセスしやすく強力なツールです。フェアバリューと株価を素早く比較できるため、今が買い時か、売り時か、様子見すべきかどうかを判断することができます。さらに、ナラティブは新しいデータやニュースが入るたびに自動的に更新されるため、お客様の投資観は常に最新の状態に保たれます。

カーバナの場合、ある投資家は積極的なオンライン成長を信じて株価を500ドルに設定するかもしれませんが、別の投資家は競合のリスクを考えて330ドルに近い保守的な値を設定するかもしれません。あなたのナラティブによって、どちらのストーリーを最も信頼するかを決めることができる。

Carvanaのストーリーにはまだ続きがあると思いますか?私たちのコミュニティで他の人の意見をご覧ください!

Simply Wall Stによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみでコメントを提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Carvana が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.