ハワード・マークスは、株価のボラティリティを心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私が知っている実践的な投資家は皆心配する』と言った。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 アルコア・コーポレーション(NYSE:AA)の貸借対照表には負債がある。 しかし、本当の問題は、この負債が会社をリスキーにしているかどうかだ。

なぜ負債がリスクをもたらすのか?

一般的に言って、負債が現実的な問題となるのは、企業が資本を調達するか、自らのキャッシュフローで簡単に返済できない場合だけである。 最悪の場合、債権者に返済できなくなった企業は倒産する可能性がある。 このようなケースはあまり多くはないが、負債を抱えた企業が、貸し手から苦しい価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような企業には悪影響はない。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討します。

アルコアの負債額は?

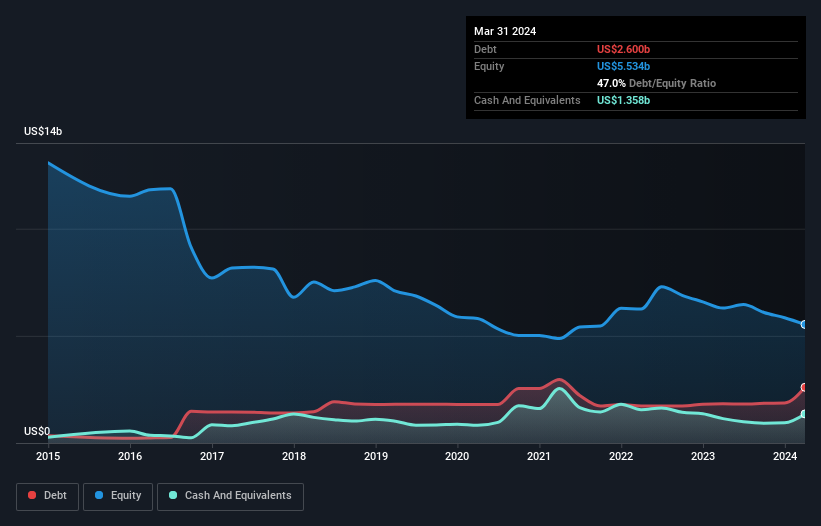

下の画像をクリックすると詳細がご覧いただけますが、2024年3月時点のアルコアの負債は26億米ドルで、1年後の18億3,000万米ドルから増加しています。 その一方で、13億6,000万米ドルの現金があり、純負債は約12億4,000万米ドルである。

アルコアのバランスシートの健全性は?

直近の貸借対照表を見ると、アルコアには1年以内に返済期限が到来する30億4,000万米ドルの負債と、それ以降に返済期限が到来する57億5,000万米ドルの負債があることがわかる。 これを相殺するために、13億6,000万米ドルの現金と12ヶ月以内に支払期限の到来する10億米ドルの債権がある。 つまり、負債総額は現金と短期債権を合わせて64億4,000万米ドルとなる。

この赤字は時価総額75.7億米ドルに比してかなり大きいため、株主はアルコアの負債使途を注視する必要がある。 貸し手がバランスシートの補強を要求すれば、株主は深刻な希薄化に直面する可能性が高い。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、今後アルコアが健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

アルコアは昨年、金利・税引き前損失を計上し、売上高は11%減の100億米ドルとなった。 これは我々が望むところではない。

禁酒

アルコアの収益は過去12ヶ月で減少しただけでなく、金利税引前利益(EBIT)もマイナスとなった。 具体的には、EBITの損失は7,600万米ドルであった。 貸借対照表の負債を思い起こすと、現金と比較して、同社が負債を抱えるのは賢明ではないように思われる。 つまり、同社のバランスシートは、修復不可能ではないものの、少し緊張していると思われる。 もう一つの注意点は、過去12ヶ月間に5億1,800万米ドルのマイナス・フリー・キャッシュ・フローを流出していることである。 要するに、実にリスキーな銘柄なのだ。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含んでいる可能性がある。 例えば、アルコアに投資する前に知っておくべき1つの警告サインを発見した。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Alcoa が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.