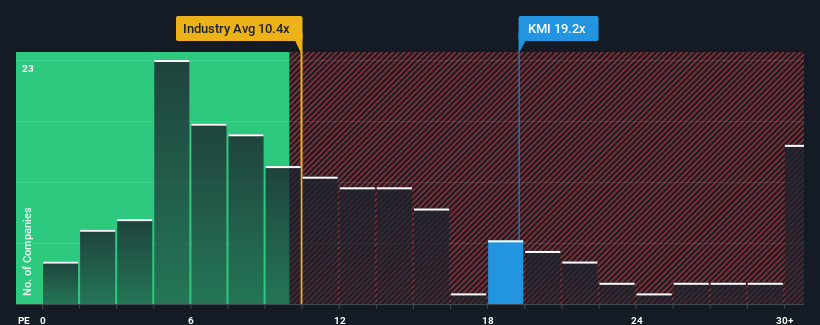

キンダー・モーガン・インク(NYSE:KMI)の株価収益率(PER)19.2倍を、米国のPER中央値が同程度の約18倍である今、特筆に値すると考える人は多くないだろう。 しかし、PERに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

最近、キンダー・モルガンの業績と市場の後退を際立たせるものはあまりない。 同社の業績が他の多くの企業と大きく乖離することを期待する人はほとんどいないようで、それがPERを抑制している。 まだこの事業を信じているのであれば、同社が業績を悪化させていないことを望むだろう。 少なくとも、人気がないうちに株を拾おうという計画なら、業績が下降に加速しないことを望むだろう。

成長はPERに見合うか?

キンダー・モルガンのようなPERを見て安心できるのは、会社の成長が市場に密接に追随している時だけだ。

まず振り返ってみると、昨年の一株当たり利益の伸びは1.5%減と期待外れで、興奮するようなものではなかった。 それでも、直近3年間のEPSは、短期的には不満足な業績にもかかわらず、全体で46%増という素晴らしい伸びを見せている。 従って、このまま好調を維持したいところだが、株主は中期的な利益成長率を歓迎するだろう。

今後の見通しだが、同社に注目しているアナリスト9名の予想では、今後3年間は年率9.2%の成長が見込まれる。 これは、市場全体の年率10%の成長予測に近い。

この情報によって、キンダー・モルガンが市場とかなり似たPERで取引されている理由がわかる。 どうやら株主は、同社が低姿勢を保っている間、ただ持ち続けることに安住しているようだ。

最終結論

株価収益率(PER)は、特定の業界では価値を測る尺度としては劣るという議論があるが、強力な景況感指標にはなり得る。

キンダー・モルガンの予想成長率が予想通り市場全体と同水準であることから、キンダー・モルガンは中程度のPERを維持していることが分かった。 現段階では、投資家はPERの高低を正当化できるほど、業績の改善・悪化の可能性は大きくないと見ている。 このような状況では、株価が近い将来どちらかの方向に大きく動くとは考えにくい。

その他にも考慮すべき重要なリスク要因があり、キンダー・モーガンに投資する前に知っておくべき3つの警告サイン(2つはちょっと気になる!)を発見した。

もちろん、キンダー・モーガンより優れた銘柄を見つけられるかもしれない。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料 コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Kinder Morgan が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.