デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 負債過多は破滅につながる可能性があるからだ。 トリニティ・インダストリーズ社(NYSE:TRN)は、事業において負債を使用していることがわかる。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

なぜ負債がリスクをもたらすのか?

一般的に言って、負債が現実的な問題となるのは、企業が資本を調達するか、自らのキャッシュフローで簡単に返済できなくなった時だけだ。 最終的に、企業が法的な債務返済義務を果たせなければ、株主は何も手にすることができない。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

トリニティ・インダストリーズの負債額は?

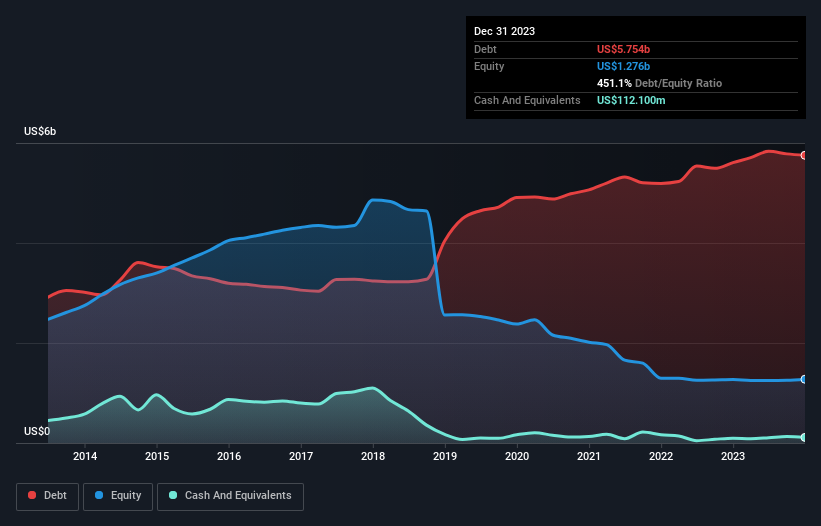

下記の通り、2023年12月現在、トリニティ・インダストリーズは57億5,000万米ドルの負債を抱えている。グラフをクリックすると詳細がご覧いただけます。 純有利子負債は、現金があまりないため、ほぼ同じである。

トリニティ・インダストリーズ社の負債

直近の貸借対照表から、トリニティ・インダストリーズは1年以内に期限の到来する6億2,770万米ドルの負債と、それ以降に期限の到来する70億米ドルの負債を抱えていることがわかる。 これを相殺するものとして、1億1,210万米ドルの現金と、12ヶ月以内に支払期限が到来する2億1,100万米ドルの債権がある。 つまり、現金と短期債権を合わせた額より73億1000万米ドル多い負債がある。

この不足は21億4,000万米ドルの会社そのものに重くのしかかり、まるで子供が本やスポーツ用具、トランペットを詰めた巨大なバックパックの重さに苦しんでいるかのようだ。 だから、株主はこの件を注意深く見守る必要がある。 結局のところ、トリニティ・インダストリーズ社は、今日債権者に支払わなければならないのであれば、おそらく大規模な資本増強が必要になるだろう。

私たちは、利益に対する負債水準について知るために、主に2つの比率を使っている。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレストカバー)である。 したがって、減価償却費の有無にかかわらず、利益に対する負債を考慮する。

トリニティ・インダストリーズ社の株主は、EBITDAに対する純負債の比率が高く(9.1)、EBITが支払利息のわずか1.2倍であるため、インタレスト・カバレッジがかなり低いという二重苦に直面している。 ここでの負債負担は相当なものだ。 明るい面を見れば、トリニティ・インダストリーズ社は昨年、EBITを79%増加させた。 人間の優しさのミルクのように、このような成長は回復力を高め、負債を管理する能力を高める。 貸借対照表から負債について最もよく知ることができるのは間違いない。 しかし、トリニティ・インダストリーズ社が今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをチェックすることができる。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要としている。 そのため、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要があります。 過去3年間、トリニティ・インダストリーズ社は大量の現金を消費した。 これは成長のための支出の結果かもしれないが、負債のリスクをはるかに高めている。

当社の見解

一見したところ、トリニティ・インダストリーズ社のEBITからフリー・キャッシュ・フローへの換算は、この銘柄について私たちを躊躇させるものであり、負債総額の水準は、1年で最も忙しい夜に1軒だけ空いているレストランほど魅力的なものではなかった。 しかし、良い面もある。EBITの成長率は良い兆候であり、我々を楽観的にさせる。 これらのデータポイントを考慮すると、トリニティ・インダストリーズ社は負債が多すぎると思われる。 そのようなリスクは、ある種の人にとっては問題ないが、私たちにとっては浮かないものだ。 負債についてバランスシートから学ぶことが多いのは間違いない。 しかし、すべての投資リスクがバランスシートの中にあるわけではない。 こうしたリスクを見つけるのは難しい。 トリニティ・インダストリーズの4つの警告サイン (うち1つは私たちにはあまりしっくりこない!)を見つけた。

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Trinity Industries が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.