米国株式市場が米連邦準備制度理事会(FRB)の金利決定を予想する中、ダウ・ジョーンズやS&P500などの主要株価指数は、最近の低迷にもかかわらず反発の構えを見せている。このような環境において、配当株は安定性と潜在的な収益をもたらし、不透明な市場環境を乗り切ろうとする投資家にとって魅力的な選択肢となる。

米国の配当株トップ10

| 銘柄名 | 配当利回り | 配当評価 |

| ポラリス (NYSE:PII) | 4.34% | ★★★★★★ |

| ピープルズバンコープ (NasdaqGS:PEBO) | 4.70% | ★★★★★★ |

| コロンビア・バンキング・システム (NasdaqGS:COLB) | 5.03% | ★★★★★★ |

| インターパブリック・グループ・オブ・カンパニーズ (NYSE:IPG) | 4.53% | ★★★★★★ |

| ディラーズ (NYSE:DDS) | 4.81% | ★★★★★★ |

| イザベラ銀行 (OTCPK:ISBA) | 4.36% | ★★★★★★ |

| ファースト・インターステート・バンクシステム (NasdaqGS:FIBK) | 5.59% | ★★★★★★ |

| シェブロン (NYSE:CVX) | 4.40% | ★★★★★★ |

| シチズンズ&ノーザン (NasdaqCM:CZNC) | 5.79% | ★★★★★★ |

| プレミアファイナンシャル (NasdaqGS:PFC) | 4.55% | ★★★★★★ |

ここをクリックすると、当社の米国配当トップ株スクリーナーから145銘柄の全リストをご覧いただけます。

私たちのスクリーナー結果からの抜粋を検証する。

WaFd (NasdaqGS:WAFD)

シンプリー・ウォール・ストリート配当評価★★★★★☆

概要はワシントン・フェデラル・バンクの銀行持株会社で、米国で融資、預金、保険、その他の銀行サービスを提供しており、時価総額は29億ドル。

事業内容WaFd,Inc.の収益は主にスリフト/貯蓄貸付機関から得ており、その収益は7億402万ドルである。

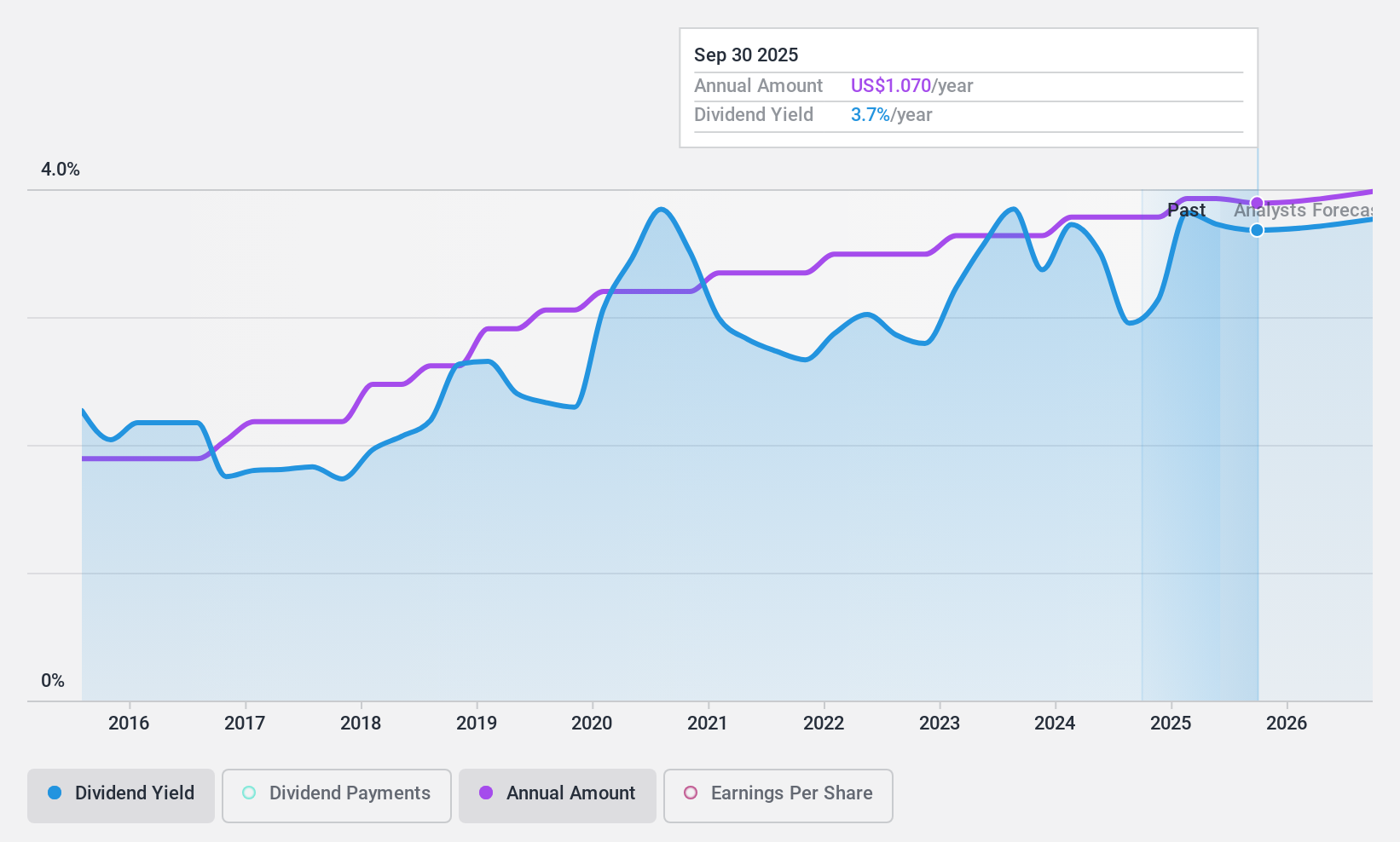

配当利回り:3

WaFdは167四半期連続で配当金を支払い、安定した配当プロフィールを提供している。最近発表された1株当たり0.26ドルの普通現金配当は、株主への価値還元へのコミットメントを強調している。配当利回りは3.02%で米国市場の上位配当企業を下回っているが、配当性向は41.6%と引き続き持続可能であり、利益によるカバレッジの高さを示している。しかし、インサイダー売りと過去の株主希薄化により、潜在的投資家は慎重に検討する必要があるかもしれない。

ザイオンズ・バンコーポレーション・ナショナル・アソシエーション (NasdaqGS:ZION)

シンプリー・ウォール・ストリート配当評価★★★★★☆

概要ザイオンズ・バンコーポレーション・ナショナル・アソシエーションは、米国西部のいくつかの州で様々な銀行商品やサービスを提供しており、時価総額は約85億1000万ドルです。

業務内容ザイオンス・バンコーポレーション・ナショナル・アソシエーションは、ザイオンス・ファースト・ナショナル・バンク(8億7900万ドル)、カリフォルニア・バンク&トラスト(6億7200万ドル)、アメジー・コーポレーション(6億3100万ドル)、ナショナル・バンク・オブ・アリゾナ(2億7900万ドル)、ネバダ・ステート・バンク(2億3200万ドル)、ベクトラ・バンク・コロラド(1億7400万ドル)、コマース・バンク・オブ・ワシントン(6400万ドル)など、複数のセグメントを通じて収益をあげている。

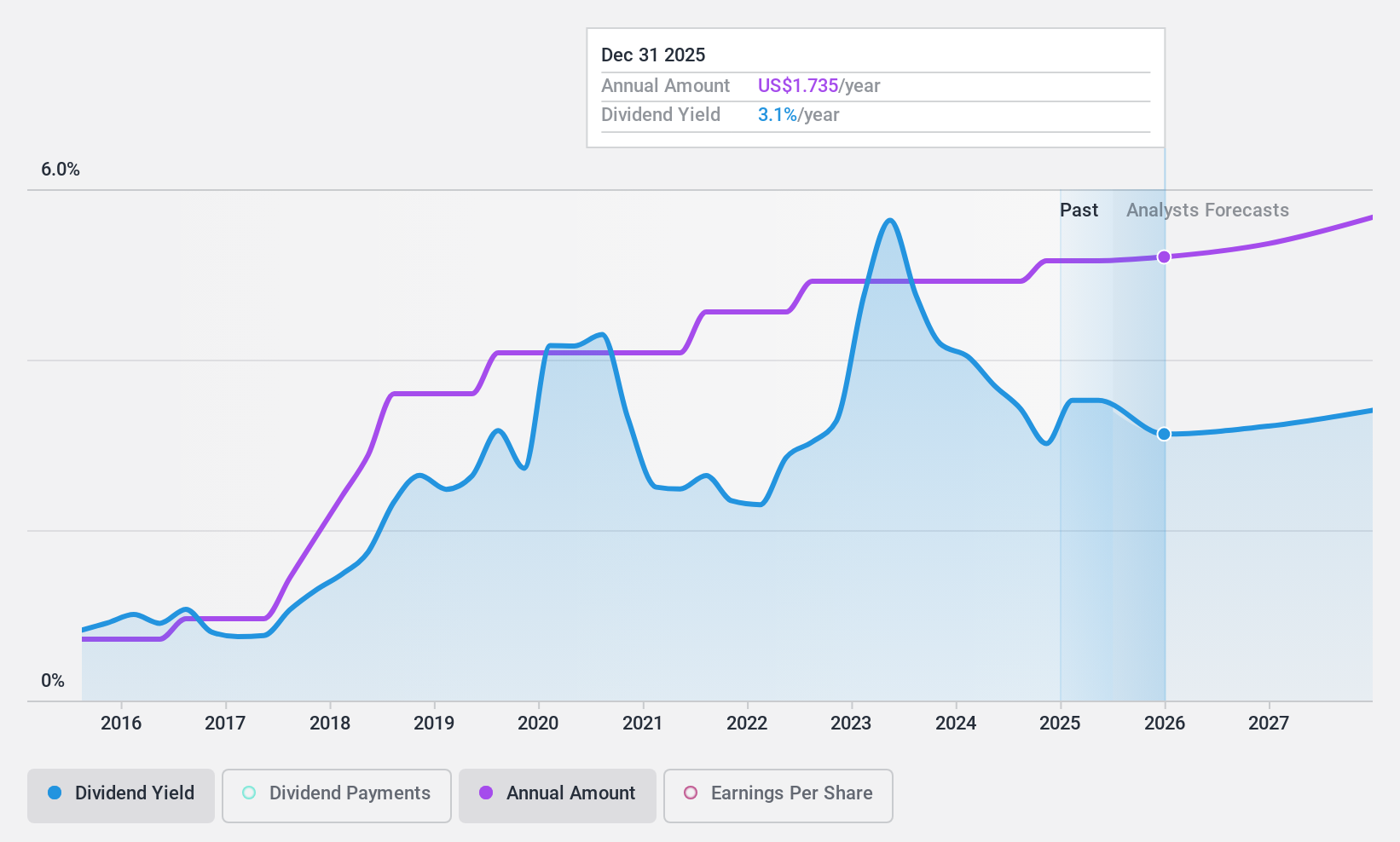

配当利回り:3.1

ザイオンス・バンコーポレーションは、過去10年間一貫した成長で信頼できる配当を提供している。1株当たり0.43ドルの最近の四半期配当は、株主へのコミットメントを反映している。利回りは3.06%と米国の上位配当企業を下回るが、配当性向は37.4%と持続可能であり、現在も将来も配当が収益で十分にカバーされている。最近の決算は純利益の改善を示しており、債券提供などの戦略的財務活動の中で、継続的な配当の安定性を支えている。

- この配当レポートで、ザイオンズ・バンコーポレーション・ナショナル・アソシエーション株の分析に関する包括的な洞察をご覧ください。

- 当社の包括的な評価レポートでは、ザイオンズ・バンコーポレーション・ナショナル・アソシエーションが、その財務内容から正当化される可能性よりも低い価格設定である可能性を提起しています。

CNHインダストリアル (NYSE:CNH)

シンプリー・ウォール・ストリート配当評価★★★★☆☆

概要CNHインダストリアルN.V.は、北米や欧州など複数の地域で農業機械や建設機械の設計、生産、マーケティング、販売、融資に携わる機器・サービス企業で、時価総額は約144億8000万ドル。

事業内容CNH インダストリアルは、以下のセグメントから収益を上げている:産業活動-農業から155.4億ドル、産業活動-建設から34.1億ドル、金融サービスから28.0億ドル。

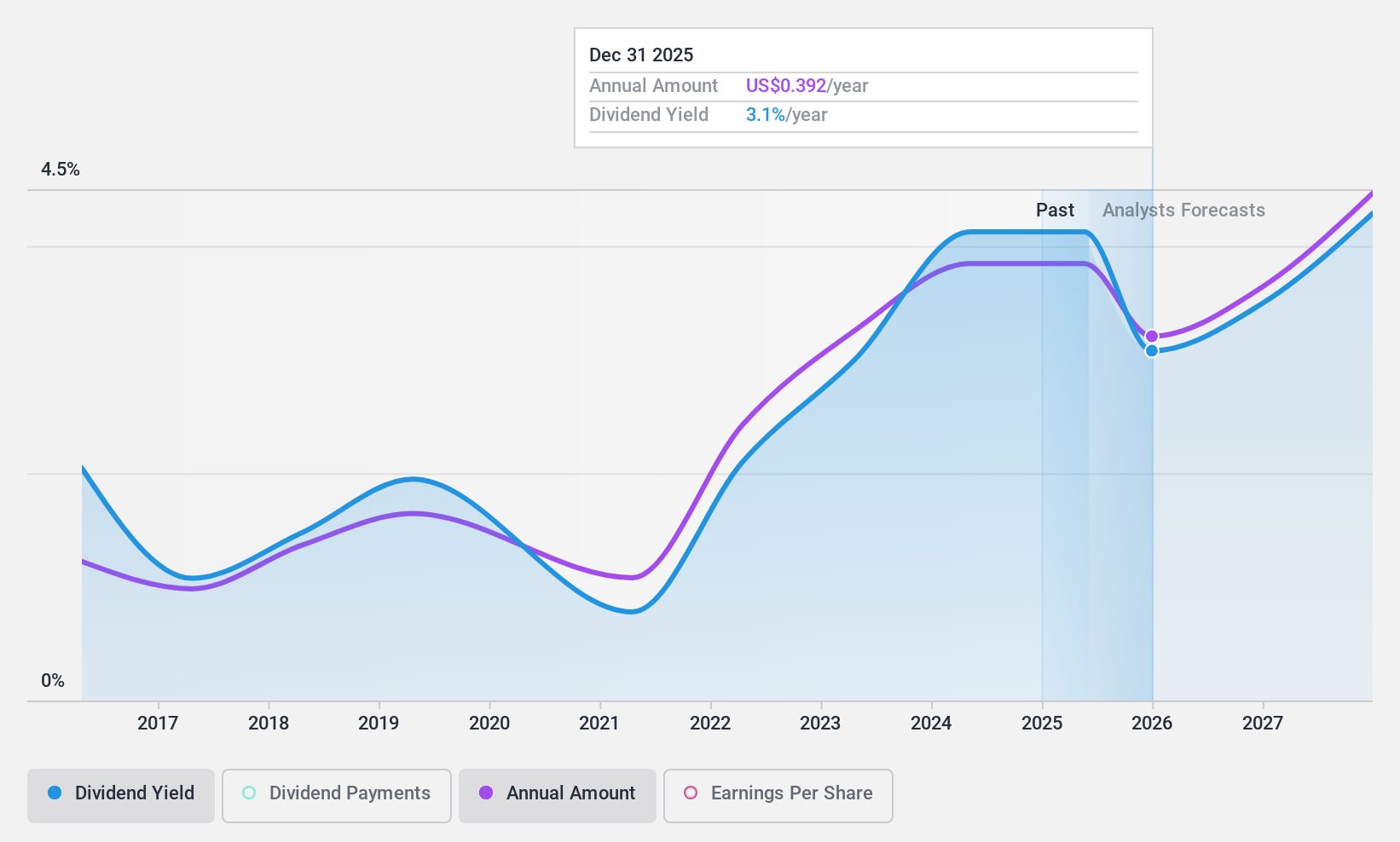

配当利回り:4.1

CNH Industrialの配当は、34.1%という低い配当性向に支えられており、これは収益が十分に支払いをカバーしていることを示している。しかし、現金配当性向87.6% は、キャッシュフローからのカバーが限定的であることを示唆しており、持続可能性への懸念がある。CNHの配当は、推定フェアバリューを下回る水準で取引され、同業他社と比較すると相対的に高い価値を提供しているにもかかわらず、過去10年間は不安定で、成長率も一定せず、利回り(4.05%)も米国の一流企業を下回っている。最近の自社株買いは、2024年第3四半期の利益と収益が減少する中、自信を示すものかもしれない。

- ここをクリックし、当社の完全な配当分析レポートにアクセスして、CNH Industrialのダイナミクスを理解してください。

- 当社の専門家が作成した評価レポートでは、CNH Industrialの株価は予想よりも低い可能性があることを示唆しています。

優位性

- ここをクリックして、145社の米国配当トップ株リストを詳しくご覧ください。

- すでにこれらの銘柄に投資されていますか?シンプリー・ウォールストリートでポートフォリオを設定することで、紆余曲折を常に把握することができます。

- シンプリー・ウォールストップで、国際市場に関する深い知識をすべての投資家に無料で提供し、あなたの経済的未来をコントロールしましょう。

代替手段をお探しですか?

- まだアナリストの注目を集めていない高業績の小型株を探そう。

- アナリストや経営陣の楽観的な見通しに裏打ちされた、力強い成長の可能性を示す企業でポートフォリオを充実させましょう。

- キャッシュフローの可能性がありながら、公正価値より低い価格で取引されている企業を見つける。

シンプリー・ウォールストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、公平な方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。 当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、WaFd が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.