世界市場がインフレ率の上昇と貿易政策の変化という複雑な局面を乗り越え続ける中、米国株価指数は過去最高値を更新し、グロース株がバリュー株を大きく上回っている。このような環境において、配当株は、安定した収入源と市場のボラティリティの中での潜在的な回復力を求める投資家にとって、魅力的な選択肢を提供することができる。

配当株トップ10

| 銘柄名 | 配当利回り | 配当格付け |

| パドマ・オイル (DSE:PADMAOIL) | 7.49% | ★★★★★★ |

| ピープルズバンコープ (NasdaqGS:PEBO) | 4.90% | ★★★★★★ |

| CACホールディングス (TSE:4725) | 4.00% | ★★★★★★ |

| 日本パーカライジング (TSE:4095) | 3.86% | ★★★★★★ |

| シチズンズ&ノーザン (NasdaqCM:CZNC) | 5.23% | ★★★★★★ |

| サウスサイド・バンクシェアーズ (NYSE:SBSI) | 4.60% | ★★★★★★ |

| 株式会社学究社 (TSE:9769) | 4.33% | ★★★★★★ |

| 広西柳耀集団 (SHSE:603368) | 3.36% | ★★★★★★ |

| 華宇汽車系統 (SHSE:600741) | 4.32% | ★★★★★★ |

| 同志社(株) (東証:7483) | 3.86% | ★★★★★★ |

ここをクリックすると、当社のトップ配当株スクリーナーから1976銘柄の全リストをご覧いただけます。

その下に、我々のスクリーンによって選別された銘柄を紹介する。

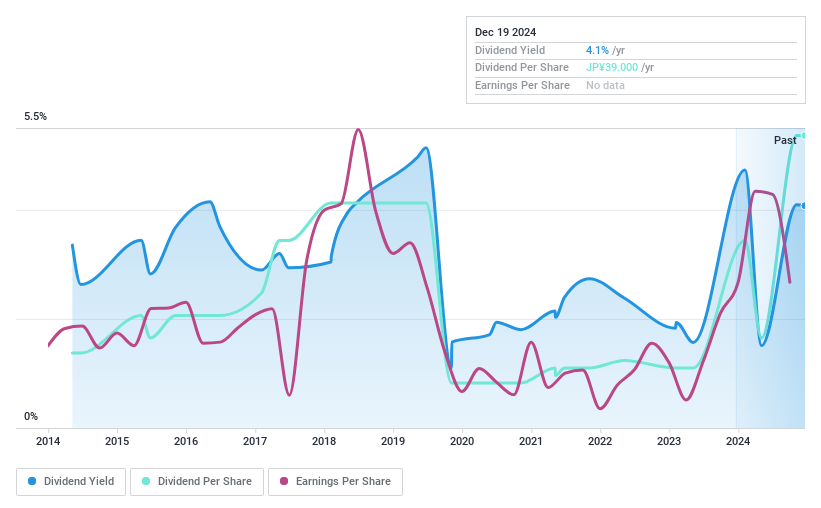

ハンファ損害保険 (KOSE:A000370)

Simply Wall St 配当評価:★★★★☆☆

概要ハンファ損害保険株式会社は、韓国で保険サービスプロバイダーとして運営されており、時価総額は約₩4,607億5,000万円である。

事業内容ハンファ損害保険は、主に損害保険事業から約55億5,000万円の収入を得ている。

配当利回り:4.8

ハンファ損害保険は、配当性向9.5%という魅力的な配当プロフィールを提供しており、これは利益による強力なカバレッジを示している。現金配当性向も1.9%と低く、配当がキャッシュフローに十分に支えられている。KR市場ではトップクラスの配当利回り4.82%を誇るものの、同社の実績は6年間の支払いでボラティリティと信頼性の低さを示しており、安定した収入源を求める投資家にとってはリスクとなる。

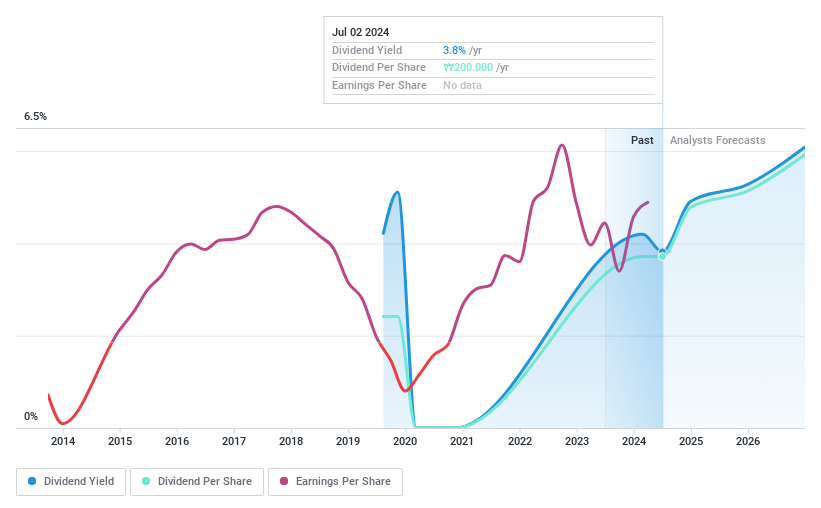

日本トリム (東証:6788)

シンプリー・ウォール・ストリート配当評価★★★★☆☆

概要日本トリム株式会社は、電解水素水システムの開発・販売を国内外で行っており、時価総額は288.2億円。

事業内容日本トリムの主な収益は、ウォーターヘルスケア事業189.7億円、医療関連事業27.9億円。

配当利回り:3.4

日本トリムの配当は利益とキャッシュフローに支えられており、配当性向は28.3%、現金配当性向は44.3%である。しかし、同社の配当は過去10年にわたり不安定で、年間20%以上の下落を示しており、安定性を求める投資家にとっては懸念材料かもしれない。最近の取締役会は株主還元と戦略的合併に重点を置いており、将来の配当政策に影響を与える可能性がある。現在の利回りは3.43%と、日本のトップクラスの水準を下回っている。

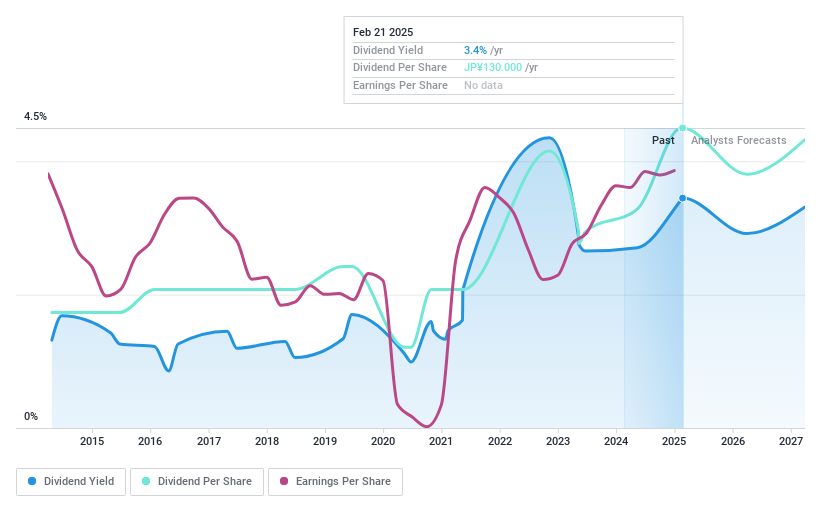

ヘリオス テクノ ホールディング (東証:6927)

シンプリー・ウォール・ストリート配当評価★★★★★☆

概要ヘリオス テクノ ホールディング株式会社は、日本でランプおよび製造装置セクターで事業を展開し、時価総額は157億2000万円。

事業内容ヘリオス・テクノ・ホールディング株式会社は、主に日本国内のランプおよび製造装置部門から収益を得ている。

配当利回り:3.9

ヘリオステクノホールディングの配当利回りはJP市場の上位25% に位置し、配当性向49.2%、現金配当性向25.5%と、利益とキャッシュフローのカバレッジの高さを示している。しかし、配当は過去10年間不安定で、20%を超える下落があり、インカム重視の投資家には安定性への懸念がある。利益率は昨年より低下しており、2025年2月7日に第3四半期の決算報告を控えていることから、今後の配当にも影響が出る可能性がある。

- ヘリオス テクノ ホールディングの原動力を理解するには、ここをクリックして完全な配当分析レポートにアクセスしてください。

- 当社の評価レポートでは、ヘリオス テクノ ホールディングの株価が割高で取引されている可能性を明らかにしています。

主要なポイント

- このリンクをクリックすると、1976年トップ配当銘柄の全スペクトルにアクセスできます。

- これらの企業をすでにお持ちですか?ポートフォリオをSimply Wall Stにリンクし、あなたの銘柄に新たな警告の兆候があればアラートを受け取りましょう。

- Simply Wall Stアプリで投資能力を高め、全大陸にまたがる本質的なマーケットインテリジェンスへの無料アクセスをお楽しみください。

他の戦略をお考えですか?

- まだアナリストの注目を集めていない高業績の小型株をお探しください。

- アナリストや経営陣の楽観的な見通しに裏打ちされた、力強い成長ポテンシャルを持つ企業をポートフォリオに組み入れましょう。

- キャッシュフローの可能性がありながら、公正価値より低い価格で取引されている企業を見つける。

シンプリー・ウォールストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、公平な方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。 当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Hanwha General Insurance が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.