川崎重工業(川崎重工業(東証:7012)の株主は、株価が26%の上昇を記録し、以前の低迷から回復した素晴らしい月であったことに興奮したことだろう。 この30日間で、年間上昇率は85%に達した。

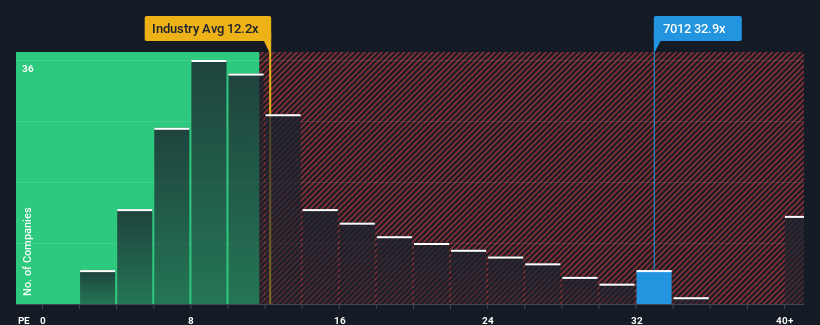

川崎重工の株価収益率(PER)は32.9倍で、PER13倍以下の企業が約半数を占め、PER9倍以下の企業も珍しくない日本市場と比較すると、今は売り優勢に見えるかもしれない。 しかし、PERを額面通りに受け取るのは賢明ではない。

川崎重工業の業績は、他のほとんどの企業がプラス成長であるのに対し、最近は後退している。 PERが高いのは、この業績不振が好転すると投資家が考えているからかもしれない。 そうでなければ、特に理由もなく高い株価を支払っていることになる。

成長は高PERに見合うか?

川崎重工業のようなPERが妥当とされるには、企業が市場をはるかに上回る必要があるという前提がある。

振り返ってみると、昨年は44%の減益という悔しい結果となった。 しかし、直近3年間のEPSは1,268%増と、短期的には不満足な業績であった。 従って、このまま好調を維持したいところだが、株主は中期的な利益成長率を歓迎していることだろう。

将来に目を移すと、同社を担当するアナリストの予想では、今後3年間で年率51%の増益が見込まれている。 一方、他の市場では年率9.6%の成長しか見込まれず、魅力に欠けるのは明らかだ。

川崎重工業が市場と比べて高いPERで取引されている理由は、こうした情報から理解できる。 投資家の多くは、川崎重工の将来の成長に期待し、株価を高く買おうとしているようだ。

重要なポイント

川崎重工業のPERは、ここ1ヶ月の株価と同様に高水準で推移している。 一般的に、私たちは株価収益率を、市場が企業全体の健全性についてどう考えているかを確認するために使用することに限定することを好む。

予想通り、川崎重工業のアナリスト予想を調べたところ、優れた業績見通しがPERの高さにつながっていることがわかった。 現在の株主は、将来の収益が脅かされることはないと確信しているため、このPERに納得している。 このような状況では、近い将来株価が大きく下落することは考えにくい。

投資リスクという常に存在する脅威を常に考慮する必要がある。川崎重工業について4つの警告サイン(少なくとも1つは少し気になる)を確認したので、これらを理解することは投資プロセスの一部であるべきだ。

もちろん、いくつかの優良候補を見れば、素晴らしい投資先が見つかるかもしれない。そこで、低PERで取引され、力強い成長実績を持つ企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Kawasaki Heavy Industries が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.