AutoZone, Inc. (NYSE:AZO) acaba de publicar sus resultados anuales: Esto es lo que piensan los analistas

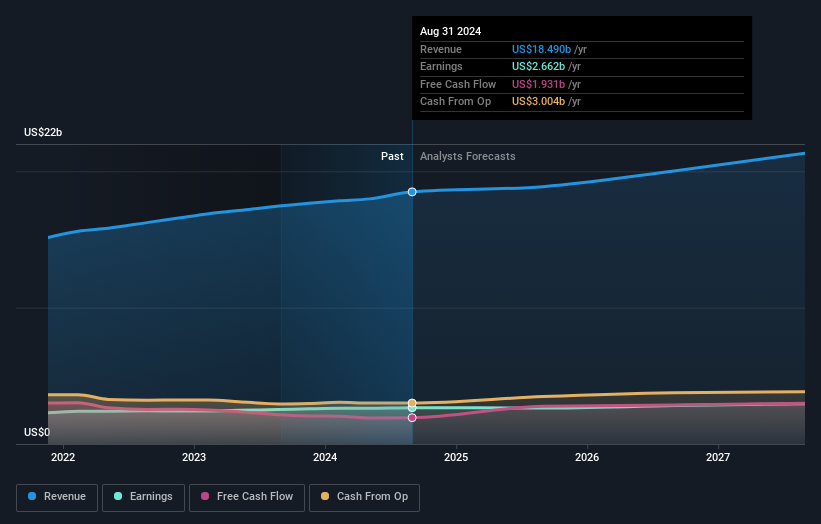

Es posible que los accionistas hayan notado que AutoZone, Inc.(NYSE:AZO) presentó sus resultados anuales la semana pasada por estas fechas. La respuesta inicial no fue positiva, y las acciones cayeron un 3,9% hasta 3,009 dólares la semana pasada. AutoZone presentó unos resultados en línea con las previsiones de los analistas, con unos ingresos de 18.000 millones de dólares y unos beneficios estatutarios por acción de 150 dólares, lo que sugiere que el negocio se está ejecutando bien y en línea con su plan. Los analistas suelen actualizar sus previsiones en cada informe de resultados, y podemos juzgar a partir de sus estimaciones si su visión de la empresa ha cambiado o si hay alguna nueva preocupación a tener en cuenta. Pensamos que a los lectores les resultaría interesante ver las últimas previsiones (reglamentarias) de los analistas tras los resultados del próximo año.

Consulte nuestro último análisis de AutoZone

Tras los últimos resultados, los 24 analistas que cubren AutoZone prevén ahora unos ingresos de 18.900 millones de dólares en 2025. De cumplirse, esto reflejaría una mejora aceptable del 2,1% en los ingresos en comparación con los últimos 12 meses. Se prevé que el beneficio estatutario por acción sea de 156 USD, aproximadamente en línea con los últimos 12 meses. Antes de este informe de resultados, los analistas preveían unos ingresos de 18.900 millones de dólares y un beneficio por acción (BPA) de 157 dólares en 2025. Así que está bastante claro que, aunque los analistas han actualizado sus estimaciones, no ha habido ningún cambio importante en las expectativas para el negocio tras los últimos resultados.

No es de extrañar, por tanto, que el precio objetivo de consenso se mantenga prácticamente invariable en 3.288 dólares. Sin embargo, fijarse en un único precio objetivo puede ser imprudente, ya que el objetivo de consenso es en realidad la media de los objetivos de precios de los analistas. Por eso, a algunos inversores les gusta fijarse en el rango de estimaciones para ver si hay opiniones divergentes sobre la valoración de la empresa. El analista más optimista de AutoZone tiene un precio objetivo de 3.634 dólares por acción, mientras que el más pesimista lo valora en 2.600 dólares. Como puede ver, no todos los analistas están de acuerdo sobre el futuro de la acción, pero el rango de estimaciones sigue siendo razonablemente estrecho, lo que podría sugerir que el resultado no es totalmente impredecible.

Una forma de contextualizar mejor estas previsiones es compararlas con los resultados anteriores y con los de otras empresas del mismo sector. Está bastante claro que se espera que el crecimiento de los ingresos de AutoZone se ralentice sustancialmente, y que los ingresos hasta finales de 2025 muestren un crecimiento anualizado del 2,1%. Esto se compara con una tasa de crecimiento histórica del 9,6% en los últimos cinco años. A modo de comparación, se prevé que las demás empresas de este sector con cobertura de analistas aumenten sus ingresos un 4,8% anual. Teniendo en cuenta la ralentización prevista del crecimiento, parece obvio que también se espera que AutoZone crezca más despacio que otros participantes del sector.

En resumen

Lo más importante es que no se ha producido ningún cambio importante en la opinión de los analistas, que vuelven a confirmar que el negocio está funcionando en línea con sus estimaciones anteriores de beneficios por acción. Por el lado positivo, no se han producido cambios importantes en las estimaciones de ingresos, aunque las previsiones implican un peor comportamiento que el sector en general. No hubo cambios reales en el precio objetivo de consenso, lo que sugiere que el valor intrínseco de la empresa no ha sufrido cambios importantes con las últimas estimaciones.

Siguiendo esta línea de pensamiento, creemos que las perspectivas a largo plazo del negocio son mucho más relevantes que los beneficios del próximo año. En Simply Wall St, tenemos una gama completa de estimaciones de analistas para AutoZone hasta 2027, y puede verlas gratis en nuestra plataforma aquí...

Sin embargo, antes de que se entusiasme demasiado, hemos descubierto 3 señales de advertencia para AutoZone (¡2 son un poco preocupantes!) que debería tener en cuenta.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si AutoZone puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes algún comentario sobre este artículo? ¿Te preocupa el contenido? Ponte en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.