La popularidad de Xcel Brands, Inc. (NASDAQ:XELB) entre los inversores se ve amenazada, ya que las acciones se hunden un 26%.

El precio de las acciones de Xcel Brands, Inc.(NASDAQ:XELB) ha bajado un 26% en los últimos 30 días, con lo que ha perdido gran parte de las ganancias que había logrado últimamente. Sin embargo, en los últimos doce meses, la acción ha tenido un rendimiento sólido, con una ganancia del 23%.

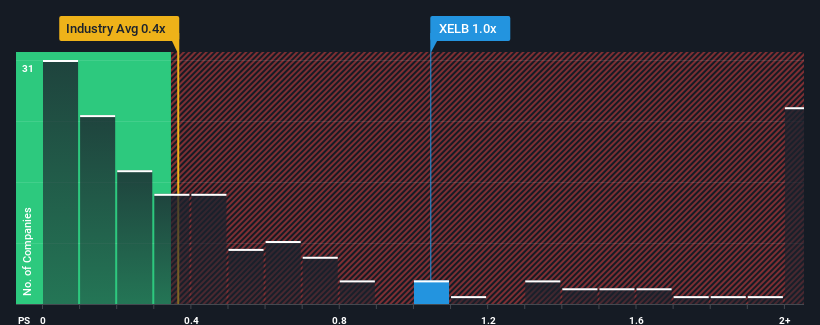

Incluso después de una caída tan grande del precio, cuando casi la mitad de las empresas del sector minorista especializado de Estados Unidos tienen relaciones precio-ventas (o "P/S") inferiores a 0,4x, es posible que siga considerando a Xcel Brands como una acción que probablemente no merezca la pena investigar con su relación P/S de 1x. Sin embargo, no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación para que sea tan alto.

Consulte nuestro último análisis de Xcel Brands

¿Qué significa la relación precio/ventas de Xcel Brands para los accionistas?

Xcel Brands podría estar haciéndolo mejor, ya que sus ingresos han estado retrocediendo últimamente, mientras que la mayoría de las demás empresas han registrado un crecimiento positivo de sus ingresos. Es posible que muchos esperen que los malos resultados de los ingresos se recuperen sustancialmente, lo que ha impedido que la PER se desplome. Si no es así, los accionistas actuales pueden estar muy nerviosos sobre la viabilidad de la cotización.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre Xcel Brands.¿Cuál es la tendencia de crecimiento de los ingresos de Xcel Brands?

El ratio P/S de Xcel Brands sería el típico de una empresa de la que se espera un crecimiento sólido y, lo que es más importante, un rendimiento superior al del sector.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 34% en los ingresos de la empresa. Como resultado, los ingresos de hace tres años también han caído un 41% en general. Así que, por desgracia, tenemos que reconocer que la empresa no ha hecho un gran trabajo de crecimiento de los ingresos durante ese tiempo.

Por lo que respecta a las perspectivas, el año que viene debería ser menos rentable, con un descenso de los ingresos del 13%, según las estimaciones de los dos analistas que siguen la evolución de la empresa. Esto no es nada bueno cuando se espera que el resto del sector crezca un 5,6%.

En vista de ello, es alarmante que el PER de Xcel Brands se sitúe por encima de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan un giro en las perspectivas de negocio de la empresa, pero la cohorte de analistas no confía tanto en que esto ocurra. Sólo los más audaces supondrían que estos precios son sostenibles, ya que es probable que el descenso de los ingresos acabe pesando sobre la cotización.

¿Qué significa la P/S de Xcel Brands para los inversores?

A pesar de la reciente debilidad de la cotización, la relación precio/ventas de Xcel Brands sigue siendo superior a la de la mayoría de las empresas del sector. Aunque la relación precio/ventas no debería ser el factor determinante para comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de ingresos.

Hemos comprobado que Xcel Brands cotiza actualmente con un PER muy superior al previsto para una empresa cuyos ingresos se prevé que disminuyan. En estos momentos, no nos sentimos cómodos con la elevada relación P/S, ya que el descenso previsto de los ingresos en el futuro probablemente afectará al sentimiento positivo que está apuntalando la relación P/S. Esto pone las inversiones de los accionistas en un riesgo significativo y a los inversores potenciales en peligro de pagar una prima excesiva.

¿Y qué hay de otros riesgos? Todas las empresas los tienen, y hemos detectado 4 señales de advertencia para Xcel Brands que debería conocer.

Si estos riesgos le hacen reconsiderar su opinión sobre Xcel Brands, explore nuestra lista interactiva de valores de alta calidad para hacerse una idea de qué más hay ahí fuera.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Xcel Brands puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.