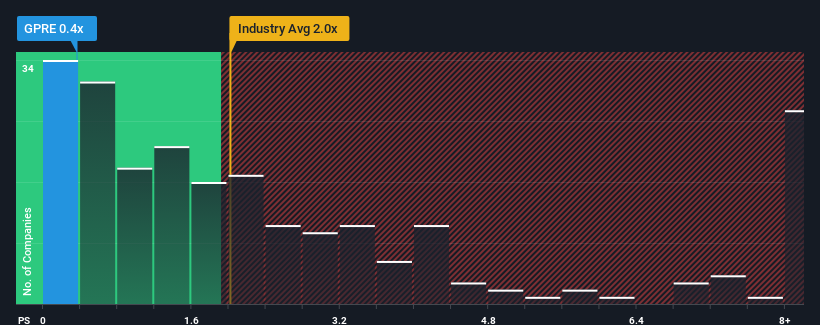

La relación precio/ventas (o "P/V") de 0,4 veces de Green Plains Inc.(NASDAQ:GPRE) puede parecer una oportunidad de inversión bastante atractiva si se tiene en cuenta que cerca de la mitad de las empresas del sector del petróleo y el gas de Estados Unidos tienen relaciones P/V superiores a 2 veces. Sin embargo, no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Vea nuestro último análisis de Green Plains

¿Cómo es el rendimiento reciente de Green Plains?

El crecimiento negativo de los ingresos de Green Plains en los últimos tiempos no ha sido ni mejor ni peor que el de la mayoría de las demás empresas. Es posible que muchos esperen que el rendimiento de los ingresos de la empresa se degrade aún más, lo que ha reprimido el P/S. Así que, aunque se podría decir que la acción está barata, los inversores buscarán una mejora antes de considerarla un buen valor. Como mínimo, si su plan es comprar acciones mientras no gozan del favor de los inversores, debería esperar que los ingresos no caigan en picado.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre Green Plains.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

La única ocasión en la que uno se sentiría realmente cómodo viendo una relación P/S tan baja como la de Green Plains es cuando el crecimiento de la empresa va camino de quedarse rezagado con respecto al sector.

Al revisar los datos financieros del último año, nos desalentó ver que los ingresos de la empresa cayeron un 18%. Sin embargo, unos años anteriores muy buenos significan que todavía fue capaz de aumentar los ingresos en un impresionante 66% en total durante los últimos tres años. Por tanto, aunque habrían preferido mantener la racha, los accionistas acogerían con satisfacción las tasas de crecimiento de los ingresos a medio plazo.

De cara al futuro, se prevé que los ingresos aumenten un 3,7% anual durante los próximos tres años, según los once analistas que siguen a la empresa. Dado que se prevé que el sector registre un crecimiento anual del 2,6%, la empresa está en condiciones de obtener unos ingresos comparables.

Teniendo esto en cuenta, nos parece intrigante que el PER de Green Plains esté por detrás de sus homólogos del sector. Al parecer, algunos accionistas dudan de las previsiones y han estado aceptando precios de venta más bajos.

La última palabra

En general, nuestra preferencia es limitar el uso de la relación precio/ventas a establecer lo que piensa el mercado sobre la salud general de una empresa.

Hemos visto que Green Plains cotiza actualmente con un P/V inferior al esperado, ya que su previsión de crecimiento está en línea con el sector en general. Cuando vemos un crecimiento medio de los ingresos como éste, suponemos que deben ser los riesgos potenciales los que están ejerciendo presión sobre el ratio P/S. Sin embargo, si está de acuerdo con las previsiones de los analistas, puede comprar el valor a un precio atractivo.

También vale la pena señalar que hemos encontrado 1 señal de advertencia para Green Plains que debe tener en cuenta.

Si le interesan las empresas con un sólido crecimiento de los beneficios en el pasado, quizá desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y un bajo PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Green Plains puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.