3 empresas de crecimiento de EE.UU. con accionistas internos que obtienen beneficios superiores al 166%.

Revisado por Simply Wall St

A medida que el S&P 500 y el Dow Jones Industrial Average alcanzan máximos históricos tras los recientes recortes de tipos de la Reserva Federal, los inversores buscan cada vez más oportunidades en empresas en crecimiento con un alto grado de participación interna. En este entorno de mercado favorable, los valores con una elevada participación de inversores y un impresionante crecimiento de los beneficios pueden ofrecer un importante potencial de rentabilidad.

Las 10 empresas de crecimiento con mayor participación de inversores en Estados Unidos

| Nombre | Titularidad | Crecimiento de los beneficios |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 23.2% |

| GigaCloud Technology (NasdaqGM:GCT) | 25.7% | 24.3% |

| Victory Capital Holdings (NasdaqGS:VCTR) | 10.2% | 32.3% |

| Atlas Energy Solutions (NYSE:AESI) | 29.1% | 42.1% |

| Super Micro Computer (NasdaqGS:SMCI) | 25.7% | 28.0% |

| Hims & Hers Health (NYSE:HIMS) | 13.7% | 40.7% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 14.1% | 95% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 81.5% |

| BBB Foods (NYSE:TBBB) | 22.9% | 51.2% |

| Carlyle Group (NasdaqGS:CG) | 29.5% | 22% |

Vamos a ver algunas de las mejores selecciones de nuestra herramienta de análisis.

Burke & Herbert Servicios Financieros (NasdaqCM:BHRB)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

Visión general: Burke & Herbert Financial Services Corp, con una capitalización bursátil de 974,56 millones de dólares, opera como holding bancario de Burke & Herbert Bank & Trust Company, ofreciendo productos y servicios de banca comunitaria en Virginia y Maryland.

Operaciones: El segmento de ingresos de la compañía incluye la banca comunitaria, generando 124,67 millones de dólares.

Titularidad de información privilegiada: 12.4%

Previsión de crecimiento de los beneficios: 166,3% anual

Se prevé que Burke & Herbert Financial Services aumente sus beneficios un 166,3% anual, y que sus ingresos crezcan un 57% al año, por encima del crecimiento del mercado estadounidense. A pesar de la considerable dilución de accionistas en el último año y de una pérdida neta de 16,92 millones de dólares en el segundo trimestre de 2024, los iniciados han estado comprando más acciones recientemente. La empresa cotiza un 24,4% por debajo de su valor razonable estimado y se prevé que sea rentable en tres años.

- Haga clic para explorar un desglose detallado de nuestras conclusiones en el informe de crecimiento de los beneficios de Burke & Herbert Financial Services.

- Nuestro informe de valoración revela la posibilidad de que las acciones de Burke & Herbert Financial Services coticen con prima.

Grupo VNET (NasdaqGS:VNET)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: VNET Group, Inc, un holding de inversión con una capitalización bursátil de 800,90 millones de dólares, ofrece servicios de hosting y servicios relacionados en China.

Operaciones: El segmento de ingresos de la empresa incluye Hosting y Servicios Relacionados, que generó CN¥7,68 mil millones.

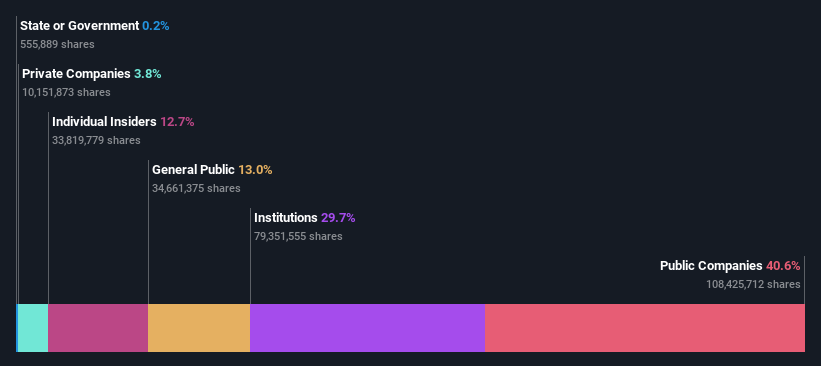

Tenencia de información privilegiada: 12.7%

Previsión de crecimiento de los beneficios: 87,5% anual.

VNET Group, Inc. cotiza un 79,2% por debajo de su valor razonable estimado, con una previsión de crecimiento de los ingresos del 10,4% anual, por encima de la tasa de crecimiento del mercado estadounidense del 8,7%. A pesar de la considerable dilución del accionariado en el último año y de la reciente volatilidad del precio de la acción, se prevé que VNET sea rentable en tres años y ha nombrado a un nuevo director independiente con amplia experiencia en el sector tecnológico. Las previsiones de ingresos para 2024 apuntan a un crecimiento de entre el 5,2% y el 7,9%.

- Profundice en el informe completo de análisis del crecimiento futuro aquí para conocer mejor el Grupo VNET.

- Tras revisar nuestro último informe de valoración, el precio de las acciones de VNET Group podría ser demasiado pesimista.

Squarespace (NYSE:SQSP)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

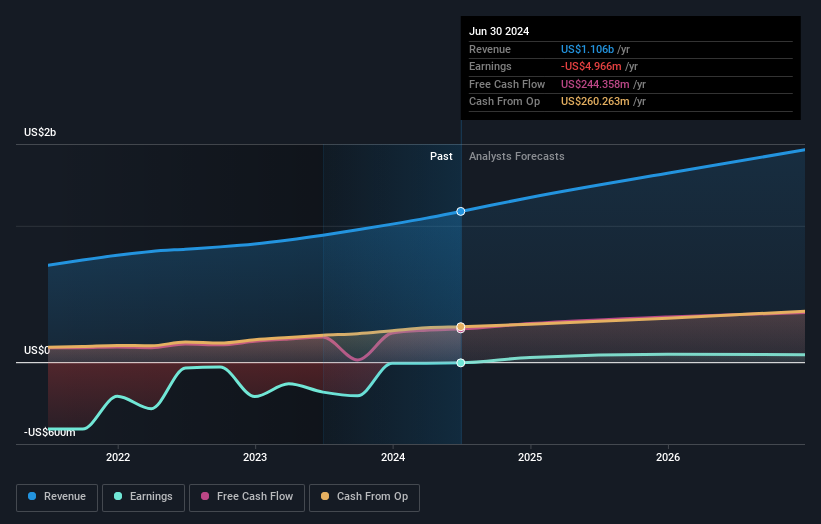

Visión general: Squarespace, Inc. (NYSE:SQSP) opera una plataforma para que empresas y creadores independientes construyan presencia online, hagan crecer sus marcas y gestionen sus negocios a través de internet en Estados Unidos e internacionalmente, con una capitalización de mercado de aproximadamente 6.450 millones de dólares.

Operaciones: Squarespace genera ingresos principalmente de su segmento de Software y Servicios de Internet, que ascienden a 1.110 millones de dólares.

Titularidad de información privilegiada: 32.6%

Previsión de crecimiento de los beneficios: 46,6% anual

Squarespace, Inc. ha visto crecer sus beneficios un 36,5% anual en los últimos cinco años y se prevé que sus ingresos crezcan un 12,8% anual, más rápido que la media del mercado estadounidense del 8,7%. A pesar de la reciente dilución del accionariado y de la importante venta de información privilegiada, se espera que la empresa sea rentable en un plazo de tres años. El reciente activismo de los inversores pone en tela de juicio la propuesta de Permira Advisers de realizar una transacción privada a 44 dólares por acción, alegando infravaloración en medio de unos buenos resultados operativos.

- Sumérgete aquí en los detalles de Squarespace con nuestro exhaustivo informe de previsión de crecimiento.

- El análisis detallado en nuestro informe de valoración de Squarespace apunta a un precio de la acción inflado en comparación con su valor estimado.

Puntos clave

- Explore los 178 nombres de nuestro Buscador de empresas de EE.UU. de rápido crecimiento con alta participación interna aquí.

- ¿Ya ha invertido en estos valores? Manténgase al día de todos los giros y cambios creando una cartera con Simply Wall St, donde facilitamos a los inversores como usted el mantenerse informados y proactivos.

- Mejore su capacidad de inversión con la aplicación Simply Wall St y disfrute de acceso gratuito a información esencial sobre los mercados de todos los continentes.

¿Tiene curiosidad por otras opciones?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido una atención significativa por parte de los analistas.

- Diversifique su cartera con empresas sólidas que pagan dividendos y ofrecen flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Burke & Herbert Financial Services puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.