Empresas de crecimiento del ASX con una elevada participación interna y un rendimiento mínimo del 22% sobre los fondos propios

Revisado por Simply Wall St

A pesar de haber alcanzado un máximo histórico a principios de semana, el ASX200 experimentó un retroceso y cerró con una caída del 0,81%, hasta los 7971,60 puntos, en un contexto de pérdidas sectoriales generalizadas y volatilidad de los precios de las materias primas. Esta coyuntura subraya la importancia de centrarse en empresas de crecimiento con una fuerte participación interna y una sólida rentabilidad de los recursos propios, que pueden ofrecer resistencia y potencial de creación de valor a largo plazo en entornos de mercado fluctuantes.

Las 10 empresas de crecimiento con mayor participación de inversores en Australia

| Nombre | Participación | Crecimiento de los beneficios |

| Cettire (ASX:CTT) | 28.7% | 26.7% |

| Acrux (ASX:ACR) | 14.6% | 115.3% |

| Clinuvel Pharmaceuticals (ASX:CUV) | 13.6% | 26.8% |

| Catalyst Metals (ASX:CYL) | 17.1% | 77.1% |

| Hillgrove Resources (ASX:HGO) | 10.4% | 109.4% |

| Biome Australia (ASX:BIO) | 34.5% | 114.4% |

| Ora Banda Mining (ASX:OBM) | 10.2% | 96.2% |

| Liontown Resources (ASX:LTR) | 16.4% | 49.5% |

| Grupo Plenti (ASX:PLT) | 12.8% | 106.4% |

| Change Financial (ASX:CCA) | 26.6% | 76.4% |

A continuación destacamos un par de nuestros favoritos de nuestro exclusivo screener.

Flight Centre Travel Group (ASX:FLT)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Flight Centre Travel Group Limited opera como minorista de viajes que presta servicios tanto al sector del ocio como al corporativo en varias regiones del mundo, con una capitalización bursátil de 4.980 millones de dólares australianos.

Operaciones: Los ingresos de la empresa se generan principalmente a través de sus servicios de viajes de ocio y corporativos, que aportan 1.280 millones de dólares australianos y 1.060 millones de dólares australianos, respectivamente.

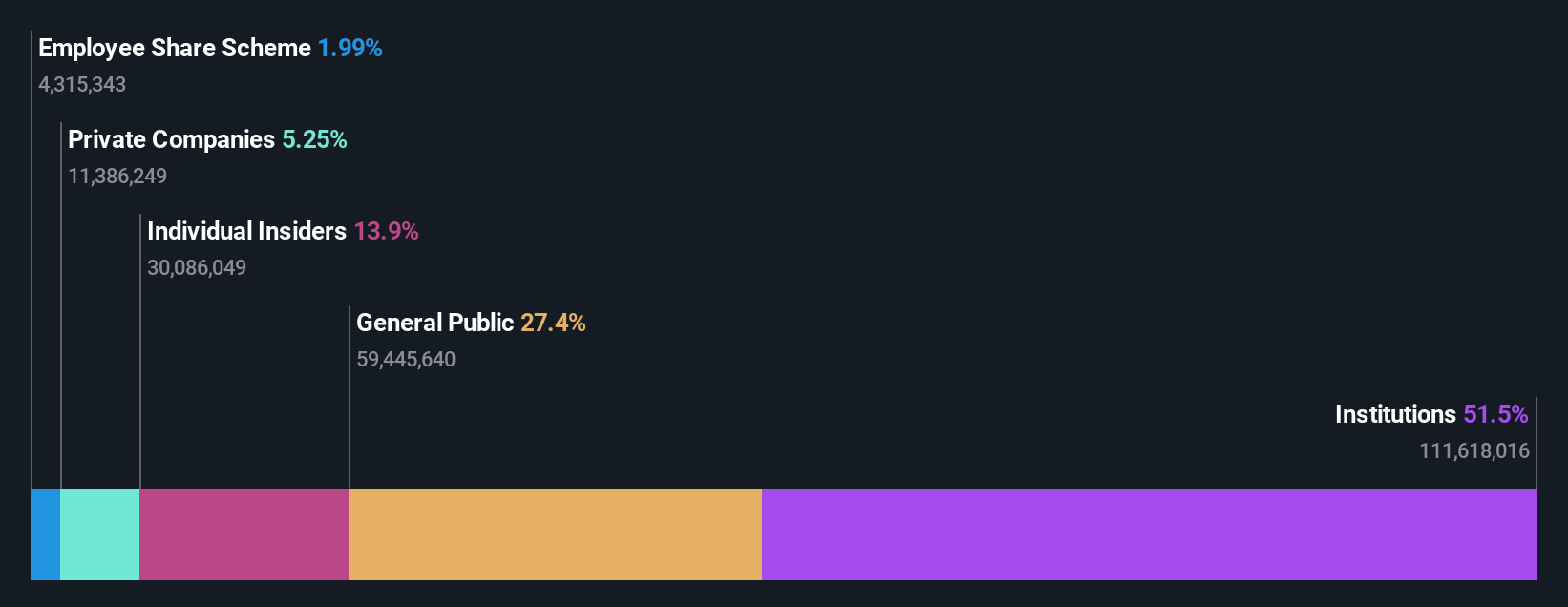

Titularidad de información privilegiada: 13.3%

Previsión de rentabilidad de los fondos propios: 22% (estimación 2026)

Flight Centre Travel Group, una empresa orientada al crecimiento con una importante titularidad interna, cotiza a 26,6% de dólares australianos por debajo de su valor razonable estimado. Los ingresos y beneficios de FLT, que recientemente han empezado a ser rentables, se espera que superen a los del mercado australiano, con un crecimiento anual de los ingresos del 9,7% y de los beneficios del 19,07%. A pesar de este rendimiento, no hay actividad reciente de compra o venta de información privilegiada. También se prevé que el rendimiento del capital de la empresa sea sólido en tres años, con un 22,1%.

- Sumérgete aquí en los detalles de Flight Centre Travel Group con nuestro exhaustivo informe de previsión de crecimiento.

- Al revisar nuestro último informe de valoración, el precio de las acciones de Flight Centre Travel Group podría ser demasiado pesimista.

PWR Holdings (ASX:PWH)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: PWR Holdings Limited está especializada en el diseño, creación de prototipos, producción, pruebas, validación y venta de productos y soluciones de refrigeración en Australia, Estados Unidos, Reino Unido, Italia, Alemania y otros mercados internacionales, con una capitalización de mercado de aproximadamente 1.230 millones de dólares australianos.

Operaciones: Los ingresos de la empresa proceden principalmente de dos segmentos: PWR C&R, que aportó 37,35 millones de dólares australianos, y PWR Performance Products, que representó 104,44 millones de dólares australianos.

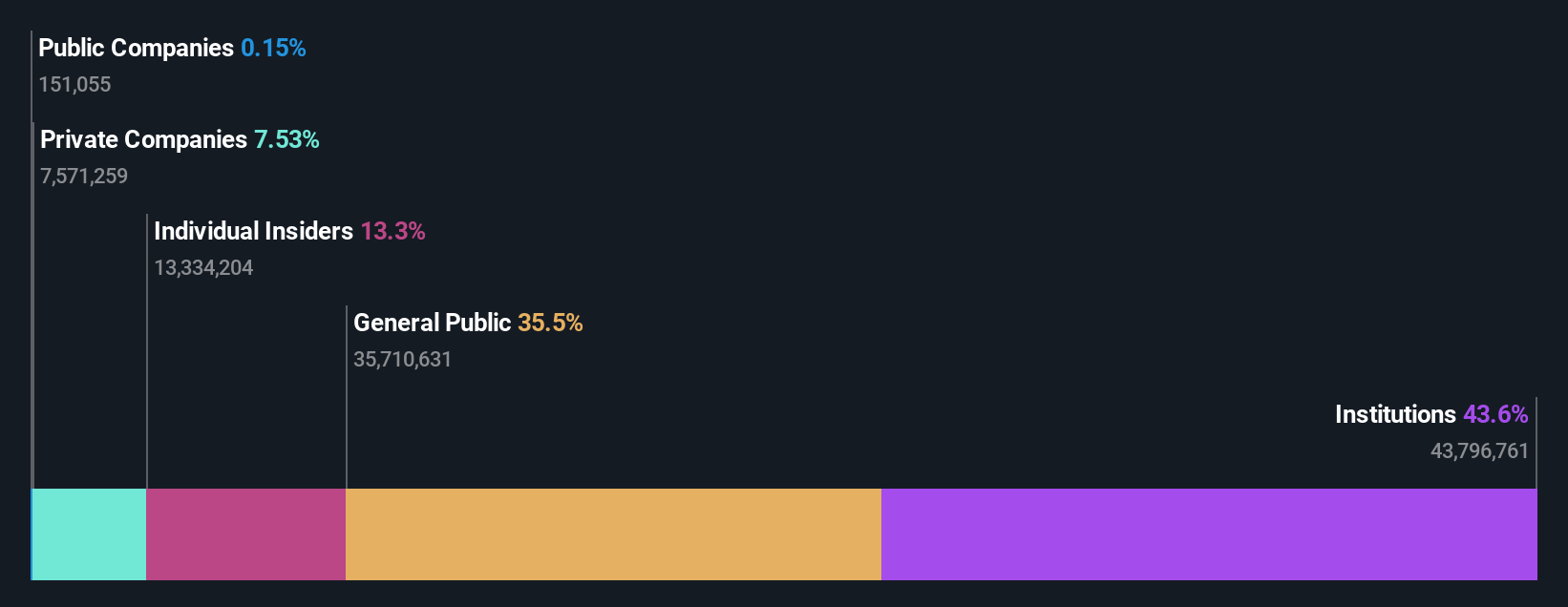

Titularidad de información privilegiada: 13.4%

Rentabilidad prevista de los fondos propios: 31% (estimación para 2026)

PWR Holdings, reconocida por su potencial de crecimiento y su elevada participación, cotiza a 12,6% de dólares australianos por debajo de su valor razonable estimado. Se prevé que los ingresos de la empresa aumenten un 12,9% anual, superando la media del mercado australiano del 5,6%. Además, se prevé que los beneficios de PWR crezcan un 15,37% anual, superando la previsión del mercado del 13,5%. La actividad de iniciados se ha equilibrado con más compras que ventas en los últimos meses, aunque no en grandes volúmenes.

- Haga clic aquí y acceda a nuestro completo informe de análisis del crecimiento para comprender la dinámica de PWR Holdings.

- Según nuestro informe de valoración, hay indicios de que el precio de las acciones de PWR Holdings podría estar en el lado caro.

Technology One (ASX:TNE)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Technology One Limited es una empresa de software empresarial que desarrolla, comercializa, vende, implementa y da soporte a soluciones empresariales integradas en Australia y a nivel internacional, con una capitalización de mercado de aproximadamente 6.190 millones de dólares australianos.

Operaciones: La empresa genera ingresos a través de tres segmentos principales: software (317,24 millones de dólares australianos), corporativo (83,83 millones de dólares australianos) y consultoría (68,13 millones de dólares australianos).

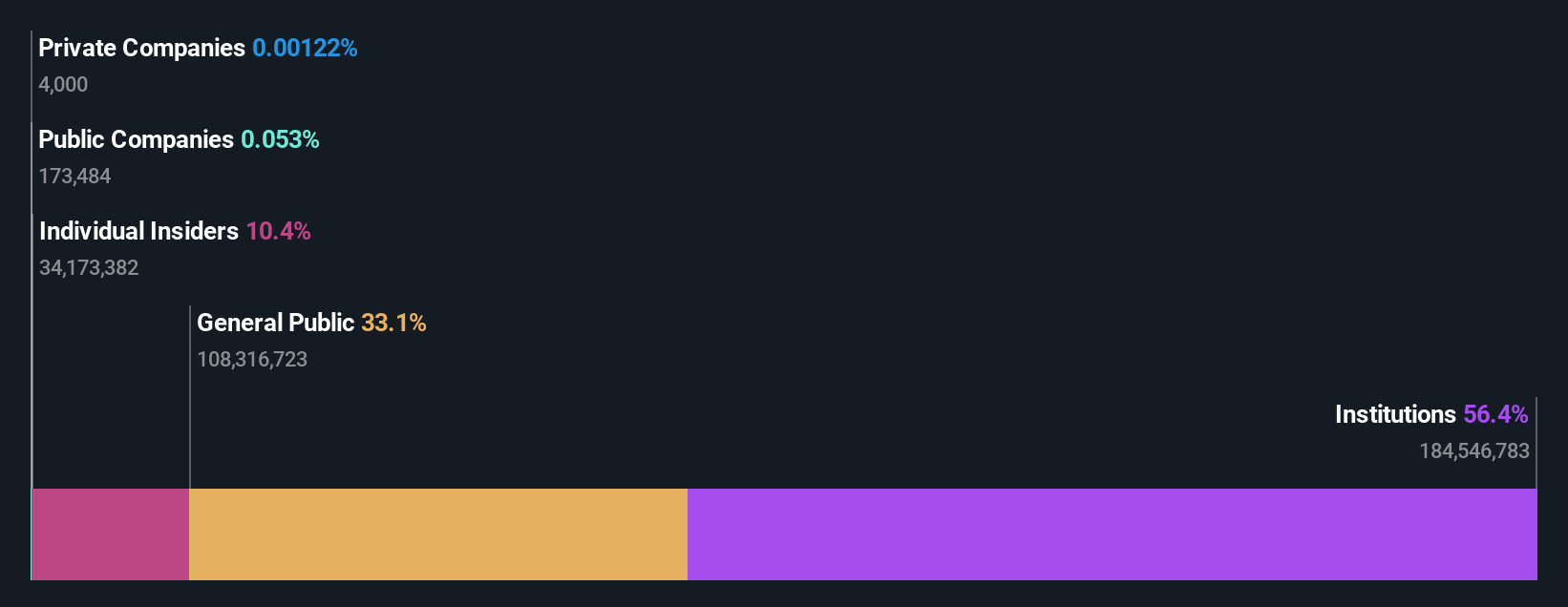

Titularidad de información privilegiada: 12.3%

Rentabilidad prevista de los fondos propios: 33% (estimación 2027)

Technology One, un actor clave en la industria del software, mantiene una sólida trayectoria de crecimiento con un aumento de los beneficios del 13,1% en el último año y una previsión de aumento de los ingresos del 11,1% anual, por encima de la media del mercado australiano del 5,6%. A pesar de su elevada relación precio/beneficios (56,5 $ australianos), justo por debajo de la media del sector, se espera que los beneficios aumenten un 14,4% anual, superando de nuevo las normas del mercado. El reciente nombramiento de Paul Robson como Director no Ejecutivo podría mejorar aún más las iniciativas estratégicas y la eficiencia operativa.

- Haga clic aquí para ver un desglose detallado de nuestras conclusiones en el informe sobre el crecimiento de los beneficios de Technology One.

- Nuestro informe de valoración indica que Technology One puede estar sobrevalorada.

Tomando ventaja

- Descubra la gama completa de 88 empresas de rápido crecimiento del ASX con un alto nivel de propiedad interna aquí.

- ¿Tiene algo que ver con estos valores? Mejore su gestión utilizando la cartera de Simply Wall St, donde le esperan herramientas intuitivas que le ayudarán a optimizar los resultados de sus inversiones.

- Únase a una comunidad de inversores inteligentes utilizando Simply Wall St. Es gratuito y ofrece análisis de nivel experto sobre los mercados mundiales.

¿Le interesan otras opciones?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido la atención significativa de los analistas.

- Diversifique su cartera con sólidos pagadores de dividendos que ofrezcan flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Technology One puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.