QUALCOMM (NASDAQ:QCOM) springt diese Woche um 6,0%, obwohl das Gewinnwachstum immer noch hinter den fünfjährigen Aktionärsrenditen zurückbleibt

Wenn Sie eine Aktie kaufen und über viele Jahre halten, hoffen Sie, dass Sie einen Gewinn erzielen. Noch besser wäre es, wenn der Aktienkurs stärker steigen würde als der Marktdurchschnitt. Zum Leidwesen der Aktionäre ist der Aktienkurs von QUALCOMM Incorporated(NASDAQ:QCOM) in den letzten fünf Jahren zwar um 80 % gestiegen, aber das ist weniger als die Marktrendite. Bezieht man jedoch die Dividenden mit ein, ist die Rendite höher als die des Marktes. In den letzten zwölf Monaten ist der Aktienkurs um sehr respektable 9,3 % gestiegen.

Die vergangene Woche hat sich für QUALCOMM-Investoren als lukrativ erwiesen, also schauen wir uns an, ob die Fundamentaldaten die Fünfjahresperformance des Unternehmens bestimmt haben.

Sehen Sie sich unsere neueste Analyse zu QUALCOMM an

In seinem Essay The Superinvestors of Graham-and-Doddsville beschrieb Warren Buffett, dass die Aktienkurse nicht immer rational den Wert eines Unternehmens widerspiegeln. Eine Möglichkeit zu untersuchen, wie sich die Marktstimmung im Laufe der Zeit verändert hat, ist die Betrachtung der Wechselwirkung zwischen dem Aktienkurs eines Unternehmens und seinem Gewinn pro Aktie (EPS).

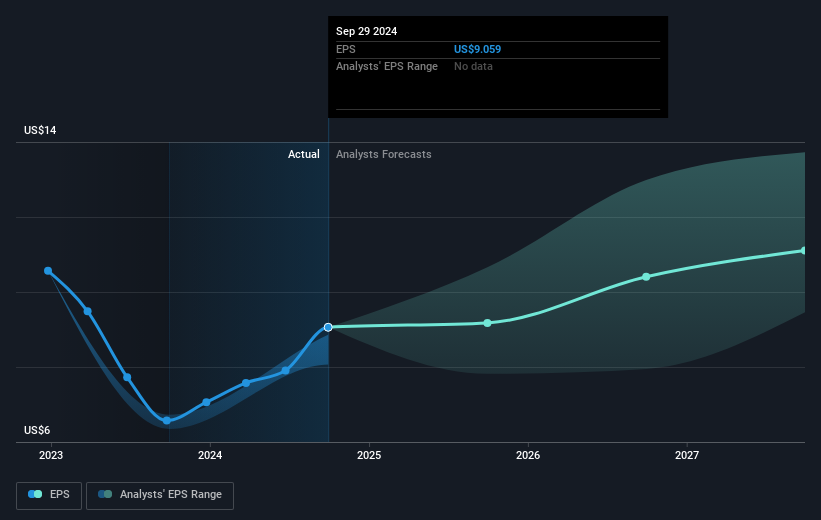

In einem halben Jahrzehnt ist es QUALCOMM gelungen, den Gewinn je Aktie um 20 % pro Jahr zu steigern. Das EPS-Wachstum ist beeindruckender als der jährliche Kursanstieg von 12 % im gleichen Zeitraum. Daraus könnte man schließen, dass der breitere Markt gegenüber dieser Aktie vorsichtiger geworden ist.

Die nachstehende Grafik zeigt, wie sich der Gewinn pro Aktie im Laufe der Zeit verändert hat (die genauen Werte können Sie durch Anklicken des Bildes abrufen).

Wir wissen, dass QUALCOMM sein Ergebnis in letzter Zeit verbessert hat, aber wird es auch seine Einnahmen steigern können? In diesem kostenlosen Bericht finden Sie die Umsatzprognosen der Analysten.

Was ist mit den Dividenden?

Neben der Messung der Aktienkursrendite sollten Anleger auch die Gesamtrendite für Aktionäre (TSR) berücksichtigen. Der TSR ist eine Renditeberechnung, die den Wert von Bardividenden (unter der Annahme, dass die erhaltenen Dividenden reinvestiert wurden) und den berechneten Wert von diskontierten Kapitalerhöhungen und Spin-offs berücksichtigt. Bei Unternehmen, die eine großzügige Dividende ausschütten, ist der TSR also oft wesentlich höher als die Aktienkursrendite. Der TSR von QUALCOMM lag in den letzten 5 Jahren bei 101 % und damit höher als die oben erwähnte Kursrendite. Und es ist nicht schwer zu erraten, dass die Dividendenausschüttungen diese Abweichung weitgehend erklären!

Eine andere Sichtweise

QUALCOMM-Aktionäre haben in diesem Jahr einen Gewinn von 11 % erzielt (sogar einschließlich Dividenden). Das war allerdings weniger als der Marktdurchschnitt. Betrachtet man die letzten fünf Jahre, so sind die Renditen mit 15 % pro Jahr über fünf Jahre sogar noch besser. Es ist durchaus möglich, dass das Unternehmen weiterhin erfolgreich arbeitet, auch wenn sich die Kursgewinne verlangsamen. Wenn Sie QUALCOMM genauer untersuchen möchten, sollten Sie sich ansehen, ob Insider Aktien des Unternehmens gekauft oder verkauft haben.

QUALCOMM wird uns besser gefallen, wenn wir einige große Insiderkäufe sehen. In der Zwischenzeit können Sie sich diese kostenlose Liste mit unterbewerteten Aktien (meist Small Caps) ansehen, bei denen in letzter Zeit umfangreiche Insiderkäufe getätigt wurden.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob QUALCOMM unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.