Optimistische Investoren treiben die Aktien von Arhaus, Inc. (NASDAQ:ARHS) um 26% nach oben, aber das Wachstum bleibt aus

Die Aktien von Arhaus, Inc.(NASDAQ:ARHS) haben ihre jüngste Dynamik mit einem Anstieg von 26% allein im letzten Monat fortgesetzt. In den letzten 30 Tagen betrug der jährliche Zuwachs sogar 86 %.

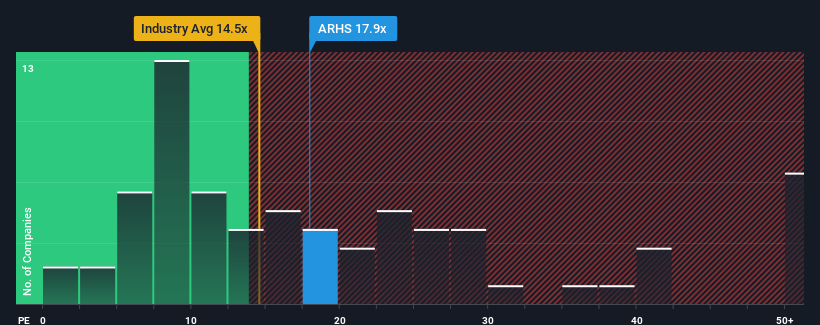

Selbst nach einem so großen Kurssprung dürfte es immer noch nicht viele geben, die das Kurs-Gewinn-Verhältnis (KGV) von Arhaus von 17,9 für erwähnenswert halten, wenn das mittlere KGV in den Vereinigten Staaten bei etwa 17 liegt. Die Anleger könnten jedoch eine klare Chance oder einen potenziellen Rückschlag übersehen, wenn es keine rationale Grundlage für das KGV gibt.

Arhaus hat sich in letzter Zeit schwer getan, da seine Gewinne schneller als die der meisten anderen Unternehmen zurückgegangen sind. Möglicherweise gehen viele davon aus, dass sich die schlechte Ertragslage bald wieder dem Marktdurchschnitt annähern wird, was ein Absinken des KGV verhindert hat. Wenn Sie noch an das Unternehmen glauben, wäre es Ihnen lieber, wenn es keine Gewinneinbußen zu verzeichnen hätte. Oder zumindest würden Sie hoffen, dass es sich nicht weiter unterdurchschnittlich entwickelt, wenn Sie vorhaben, einige Aktien zu kaufen, solange es nicht in der Gunst der Anleger steht.

Sehen Sie sich unsere neueste Analyse zu Arhaus an

Stimmt das Wachstum mit dem KGV überein?

Es gibt eine inhärente Annahme, dass ein Unternehmen mit dem Markt mithalten sollte, damit KGVs wie das von Arhaus als angemessen angesehen werden.

Ein Blick zurück zeigt, dass das Wachstum des Gewinns je Aktie im letzten Jahr mit einem enttäuschenden Rückgang von 9,2 % nicht gerade ein Grund zur Freude war. Einige sehr starke Jahre davor bedeuten jedoch, dass das Unternehmen in den letzten drei Jahren immer noch in der Lage war, den Gewinn pro Aktie um insgesamt beeindruckende 2.993 % zu steigern. Auch wenn die Aktionäre es vorgezogen hätten, den Lauf fortzusetzen, würden sie wahrscheinlich die mittelfristigen Gewinnwachstumsraten begrüßen.

Die Schätzungen der neun Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Gewinne in den nächsten drei Jahren um 1,9 % pro Jahr steigen werden. Da für den Markt ein jährliches Wachstum von 10 % prognostiziert wird, ist das Unternehmen auf ein schwächeres Ergebnis eingestellt.

Angesichts dieser Informationen finden wir es interessant, dass Arhaus zu einem ziemlich ähnlichen KGV wie der Markt gehandelt wird. Offenbar sind viele Anleger des Unternehmens weniger pessimistisch als die Analysten vermuten und sind nicht bereit, ihre Aktien jetzt loszulassen. Diese Aktionäre könnten sich für zukünftige Enttäuschungen wappnen, wenn das KGV auf ein Niveau fällt, das den Wachstumsaussichten besser entspricht.

Was können wir aus dem KGV von Arhaus lernen?

Die Aktien des Unternehmens haben sich deutlich erholt, und nun liegt auch das KGV von Arhaus wieder im Bereich des Marktmedians. Im Allgemeinen bevorzugen wir die Verwendung des Kurs-Gewinn-Verhältnisses, um festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Unsere Untersuchung der Analystenprognosen von Arhaus ergab, dass sich die schlechteren Gewinnaussichten nicht so stark auf das Kurs-Gewinn-Verhältnis auswirken, wie wir vorhergesagt hätten. Wenn wir eine schwache Gewinnprognose mit einem langsamer als der Markt verlaufenden Wachstum sehen, vermuten wir, dass der Aktienkurs zu fallen droht, wodurch das moderate KGV sinkt. Dadurch sind die Investitionen der Aktionäre gefährdet und potenzielle Anleger laufen Gefahr, einen unnötigen Aufschlag zu zahlen.

Und was ist mit anderen Risiken? Jedes Unternehmen hat welche, und wir haben 1 Warnzeichen für Arhaus ausgemacht, das Sie kennen sollten.

Wenn Sie sich nicht sicher sind, wie stark das Geschäft von Arhaus ist, sollten Sie unsere interaktive Liste von Aktien mit soliden Fundamentaldaten nach anderen Unternehmen durchsuchen, die Sie vielleicht übersehen haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Arhaus unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.