MannKind Corporation (NASDAQ:MNKD) steigt um 35%, doch das niedrige KGV ist kein Grund zur Aufregung

Die Aktionäre der MannKind Corporation(NASDAQ:MNKD) werden sich freuen, dass der Aktienkurs einen großartigen Monat hinter sich hat, in dem er um 35 % gestiegen ist und sich von der vorherigen Schwäche erholt hat. Die schlechte Nachricht ist, dass die Aktionäre selbst nach der Erholung der Aktie in den letzten 30 Tagen immer noch einen Rückstand von etwa 7,6 % gegenüber dem letzten Jahr haben.

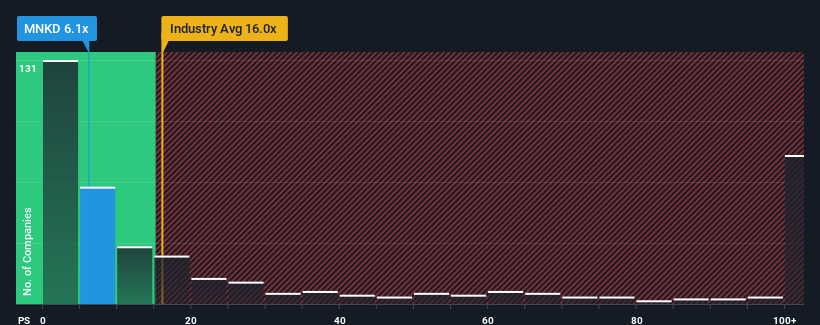

Obwohl der Kurs der Aktie gestiegen ist, könnte MannKind mit einem Kurs-Umsatz-Verhältnis (P/S) von 6,1x derzeit immer noch eine gute Kaufgelegenheit darstellen, wenn man bedenkt, dass fast die Hälfte aller Unternehmen in der Biotech-Branche in den USA ein P/S-Verhältnis von mehr als 16x haben und selbst P/S-Werte von mehr als 75x nichts Ungewöhnliches sind. Dennoch müssten wir etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das stark reduzierte KGV gibt.

Sehen Sie sich unsere neueste Analyse für MannKind an

Wie hat sich MannKind in letzter Zeit entwickelt?

MannKind könnte besser abschneiden, da das Unternehmen in letzter Zeit weniger Umsatzwachstum als die meisten anderen Unternehmen verzeichnete. Das Kurs-Umsatz-Verhältnis ist wahrscheinlich deshalb so niedrig, weil die Anleger glauben, dass sich diese schwache Umsatzentwicklung nicht bessern wird. Wenn dies der Fall ist, werden die bestehenden Aktionäre wahrscheinlich Schwierigkeiten haben, sich für die zukünftige Entwicklung des Aktienkurses zu begeistern.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über MannKind ansehen.Was sagen uns die Umsatzwachstumsmetriken über das niedrige KGV?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste MannKind ein anämisches Wachstum aufweisen, das deutlich hinter dem der Branche zurückbleibt.

Rückblickend hat das Unternehmen im letzten Jahr einen außergewöhnlichen Umsatzzuwachs von 99 % erzielt. In den letzten drei Jahren ist der Umsatz insgesamt um 205 % gestiegen, was durch die kurzfristige Entwicklung begünstigt wurde. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum eine großartige Leistung beim Umsatzwachstum erbracht hat.

Was die Aussichten betrifft, so dürften die sechs Analysten, die das Unternehmen beobachten, für die nächsten drei Jahre ein Wachstum von 24 % pro Jahr erwarten. Das liegt deutlich unter dem für die Branche prognostizierten Wachstum von 277 % pro Jahr.

Anhand dieser Informationen wird deutlich, warum MannKind zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Offenbar erwarten die meisten Anleger ein begrenztes zukünftiges Wachstum und sind nur bereit, einen geringeren Betrag für die Aktie zu zahlen.

Was können wir aus dem KGV von MannKind lernen?

Die Aktien von MannKind sind zwar deutlich gestiegen, aber ihr Kurs-Gewinn-Verhältnis ist immer noch gedämpft. Das Kurs-Umsatz-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktien verkaufen sollten, ist nicht sinnvoll, kann aber ein praktischer Hinweis auf die Zukunftsaussichten des Unternehmens sein.

Unsere Analyse der Analystenprognosen von MannKind bestätigt erwartungsgemäß, dass die enttäuschenden Umsatzprognosen des Unternehmens einen wesentlichen Beitrag zu seinem niedrigen Kurs-Umsatz-Verhältnis leisten. Zum jetzigen Zeitpunkt sind die Anleger der Ansicht, dass das Potenzial für eine Verbesserung der Einnahmen nicht groß genug ist, um ein höheres KGV zu rechtfertigen. Das Unternehmen wird eine Wende des Schicksals brauchen, um einen Anstieg des Kurs-Gewinn-Verhältnisses in der Zukunft zu rechtfertigen.

Abgesehen davon sollte man sich bewusst sein, dass MannKind in unserer Anlageanalyse 2 Warnzeichen aufweist, von denen eines potenziell ernst ist.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sichere Anlage. Daher sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit vernünftigen Kurs-Gewinn-Verhältnissen und starkem Gewinnwachstum ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob MannKind unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.