Nicht viele stürzen sich auf die Aktie von Root, Inc. (NASDAQ:ROOT), die um 32% einbricht

Der Aktienkurs von Root, Inc.(NASDAQ:ROOT) ist in den letzten 30 Tagen um beachtliche 32 % gesunken und hat damit einen Großteil der Gewinne der letzten Zeit wieder abgegeben. Nichtsdestotrotz haben die letzten 30 Tage kaum einen Kratzer in der Jahresperformance der Aktie hinterlassen, die um satte 958 % gestiegen ist.

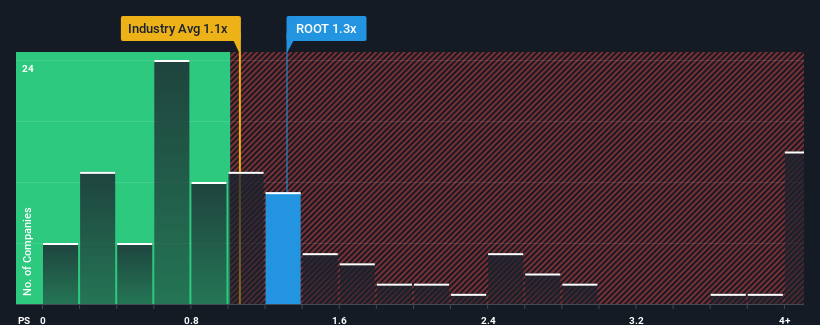

Trotz des starken Kursrückgangs kann man durchaus sagen, dass das Kurs-Umsatz-Verhältnis (KGV) von Root von 1,3 im Vergleich zur Versicherungsbranche in den Vereinigten Staaten, wo das KGV im Durchschnitt bei 1,1 liegt, recht "mittelmäßig" erscheint. Dies mag zwar nicht auffallen, aber wenn das Kurs-Umsatz-Verhältnis nicht gerechtfertigt ist, könnten die Anleger eine potenzielle Chance verpassen oder eine drohende Enttäuschung ignorieren.

Sehen Sie sich unsere neueste Analyse für Root an

Was bedeutet das Kurs-Umsatz-Verhältnis von Root für die Aktionäre?

Mit einem Umsatzwachstum, das die meisten anderen Unternehmen in letzter Zeit übertrifft, hat sich Root relativ gut entwickelt. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis moderat ist, weil die Anleger glauben, dass diese starke Umsatzentwicklung bald abflauen könnte. Wenn dies nicht der Fall ist, haben die bestehenden Aktionäre Grund, die künftige Entwicklung des Aktienkurses optimistisch einzuschätzen.

Möchten Sie herausfinden, wie die Analysten die Zukunft von Root im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Wie entwickelt sich das Umsatzwachstum von Root?

Das Kurs-Gewinn-Verhältnis von Root ist typisch für ein Unternehmen, von dem nur ein moderates Wachstum erwartet wird und das sich vor allem im Einklang mit der Branche entwickelt.

Rückblickend hat das Unternehmen im letzten Jahr einen außergewöhnlichen Anstieg des Umsatzes um 117 % erzielt. Erfreulicherweise sind auch die Einnahmen dank des Wachstums in den letzten 12 Monaten um insgesamt 120 % im Vergleich zu vor drei Jahren gestiegen. Dementsprechend hätten die Aktionäre diese mittelfristigen Umsatzwachstumsraten sicherlich begrüßt.

Was die Aussichten betrifft, so dürften die acht Analysten, die das Unternehmen beobachten, für die nächsten drei Jahre ein Wachstum von 35 % pro Jahr erwarten. Für den Rest der Branche wird dagegen nur ein jährliches Wachstum von 3,7 % prognostiziert, was deutlich weniger attraktiv ist.

Vor diesem Hintergrund finden wir es interessant, dass das Kurs-Gewinn-Verhältnis (KGV) von Root dem seiner Branchenkollegen sehr nahe kommt. Möglicherweise sind die meisten Anleger nicht davon überzeugt, dass das Unternehmen die künftigen Wachstumserwartungen erfüllen kann.

Was bedeutet das Kurs-Gewinn-Verhältnis von Root für die Anleger?

Da der Aktienkurs des Unternehmens stark gesunken ist, scheint das Kurs-Gewinn-Verhältnis von Root mit dem der übrigen Versicherungsbranche übereinzustimmen. Das Kurs-Umsatz-Verhältnis sollte zwar nicht ausschlaggebend dafür sein, ob man eine Aktie kauft oder nicht, aber es ist ein recht gutes Barometer für die Ertragserwartungen.

Ein Blick auf die Analystenprognosen von Root zeigt, dass die überragenden Umsatzerwartungen dem Kurs-Gewinn-Verhältnis nicht den Auftrieb geben, den wir erwartet hätten. Wenn wir eine starke Umsatzprognose sehen, bei der das Wachstum die Branche übertrifft, können wir nur annehmen, dass die potenzielle Unsicherheit in Bezug auf diese Zahlen das KGV leicht unter Druck setzt. Es scheint, dass einige tatsächlich mit einer Instabilität der Einnahmen rechnen, denn diese Bedingungen sollten dem Aktienkurs normalerweise Auftrieb verleihen.

Bevor Sie sich eine Meinung bilden, haben wir 3 Warnzeichen für Root entdeckt (eines davon ist ein wenig unangenehm!), die Sie beachten sollten.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sichere Wahl. Sehen Sie sich daher diese kostenlose Sammlung anderer Unternehmen an, die ein vernünftiges Kurs-Gewinn-Verhältnis aufweisen und ein starkes Gewinnwachstum erzielt haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Root unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.