Solide Ergebnisse erzählen nicht die ganze Geschichte für Duckhorn Portfolio (NYSE:NAPA)

Die Aktien von The Duckhorn Portfolio, Inc.(NYSE:NAPA ) sind nach der Bekanntgabe guter Ergebnisse nicht gestiegen. Wir sind der Meinung, dass die Anleger über einige zugrunde liegende Faktoren besorgt sein könnten.

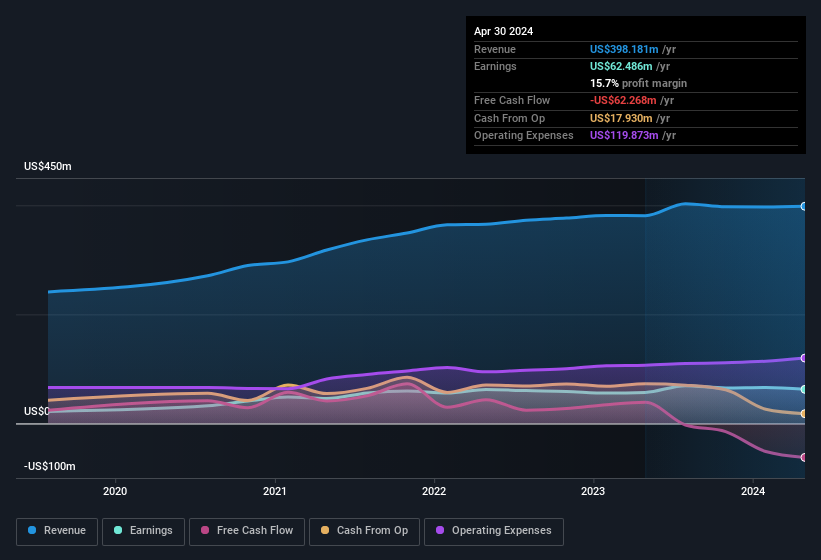

Siehe unsere letzte Analyse für Duckhorn Portfolio

Ein wesentlicher Aspekt bei der Bewertung der Ertragsqualität ist die Frage, wie stark ein Unternehmen seine Aktionäre verwässert. In der Tat hat Duckhorn Portfolio die Anzahl der ausgegebenen Aktien in den letzten zwölf Monaten durch die Ausgabe neuer Aktien um 28 % erhöht. Infolgedessen verteilt sich der Nettogewinn nun auf eine größere Anzahl von Aktien. Sich über den Nettogewinn zu freuen und dabei die Verwässerung zu ignorieren, ist so, als würde man sich über ein einziges Stück einer größeren Pizza freuen, aber die Tatsache ignorieren, dass die Pizza jetzt in viel mehr Stücke geschnitten ist. Sehen Sie sich das historische EPS-Wachstum von Duckhorn Portfolio an, indem Sie auf diesen Link klicken.

Ein Blick auf die Auswirkungen der Verwässerung von Duckhorn Portfolio auf den Gewinn pro Aktie (EPS)

Duckhorn Portfolio hat seinen Gewinn in den letzten drei Jahren verbessert, mit einem jährlichen Zuwachs von 36% in dieser Zeit. Der Gewinn pro Aktie stieg jedoch im selben Zeitraum nur um 22 % pro Jahr. Und im letzten Jahr gelang es dem Unternehmen, den Gewinn um 9,7 % zu steigern. Aber im Vergleich dazu stieg der Gewinn pro Aktie im selben Zeitraum nur um 9,5 %. Sie sehen also ganz klar, dass die Verwässerung einen ziemlich großen Einfluss auf die Aktionäre hat.

Langfristig gesehen spiegeln Veränderungen im Aktienkurs in der Regel auch Veränderungen im Gewinn je Aktie wider. Die Aktionäre von Duckhorn Portfolio werden sich also wünschen, dass der Gewinn pro Aktie weiter steigt. Wenn jedoch der Gewinn steigt, während der Gewinn je Aktie gleich bleibt (oder sogar sinkt), dann werden die Aktionäre möglicherweise nicht viel davon haben. Für den normalen Kleinaktionär ist der Gewinn je Aktie ein guter Maßstab, um seinen hypothetischen "Anteil" am Gewinn des Unternehmens zu überprüfen.

Sie fragen sich vielleicht, was die Analysten in Bezug auf die künftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um eine interaktive Grafik zu sehen, die die künftige Rentabilität auf der Grundlage der Analystenschätzungen darstellt.

Unsere Meinung zur Gewinnentwicklung von Duckhorn Portfolio

Aktionäre von Duckhorn Portfolio sollten sich vor Augen halten, wie viele neue Aktien das Unternehmen ausgibt, denn eine Verwässerung kann die Rendite der Aktionäre stark beeinträchtigen. Aus diesem Grund sind wir der Meinung, dass die statutarischen Gewinne von Duckhorn Portfolio möglicherweise besser sind als die zugrunde liegende Ertragskraft. Nichtsdestotrotz ist es erwähnenswert, dass der Gewinn pro Aktie in den letzten drei Jahren um 22 % gestiegen ist. Natürlich haben wir bei der Analyse der Erträge nur an der Oberfläche gekratzt; man könnte auch die Margen, das prognostizierte Wachstum und die Kapitalrendite sowie andere Faktoren berücksichtigen. Wenn Sie mehr über Duckhorn Portfolio als Unternehmen erfahren möchten, ist es wichtig, sich der Risiken bewusst zu sein, denen es ausgesetzt ist. Zum Beispiel - Duckhorn Portfolio hat 2 Warnzeichen, die Sie beachten sollten.

In dieser Notiz wurde nur ein einziger Faktor betrachtet, der Aufschluss über die Art des Gewinns von Duckhorn Portfolio gibt. Aber es gibt immer mehr zu entdecken, wenn Sie in der Lage sind, sich auf Kleinigkeiten zu konzentrieren. So betrachten viele Menschen eine hohe Eigenkapitalrendite als Indiz für eine günstige Betriebswirtschaft, während andere gerne dem Geld folgen" und nach Aktien suchen, die von Insidern gekauft werden. Vielleicht interessiert Sie diese kostenlose Sammlung von Unternehmen, die eine hohe Eigenkapitalrendite aufweisen, oder diese Liste von Aktien mit hohem Insideranteil.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Duckhorn Portfolio unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.