Marktteilnehmer erkennen den Umsatz von Genius Sports Limited (NYSE:GENI) an, was die Aktien um 26% steigen lässt

Die Aktien von Genius Sports Limited(NYSE:GENI) haben ihre jüngste Dynamik mit einem Anstieg von 26 % allein im letzten Monat fortgesetzt. In den letzten 30 Tagen betrug der jährliche Zuwachs sogar 29 %.

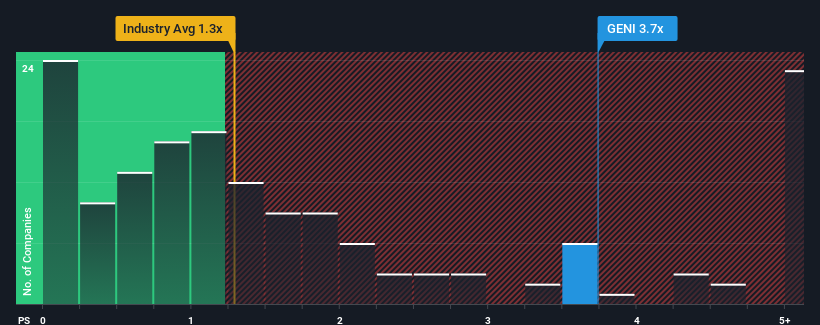

Da der Kurs des Unternehmens in die Höhe geschnellt ist, während fast die Hälfte der Unternehmen im US-amerikanischen Gastgewerbe ein Kurs-Umsatz-Verhältnis (KGV) von weniger als 1,3 aufweisen, könnten Sie Genius Sports mit einem KGV von 3,7 als eine Aktie betrachten, die es nicht wert ist, untersucht zu werden. Das Kurs-Gewinn-Verhältnis könnte jedoch aus einem bestimmten Grund recht hoch sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Sehen Sie sich unsere neueste Analyse zu Genius Sports an

Wie sich Genius Sports entwickelt hat

Mit einem Umsatzwachstum, das hinter dem der meisten anderen Unternehmen zurückbleibt, hat sich Genius Sports in letzter Zeit relativ schleppend entwickelt. Möglicherweise erwarten viele, dass sich die wenig inspirierende Umsatzentwicklung deutlich erholen wird, so dass das Kurs-Gewinn-Verhältnis nicht zusammenbricht. Sollte dies nicht der Fall sein, könnten die bestehenden Aktionäre sehr nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Genius Sports ansehen.Stimmen die Umsatzprognosen mit dem hohen Kurs-Gewinn-Verhältnis überein?

Es gibt eine inhärente Annahme, dass ein Unternehmen die Branche bei weitem übertreffen sollte, damit das Kurs-Gewinn-Verhältnis von Genius Sports als angemessen betrachtet werden kann.

Rückblickend betrachtet hat das Unternehmen im letzten Jahr einen außergewöhnlichen Gewinnzuwachs von 22 % erzielt. Die starke Leistung der letzten Zeit bedeutet, dass das Unternehmen seine Einnahmen in den letzten drei Jahren um insgesamt 180 % steigern konnte. Wir können also zunächst bestätigen, dass das Unternehmen in dieser Zeit eine großartige Leistung beim Umsatzwachstum erbracht hat.

Für die Zukunft gehen die elf Analysten, die das Unternehmen beobachten, von einem jährlichen Umsatzwachstum von 19 % in den nächsten drei Jahren aus. Das liegt deutlich über dem für die Branche prognostizierten Wachstum von 12 % pro Jahr.

Vor diesem Hintergrund ist es verständlich, dass das Kurs-Gewinn-Verhältnis von Genius Sports über dem der meisten anderen Unternehmen liegt. Offensichtlich sind die Aktionäre nicht daran interessiert, sich von einem Unternehmen zu trennen, das möglicherweise eine bessere Zukunft vor sich hat.

Das Schlusswort

Die Aktien von Genius Sports haben in letzter Zeit einen starken Aufwärtstrend erlebt, was dem Kurs-Gewinn-Verhältnis sehr geholfen hat. Im Allgemeinen bevorzugen wir die Verwendung des Kurs-Umsatz-Verhältnisses, um festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Unser Blick auf Genius Sports zeigt, dass das Kurs-Umsatz-Verhältnis aufgrund der starken zukünftigen Einnahmen hoch bleibt. Im Moment sind die Aktionäre mit dem Kurs-Gewinn-Verhältnis zufrieden, da sie davon ausgehen, dass die künftigen Einnahmen nicht gefährdet sind. Solange sich diese Bedingungen nicht ändern, werden sie den Aktienkurs weiterhin stark stützen.

Viele andere wichtige Risikofaktoren sind in der Bilanz des Unternehmens zu finden. Unsere kostenlose Bilanzanalyse für Genius Sports mit sechs einfachen Checks ermöglicht es Ihnen, alle Risiken zu entdecken, die ein Problem darstellen könnten.

Wenn Ihnen Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit zusagen, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Genius Sports unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.