Dixon Technologies (Indien) und zwei weitere Wachstumsaktien mit hohem Insideranteil an der indischen Börse

Rezensiert von Simply Wall St

Der indische Aktienmarkt hat sich mit einem Anstieg von 1,6 % in der letzten Woche und einem bedeutenden Anstieg von 44 % im letzten Jahr robust entwickelt. In einem derart optimistischen Umfeld können Unternehmen wie Dixon Technologies (Indien) mit hohem Insideranteil besonders überzeugend sein, da dies oft das Vertrauen derjenigen widerspiegelt, die das Unternehmen am besten kennen.

Top 10 Wachstumsunternehmen mit hohem Insiderbesitz in Indien

| Name | Insider-Beteiligung | Ertragswachstum |

| Archean Chemical Industries (NSEI:ACI) | 22.9% | 28.1% |

| Pitti Engineering (BSE:513519) | 33.6% | 28.0% |

| Rajratan Global Wire (BSE:517522) | 19.8% | 33.5% |

| Dixon Technologies (Indien) (NSEI:DIXON) | 24.9% | 27.9% |

| Happiest Minds Technologies (NSEI:HAPPSTMNDS) | 38% | 22.9% |

| Jupiter Waggons (NSEI:JWL) | 11.1% | 27.2% |

| Paisalo Digital (BSE:532900) | 16.3% | 23.8% |

| MTAR Technologies (NSEI:MTARTECH) | 38.4% | 46.2% |

| Aether Industries (NSEI:AETHER) | 31.1% | 32% |

| Apollo Hospitals Enterprise (NSEI:APOLLOHOSP) | 10.4% | 35.5% |

Wir werden uns einige der besten Werte aus unserem Screener-Tool ansehen.

Dixon Technologies (Indien) (NSEI:DIXON)

Simply Wall St Growth Bewertung: ★★★★★★

Überblick: Dixon Technologies (India) Limited ist auf die Bereitstellung von elektronischen Fertigungsdienstleistungen in ganz Indien spezialisiert und verfügt über eine Marktkapitalisierung von ca. 554,35 Mrd. ₹.

Geschäftstätigkeit: Der Umsatz des Unternehmens stammt aus verschiedenen Segmenten, darunter Haushaltsgeräte (12,05 Mrd. ₹), Sicherheitssysteme (6,33 Mrd. ₹), Beleuchtungsprodukte (7,87 Mrd. ₹), Mobile & EMS Division (109,19 Mrd. ₹) und Unterhaltungselektronik & Haushaltsgeräte (41,48 Mrd. ₅).

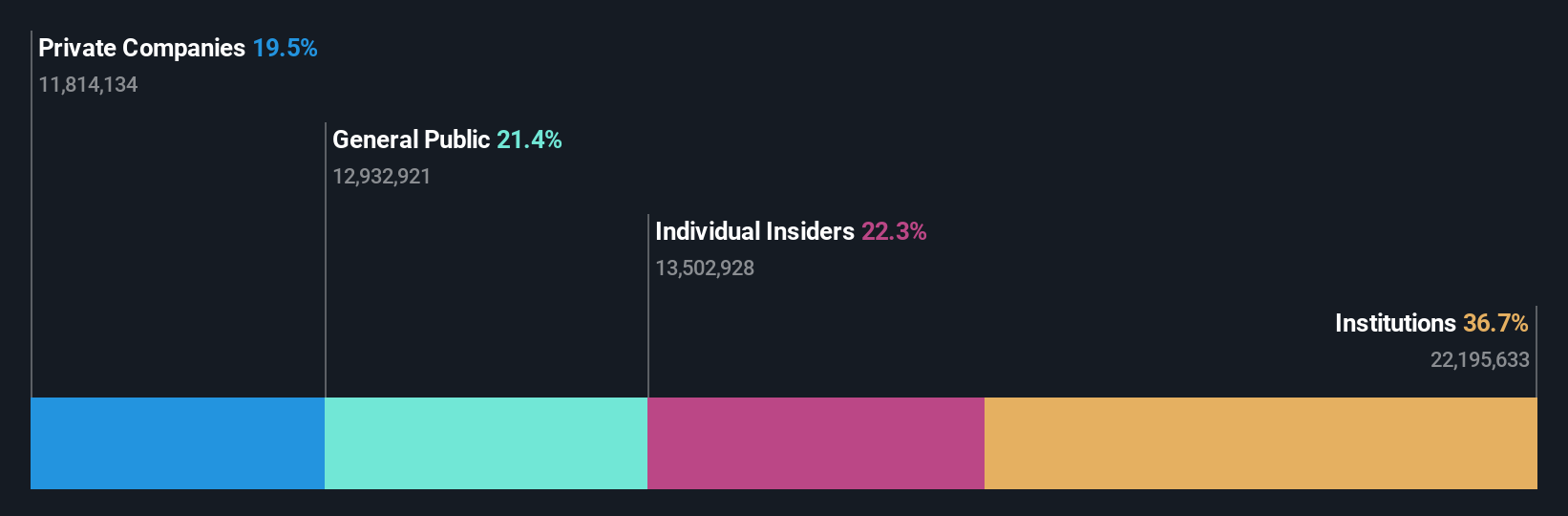

Insider-Besitz: 24,9%

Gewinnwachstumsprognose: 27,9% p.a.

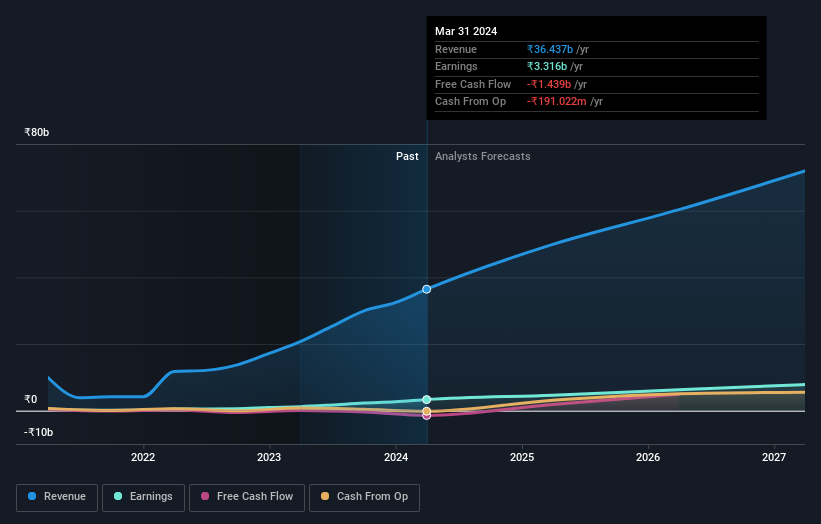

Dixon Technologies, ein bekannter indischer Elektronikhersteller, hat kürzlich eine bedeutende Absichtserklärung mit Acerpure India für die Herstellung von Verbrauchsgeräten bekannt gegeben und damit seine strategische Expansion im Bereich der langlebigen Konsumgüter unterstrichen. Trotz des Fehlens umfangreicher Insiderhandelsaktivitäten in den letzten drei Monaten ist die finanzielle Leistung von Dixon weiterhin robust. Das Unternehmen meldete für das im März 2024 endende Geschäftsjahr einen beträchtlichen Umsatzanstieg gegenüber dem Vorjahr auf 177,13 Milliarden INR und einen Anstieg des Nettogewinns auf 3,68 Milliarden INR. Diese Zahlen unterstreichen die starke Marktposition und den Wachstumskurs von Dixon in stark nachgefragten Sektoren.

- Werfen Sie einen genaueren Blick auf das Potenzial von Dixon Technologies (India) in unserem Bericht zum Gewinnwachstum.

- Unserem Bewertungsbericht zufolge gibt es Anzeichen dafür, dass der Aktienkurs von Dixon Technologies (India) auf der teuren Seite liegen könnte.

Jupiter Wagons (NSEI:JWL)

Simply Wall St Wachstumsbewertung: ★★★★★★

Überblick: Jupiter Wagons Limited ist ein Unternehmen, das Mobilitätslösungen sowohl in Indien als auch international herstellt und vertreibt, mit einer Marktkapitalisierung von ca. ₹232,74 Milliarden.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet einen Umsatz von 36,44 Mrd. ₹ in seinem Segment Autohersteller.

Insider-Besitz: 11.1%

Gewinnwachstumsprognose: 27,2% p.a.

Jupiter Wagons Limited, ein wichtiger Akteur im indischen Eisenbahnsektor, hat kürzlich einen bedeutenden Auftrag des Eisenbahnministeriums im Wert von 9,57 Mrd. INR für BOSM-Waggons erhalten und damit seine Marktpräsenz ausgebaut. Trotz des prognostizierten hohen Umsatzwachstums von 21,6 % pro Jahr und des erwarteten Gewinnwachstums von 27,21 % pro Jahr, das über dem Durchschnitt des indischen Marktes liegt, kam es im vergangenen Jahr zu einer Verwässerung der Aktien. Die jüngste Privatplatzierung des Unternehmens und der deutliche Anstieg der Quartalsgewinne spiegeln ein aktives Kapitalmanagement und eine solide Finanzlage wider, geben aber auch Anlass zur Sorge über die Volatilität des Aktienkurses und die Verwässerung des Eigenkapitals.

- Klicken Sie hier und rufen Sie unseren vollständigen Wachstumsanalysebericht auf, um die Dynamik von Jupiter Wagons zu verstehen.

- In Anbetracht unseres jüngsten Bewertungsberichts scheint es möglich, dass Jupiter Wagons über seinem geschätzten Wert gehandelt wird.

Persistent Systems (NSEI:PERSISTENT)

Simply Wall St Wachstumsbewertung: ★★★★☆☆

Überblick: Persistent Systems Limited ist ein weltweit tätiges Unternehmen, das Softwareprodukte, Dienstleistungen und Technologielösungen in Indien und Nordamerika anbietet und eine Marktkapitalisierung von rund 548,92 Mrd. ₹ aufweist.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet seinen Umsatz in drei Hauptsegmenten: Gesundheitswesen und Biowissenschaften (20,88 Mrd. ₹), Software, Hi-Tech und aufstrebende Industrien (45,95 Mrd. ₹) sowie Banken, Finanzdienstleistungen und Versicherungen (BFSI) mit 31,39 Mrd. ₹.

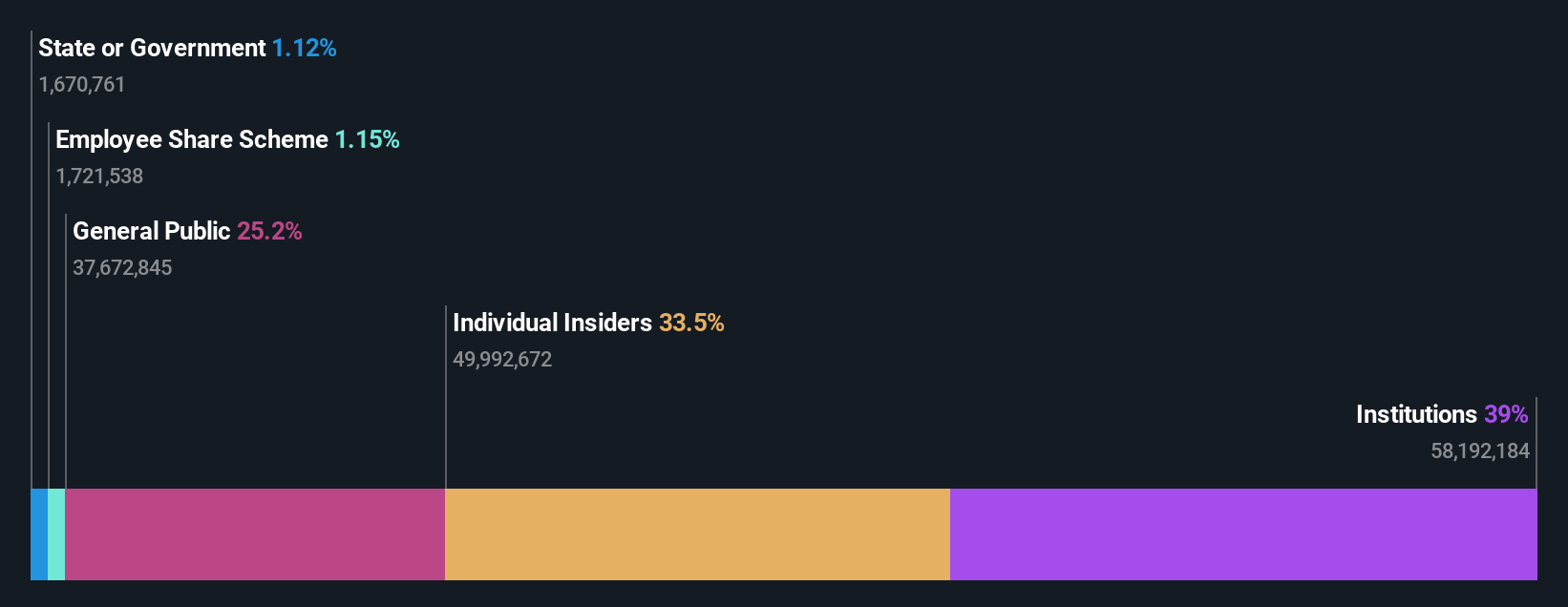

Insider-Besitz: 34.3%

Gewinnwachstumsprognose: 17,9% p.a.

Persistent Systems, ein bedeutendes Unternehmen im indischen Technologiesektor, weist ein robustes Wachstum auf und erwartet einen jährlichen Gewinnanstieg von 17,9 %, was über der breiteren indischen Marktprognose von 16 % liegt. Trotz dieser vielversprechenden Aussichten bleibt die Umsatzwachstumsprognose von 13,2 % hinter den aggressiveren Benchmarks der Branche zurück. Durch den hohen Anteil an Insidern werden die Interessen der Führungskräfte mit den Renditen der Aktionäre in Einklang gebracht, was die langfristige Wertschöpfung fördert. Jüngste Veränderungen in der Unternehmensführung und Produkteinführungen wie iAURA deuten auf strategische Neuausrichtungen und Innovationsschwerpunkte hin, bringen aber auch potenzielle Herausforderungen für den Übergang mit sich.

- Klicken Sie hier, um eine detaillierte Aufschlüsselung unserer Ergebnisse im Bericht über das Gewinnwachstum von Persistent Systems zu lesen.

- Unser Bewertungsbericht enthüllt die Möglichkeit, dass die Aktien von Persistent Systems mit einem Aufschlag gehandelt werden könnten.

Alles zusammenfassen

- Klicken Sie hier, um unsere umfassende Liste der 79 schnell wachsenden indischen Unternehmen mit hohem Insiderbesitz zu öffnen.

- Haben Sie in eine dieser Aktien investiert? Vereinfachen Sie Ihr Portfoliomanagement mit Simply Wall St und bleiben Sie mit unseren Benachrichtigungen über alle wichtigen Updates zu Ihren Aktien auf dem Laufenden.

- Schließen Sie sich einer Gemeinschaft intelligenter Investoren an, indem Sie Simply Wall St. nutzen. Die Software ist kostenlos und liefert Analysen auf Expertenniveau zu den weltweiten Märkten.

Suchen Sie andere Investitionen?

- Entdecken Sie leistungsstarke Small-Cap-Unternehmen, die noch keine große Aufmerksamkeit von Analysten erhalten haben.

- Diversifizieren Sie Ihr Portfolio mit soliden Dividendenzahlern, die zuverlässige Einkommensströme bieten, um mögliche Marktturbulenzen zu überstehen.

- Finden Sie Unternehmen mit vielversprechendem Cashflow-Potenzial, die unter ihrem fairen Wert gehandelt werden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien und berücksichtigt nur Aktien, die direkt von Insidern gehalten werden. Die Analyse berücksichtigt nur Aktien, die direkt von Insidern gehalten werden, nicht aber Aktien, die indirekt über andere Vehikel wie Unternehmen und/oder Treuhandgesellschaften gehalten werden. Alle prognostizierten Umsatz- und Gewinnwachstumsraten beziehen sich auf annualisierte (jährliche) Wachstumsraten über 1-3 Jahre.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Jupiter Wagons unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.