Howard Marks put it nicely when he said that, rather than worrying about share price volatility, 'The possibility of permanent loss is the risk I worry about... and every practical investor I know worries about.' So it seems the smart money knows that debt - which is usually involved in bankruptcies - is a very important factor, when you assess how risky a company is. We can see that The Timken Company (NYSE:TKR) does use debt in its business. But the more important question is: how much risk is that debt creating?

When Is Debt A Problem?

Debt is a tool to help businesses grow, but if a business is incapable of paying off its lenders, then it exists at their mercy. In the worst case scenario, a company can go bankrupt if it cannot pay its creditors. While that is not too common, we often do see indebted companies permanently diluting shareholders because lenders force them to raise capital at a distressed price. Of course, plenty of companies use debt to fund growth, without any negative consequences. The first thing to do when considering how much debt a business uses is to look at its cash and debt together.

View our latest analysis for Timken

What Is Timken's Debt?

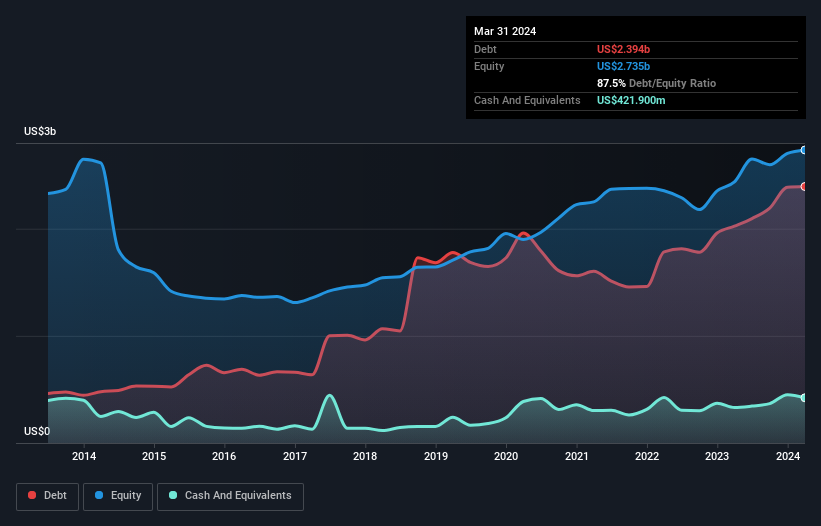

You can click the graphic below for the historical numbers, but it shows that as of March 2024 Timken had US$2.39b of debt, an increase on US$2.02b, over one year. However, it also had US$421.9m in cash, and so its net debt is US$1.97b.

How Strong Is Timken's Balance Sheet?

According to the last reported balance sheet, Timken had liabilities of US$1.44b due within 12 months, and liabilities of US$2.37b due beyond 12 months. On the other hand, it had cash of US$421.9m and US$905.2m worth of receivables due within a year. So its liabilities outweigh the sum of its cash and (near-term) receivables by US$2.48b.

This deficit isn't so bad because Timken is worth US$5.68b, and thus could probably raise enough capital to shore up its balance sheet, if the need arose. But it's clear that we should definitely closely examine whether it can manage its debt without dilution.

We measure a company's debt load relative to its earnings power by looking at its net debt divided by its earnings before interest, tax, depreciation, and amortization (EBITDA) and by calculating how easily its earnings before interest and tax (EBIT) cover its interest expense (interest cover). This way, we consider both the absolute quantum of the debt, as well as the interest rates paid on it.

Timken's net debt is sitting at a very reasonable 2.2 times its EBITDA, while its EBIT covered its interest expense just 6.2 times last year. While that doesn't worry us too much, it does suggest the interest payments are somewhat of a burden. Unfortunately, Timken saw its EBIT slide 3.6% in the last twelve months. If that earnings trend continues then its debt load will grow heavy like the heart of a polar bear watching its sole cub. When analysing debt levels, the balance sheet is the obvious place to start. But it is future earnings, more than anything, that will determine Timken's ability to maintain a healthy balance sheet going forward. So if you want to see what the professionals think, you might find this free report on analyst profit forecasts to be interesting.

Finally, while the tax-man may adore accounting profits, lenders only accept cold hard cash. So we always check how much of that EBIT is translated into free cash flow. In the last three years, Timken's free cash flow amounted to 46% of its EBIT, less than we'd expect. That's not great, when it comes to paying down debt.

Our View

Both Timken's EBIT growth rate and its level of total liabilities were discouraging. At least its interest cover gives us reason to be optimistic. Looking at all the angles mentioned above, it does seem to us that Timken is a somewhat risky investment as a result of its debt. Not all risk is bad, as it can boost share price returns if it pays off, but this debt risk is worth keeping in mind. The balance sheet is clearly the area to focus on when you are analysing debt. However, not all investment risk resides within the balance sheet - far from it. We've identified 2 warning signs with Timken , and understanding them should be part of your investment process.

Of course, if you're the type of investor who prefers buying stocks without the burden of debt, then don't hesitate to discover our exclusive list of net cash growth stocks, today.

Valuation is complex, but we're here to simplify it.

Discover if Timken might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisHave feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team@simplywallst.com

About NYSE:TKR

Timken

Designs, manufactures, and sells engineered bearings and industrial motion products, and related services in the United States and internationally.

Undervalued established dividend payer.

Similar Companies

Market Insights

Community Narratives