- United States

- /

- Auto Components

- /

- NYSE:AXL

Here's Why American Axle & Manufacturing Holdings (NYSE:AXL) Is Weighed Down By Its Debt Load

The external fund manager backed by Berkshire Hathaway's Charlie Munger, Li Lu, makes no bones about it when he says 'The biggest investment risk is not the volatility of prices, but whether you will suffer a permanent loss of capital.' So it might be obvious that you need to consider debt, when you think about how risky any given stock is, because too much debt can sink a company. We note that American Axle & Manufacturing Holdings, Inc. (NYSE:AXL) does have debt on its balance sheet. But the real question is whether this debt is making the company risky.

When Is Debt Dangerous?

Debt assists a business until the business has trouble paying it off, either with new capital or with free cash flow. Part and parcel of capitalism is the process of 'creative destruction' where failed businesses are mercilessly liquidated by their bankers. However, a more frequent (but still costly) occurrence is where a company must issue shares at bargain-basement prices, permanently diluting shareholders, just to shore up its balance sheet. Of course, the upside of debt is that it often represents cheap capital, especially when it replaces dilution in a company with the ability to reinvest at high rates of return. When we think about a company's use of debt, we first look at cash and debt together.

See our latest analysis for American Axle & Manufacturing Holdings

What Is American Axle & Manufacturing Holdings's Debt?

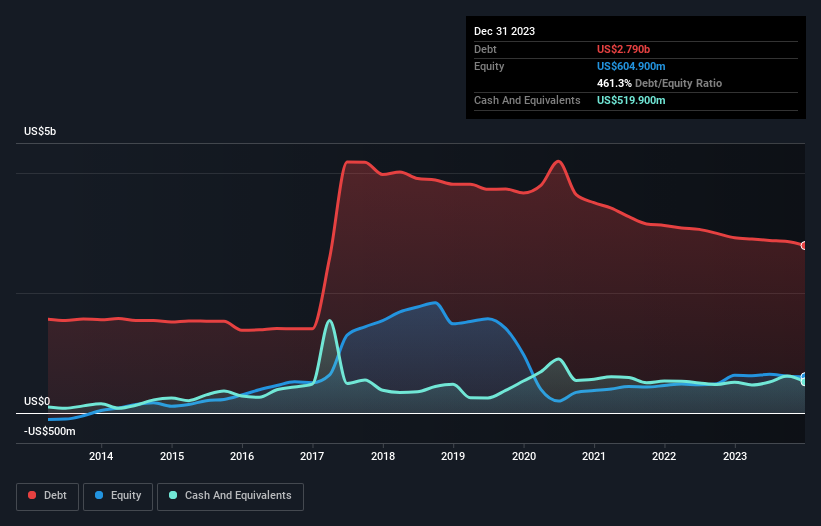

You can click the graphic below for the historical numbers, but it shows that American Axle & Manufacturing Holdings had US$2.79b of debt in December 2023, down from US$2.92b, one year before. However, it also had US$519.9m in cash, and so its net debt is US$2.27b.

How Healthy Is American Axle & Manufacturing Holdings' Balance Sheet?

Zooming in on the latest balance sheet data, we can see that American Axle & Manufacturing Holdings had liabilities of US$1.20b due within 12 months and liabilities of US$3.55b due beyond that. Offsetting these obligations, it had cash of US$519.9m as well as receivables valued at US$838.5m due within 12 months. So its liabilities total US$3.39b more than the combination of its cash and short-term receivables.

This deficit casts a shadow over the US$830.0m company, like a colossus towering over mere mortals. So we'd watch its balance sheet closely, without a doubt. At the end of the day, American Axle & Manufacturing Holdings would probably need a major re-capitalization if its creditors were to demand repayment.

We measure a company's debt load relative to its earnings power by looking at its net debt divided by its earnings before interest, tax, depreciation, and amortization (EBITDA) and by calculating how easily its earnings before interest and tax (EBIT) cover its interest expense (interest cover). This way, we consider both the absolute quantum of the debt, as well as the interest rates paid on it.

While we wouldn't worry about American Axle & Manufacturing Holdings's net debt to EBITDA ratio of 3.4, we think its super-low interest cover of 0.98 times is a sign of high leverage. In large part that's due to the company's significant depreciation and amortisation charges, which arguably mean its EBITDA is a very generous measure of earnings, and its debt may be more of a burden than it first appears. So shareholders should probably be aware that interest expenses appear to have really impacted the business lately. Even worse, American Axle & Manufacturing Holdings saw its EBIT tank 37% over the last 12 months. If earnings keep going like that over the long term, it has a snowball's chance in hell of paying off that debt. The balance sheet is clearly the area to focus on when you are analysing debt. But it is future earnings, more than anything, that will determine American Axle & Manufacturing Holdings's ability to maintain a healthy balance sheet going forward. So if you're focused on the future you can check out this free report showing analyst profit forecasts.

Finally, a business needs free cash flow to pay off debt; accounting profits just don't cut it. So we always check how much of that EBIT is translated into free cash flow. Happily for any shareholders, American Axle & Manufacturing Holdings actually produced more free cash flow than EBIT over the last three years. That sort of strong cash generation warms our hearts like a puppy in a bumblebee suit.

Our View

To be frank both American Axle & Manufacturing Holdings's EBIT growth rate and its track record of staying on top of its total liabilities make us rather uncomfortable with its debt levels. But on the bright side, its conversion of EBIT to free cash flow is a good sign, and makes us more optimistic. We're quite clear that we consider American Axle & Manufacturing Holdings to be really rather risky, as a result of its balance sheet health. For this reason we're pretty cautious about the stock, and we think shareholders should keep a close eye on its liquidity. The balance sheet is clearly the area to focus on when you are analysing debt. However, not all investment risk resides within the balance sheet - far from it. For example American Axle & Manufacturing Holdings has 2 warning signs (and 1 which doesn't sit too well with us) we think you should know about.

When all is said and done, sometimes its easier to focus on companies that don't even need debt. Readers can access a list of growth stocks with zero net debt 100% free, right now.

New: Manage All Your Stock Portfolios in One Place

We've created the ultimate portfolio companion for stock investors, and it's free.

• Connect an unlimited number of Portfolios and see your total in one currency

• Be alerted to new Warning Signs or Risks via email or mobile

• Track the Fair Value of your stocks

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

About NYSE:AXL

American Axle & Manufacturing Holdings

Designs, engineers, and manufactures driveline and metal forming technologies that supports electric, hybrid, and internal combustion vehicles.

Fair value with moderate growth potential.

Similar Companies

Market Insights

Community Narratives