- China

- /

- Electronic Equipment and Components

- /

- SHSE:688312

Shenzhen Yanmade Technology's (SHSE:688312) Profits Appear To Have Quality Issues

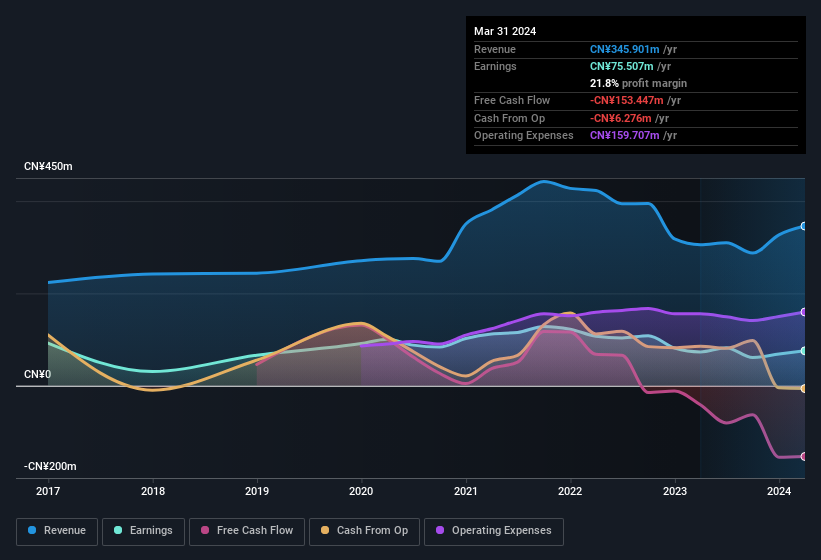

Shenzhen Yanmade Technology Inc. (SHSE:688312) just released a solid earnings report, and the stock displayed some strength. While the profit numbers were good, our analysis has found some concerning factors that shareholders should be aware of.

See our latest analysis for Shenzhen Yanmade Technology

Zooming In On Shenzhen Yanmade Technology's Earnings

In high finance, the key ratio used to measure how well a company converts reported profits into free cash flow (FCF) is the accrual ratio (from cashflow). The accrual ratio subtracts the FCF from the profit for a given period, and divides the result by the average operating assets of the company over that time. You could think of the accrual ratio from cashflow as the 'non-FCF profit ratio'.

As a result, a negative accrual ratio is a positive for the company, and a positive accrual ratio is a negative. That is not intended to imply we should worry about a positive accrual ratio, but it's worth noting where the accrual ratio is rather high. Notably, there is some academic evidence that suggests that a high accrual ratio is a bad sign for near-term profits, generally speaking.

Shenzhen Yanmade Technology has an accrual ratio of 0.56 for the year to March 2024. Statistically speaking, that's a real negative for future earnings. To wit, the company did not generate one whit of free cashflow in that time. Even though it reported a profit of CN¥75.5m, a look at free cash flow indicates it actually burnt through CN¥153m in the last year. We also note that Shenzhen Yanmade Technology's free cash flow was actually negative last year as well, so we could understand if shareholders were bothered by its outflow of CN¥153m. Having said that, there is more to the story. The accrual ratio is reflecting the impact of unusual items on statutory profit, at least in part.

Note: we always recommend investors check balance sheet strength. Click here to be taken to our balance sheet analysis of Shenzhen Yanmade Technology.

How Do Unusual Items Influence Profit?

Shenzhen Yanmade Technology's profit suffered from unusual items, which reduced profit by CN¥9.6m in the last twelve months. In the case where this was a non-cash charge it would have made it easier to have high cash conversion, so it's surprising that the accrual ratio tells a different story. It's never great to see unusual items costing the company profits, but on the upside, things might improve sooner rather than later. We looked at thousands of listed companies and found that unusual items are very often one-off in nature. And that's hardly a surprise given these line items are considered unusual. Assuming those unusual expenses don't come up again, we'd therefore expect Shenzhen Yanmade Technology to produce a higher profit next year, all else being equal.

Our Take On Shenzhen Yanmade Technology's Profit Performance

Shenzhen Yanmade Technology saw unusual items weigh on its profit, which should have made it easier to show high cash conversion, which it did not do, according to its accrual ratio. Having considered these factors, we don't think Shenzhen Yanmade Technology's statutory profits give an overly harsh view of the business. If you want to do dive deeper into Shenzhen Yanmade Technology, you'd also look into what risks it is currently facing. Every company has risks, and we've spotted 3 warning signs for Shenzhen Yanmade Technology (of which 2 are significant!) you should know about.

Our examination of Shenzhen Yanmade Technology has focussed on certain factors that can make its earnings look better than they are. But there are plenty of other ways to inform your opinion of a company. Some people consider a high return on equity to be a good sign of a quality business. So you may wish to see this free collection of companies boasting high return on equity, or this list of stocks that insiders are buying.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechNew: Manage All Your Stock Portfolios in One Place

We've created the ultimate portfolio companion for stock investors, and it's free.

• Connect an unlimited number of Portfolios and see your total in one currency

• Be alerted to new Warning Signs or Risks via email or mobile

• Track the Fair Value of your stocks

Have feedback on this article? Concerned about the content? Get in touch with us directly. Alternatively, email editorial-team (at) simplywallst.com.

This article by Simply Wall St is general in nature. We provide commentary based on historical data and analyst forecasts only using an unbiased methodology and our articles are not intended to be financial advice. It does not constitute a recommendation to buy or sell any stock, and does not take account of your objectives, or your financial situation. We aim to bring you long-term focused analysis driven by fundamental data. Note that our analysis may not factor in the latest price-sensitive company announcements or qualitative material. Simply Wall St has no position in any stocks mentioned.

About SHSE:688312

Shenzhen Yanmade Technology

Engages in the research, design, development, production, and sale of automated and intelligent testing equipment in China and internationally.

Excellent balance sheet with reasonable growth potential.

Market Insights

Weekly Picks

Early mover in a fast growing industry. Likely to experience share price volatility as they scale

A case for CA$31.80 (undiluted), aka 8,616% upside from CA$0.37 (an 86 bagger!).

Moderation and Stabilisation: HOLD: Fair Price based on a 4-year Cycle is $12.08

Recently Updated Narratives

Airbnb Stock: Platform Growth in a World of Saturation and Scrutiny

Adobe Stock: AI-Fueled ARR Growth Pushes Guidance Higher, But Cost Pressures Loom

Thomson Reuters Stock: When Legal Intelligence Becomes Mission-Critical Infrastructure

Popular Narratives

Crazy Undervalued 42 Baggers Silver Play (Active & Running Mine)

NVDA: Expanding AI Demand Will Drive Major Data Center Investments Through 2026

The AI Infrastructure Giant Grows Into Its Valuation

Trending Discussion