上工集团股份有限公司(Shang Gong Group Co.(上工集团股份有限公司(Shang Gong Group Co, Ltd.,SHSE:600843)的股东们一直在翘首以盼,却在上个月遭遇了股价下跌 25% 的打击。 在过去 12 个月中一直持有该公司股票的股东不仅没有得到回报,反而股价下跌了 22%。

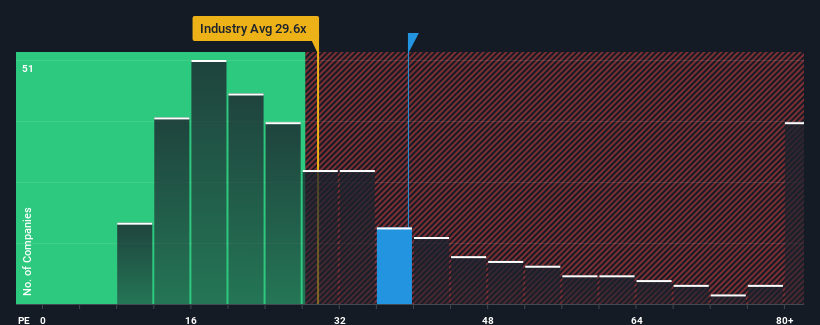

虽然股价大幅下跌,但上工集团 39.3 倍的市盈率可能仍是看跌信号,因为中国几乎一半公司的市盈率低于 30 倍,甚至低于 18 倍的市盈率也并不罕见。 不过,市盈率高可能是有原因的,需要进一步调查才能确定是否合理。

上工集团近来表现不俗,盈利增长稳健。 这可能是因为许多人预计其可观的盈利表现将在未来一段时间内击败大多数其他公司,从而增加了投资者出钱购买该股票的意愿。 如果不是这样,那么现有股东可能会对股价的可行性感到有些紧张。

增长指标对高市盈率有何启示?

上工集团的市盈率是一家有望实现稳健增长的公司的典型市盈率,重要的是,该公司的表现要好于市场。

回顾过去一年,该公司实现了 22% 的超常增长。 最近三年,在其短期业绩的帮助下,每股收益也实现了 31% 的大幅增长。 因此,可以说该公司最近的盈利增长非常出色。

与此形成鲜明对比的是,市场上的其他公司预计明年将增长 41%,大大高于该公司近期的中期年化增长率。

有鉴于此,我们认为上工集团的市盈率高于市场水平令人担忧。 似乎大多数投资者都忽略了近期相当有限的增长率,而寄希望于公司业务前景的好转。 如果市盈率下降到更符合近期增长率的水平,现有股东很可能会对未来感到失望。

主要启示

上工集团的市盈率在股价暴跌后并没有完全回落。 仅用市盈率来判断是否应该卖出股票并不明智,但它可以作为公司未来前景的实用指南。

我们对上工集团的研究表明,其三年盈利趋势对高市盈率的影响远没有我们预测的那么大,因为它们看起来比目前的市场预期要差。 当我们看到盈利疲软,增长速度低于市场预期时,我们就会怀疑股价有下跌的风险,从而降低高市盈率。 如果近期的中期盈利趋势持续下去,股东的投资将面临巨大风险,潜在投资者也将面临支付过高溢价的危险。

尽管如此,请注意上工集团在我们的投资分析中显示出三个警告信号,其中一个令人担忧。

如果这些风险让你重新考虑对上工集团的看法,请浏览我们的优质股票互动列表,了解还有哪些股票值得关注。

Valuation is complex, but we're here to simplify it.

Discover if Shang Gong Group might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis对本文有反馈意见?对内容有疑问?请 直接与我们 联系 。 或者,请发送电子邮件至:editorial-team (at)simplywallst.com。

本文由 Simply Wall St 撰写,属一般性文章。我们仅根据历史数据和分析师预测,采用公正的方法提供评论,我们的文章无意作为财务建议。本文不构成买卖任何股票的建议,也不考虑您的目标或财务状况。我们旨在为您提供由基本面数据驱动的长期重点分析。请注意,我们的分析可能不包括最新的价格敏感公司公告或定性材料。Simply Wall St 不持有所提及的任何股票。

This article has been translated from its original English version, which you can find here.