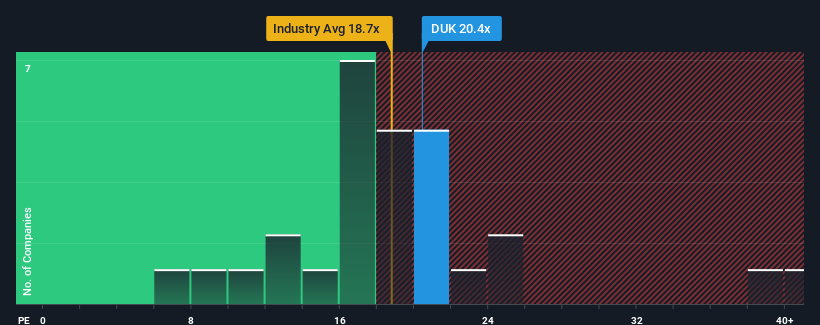

Duke Energy Corporation'ın (NYSE:DUK) 20,4x'lik fiyat/kazanç (ya da "F/K") oranı, şirketlerin yaklaşık yarısının 16x'in altında F/K oranlarına sahip olduğu ve hatta 8x'in altındaki F/K'ların oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla şu anda bir satış gibi görünebilir. Bununla birlikte, yüksek F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Duke Energy'nin azalan kazançları, ortalama olarak bir miktar büyüme gösteren diğer şirketlere kıyasla kötü olduğundan son zamanlarda iyi bir performans göstermiyor. Belki de birçok kişi bu kötü kazanç performansının önemli ölçüde iyileşmesini bekliyor ve bu da F/K'nın düşmesini engelliyor olabilir. Gerçekten öyle olmasını umabilirsiniz, aksi takdirde belirli bir neden olmadan oldukça yüksek bir fiyat ödersiniz.

Duke Energy için en son analizimize bakın

Büyüme Metrikleri Yüksek F/K Hakkında Bize Ne Söylüyor?

Duke Energy'nin F/K oranı, sağlam bir büyüme göstermesi ve daha da önemlisi piyasadan daha iyi performans göstermesi beklenen bir şirket için tipiktir.

Son kazanç yılını incelediğimizde, şirketin kârının %7,6 oranında düştüğünü görüyoruz. Buna rağmen, takdire şayan bir şekilde EPS, son 12 ayı saymazsak, üç yıl öncesine göre toplamda %75 artmıştır. Dolayısıyla, şirketin bu süre zarfında bazı aksaklıklar yaşamış olsa da genel olarak kazançlarını artırma konusunda çok iyi bir iş çıkardığını teyit ederek başlayabiliriz.

Şirketi takip eden analistlere göre, EPS'nin önümüzdeki üç yıl boyunca yıllık %12 oranında artması bekleniyor. Piyasanın yıllık %13 büyüme göstereceği tahmin edilirken, şirket benzer bir kazanç sonucu için konumlandırılmış durumda.

Bu bilgiler ışığında, Duke Energy'nin piyasaya kıyasla yüksek bir F/K ile işlem görmesini ilginç buluyoruz. Görünüşe göre çoğu yatırımcı oldukça ortalama büyüme beklentilerini göz ardı ediyor ve hisse senedine maruz kalmak için daha fazla ödeme yapmaya istekli. Bu hissedarlar, F/K'nın büyüme görünümüyle daha uyumlu seviyelere düşmesi halinde kendilerini hayal kırıklığına hazırlıyor olabilirler.

Anahtar Çıkarım

Fiyat/kazanç oranının belirli sektörlerde daha düşük bir değer ölçüsü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Duke Energy'nin şu anda beklenenden daha yüksek bir F/K ile işlem gördüğünü tespit ettik, çünkü tahmini büyümesi yalnızca daha geniş pazarla uyumlu. Piyasa benzeri bir büyüme ile ortalama bir kazanç görünümü gördüğümüzde, hisse fiyatının düşme riski altında olduğundan ve yüksek F/K'nın düşeceğinden şüpheleniriz. Bu koşullar iyileşmediği sürece, bu fiyatların makul olduğunu kabul etmek zordur.

Peki ya diğer riskler? Her şirkette vardır ve Duke Energy için bilmeniz gereken 2 uyarı işareti tespit ettik (1 tanesi bizi biraz rahatsız ediyor!).

Elbette, birkaç iyi adaya bakarak harika bir yatırım bulabilirsiniz. Bu nedenle, güçlü bir büyüme geçmişine sahip, düşük F/K ile işlem gören şirketlerin yer aldığı bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Duke Energy might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.