Yatırımcılar %26 Fiyat Artışına Rağmen uCloudlink Group Inc'in (NASDAQ:UCL) Gelirlerine Hala Tam Olarak İkna Olmuş Değil

uCloudlink Group Inc.(NASDAQ:UCL) hisseleri gerçekten etkileyici bir ay geçirdi ve öncesinde sallantılı bir dönemin ardından %26 değer kazandı. Ancak geçtiğimiz ay, hisse fiyatlarının son bir yıldaki %52'lik düşüşünü iyileştirmek için çok az şey yaptı.

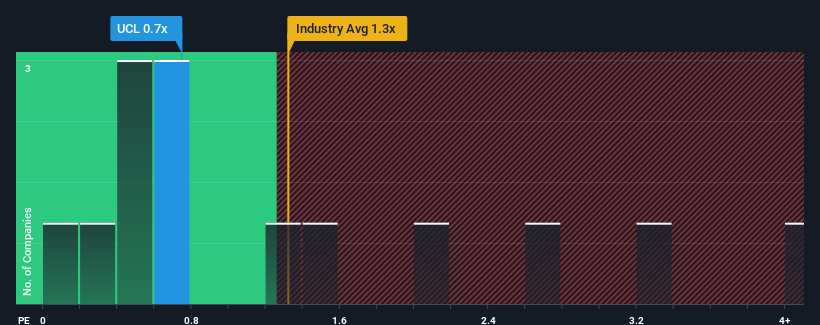

Fiyatı yükselmiş olsa da, Amerika Birleşik Devletleri Kablosuz Telekom sektöründeki medyan F/K oranı yaklaşık 1x iken, uCloudlink Group'un 0,7x'lik fiyat-satış (veya "F/S") oranının kayda değer olduğunu düşünen pek kimse olmayacaktır. Ancak, F/K için rasyonel bir temel yoksa yatırımcılar açık bir fırsatı veya potansiyel bir gerilemeyi gözden kaçırıyor olabilir.

uCloudlink Group için son analizimize bakın

uCloudlink Group Nasıl Performans Gösteriyor?

Diğer şirketlerin çoğunun azalan gelirlerine kıyasla pozitif bölgede gelir artışı ile uCloudlink Group son zamanlarda oldukça iyi durumda. Bir olasılık, yatırımcıların şirketin gelirlerinin ileriye dönük olarak daha az dirençli olacağını düşünmeleri nedeniyle P/S oranının ılımlı olmasıdır. Aksi takdirde, mevcut hissedarların hisse fiyatının gelecekteki yönü konusunda iyimser hissetmek için nedenleri vardır.

Analistlerin uCloudlink Group'un geleceğinin sektöre kıyasla nasıl olduğunu düşündüklerini öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yerdir.uCloudlink Group İçin Gelir Artışı Bekleniyor mu?

uCloudlink Group'unki gibi P/S oranlarının makul kabul edilebilmesi için bir şirketin sektörle eşleşmesi gerektiğine dair doğal bir varsayım vardır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl gelirlerini %16 gibi etkileyici bir oranda artırdığını görüyoruz. Sonuç olarak, son üç yılda da toplamda %16 oranında gelir artışı sağlamıştır. Dolayısıyla, şirketin bu süre zarfında gelirini artırma konusunda gerçekten iyi bir iş çıkardığını teyit ederek başlayabiliriz.

Görünüşe bakacak olursak, şirketi izleyen tek analistin tahminine göre önümüzdeki yıl %16'lık bir büyüme bekleniyor. Sektörün yalnızca %2,9 oranında büyüme göstereceği tahmin edildiğinden, şirket daha güçlü bir gelir sonucu için konumlanmış durumda.

Bu bilgiler ışığında, uCloudlink Group'un sektöre kıyasla oldukça benzer bir F/K ile işlem görmesini ilginç buluyoruz. Görünüşe göre bazı hissedarlar tahminlere şüpheyle yaklaşıyor ve daha düşük satış fiyatlarını kabul ediyor.

uCloudlink Group'un K/Z'sinin Alt Satırı

uCloudlink Group, F/K'sını sektördeki diğer şirketlerle aynı seviyeye getiren sağlam bir fiyat artışıyla yeniden gözde olmuş gibi görünüyor Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Sektörü geride bırakan cazip gelir artışı rakamlarına rağmen, uCloudlink Group'un F/K'sı beklediğimiz gibi değil. Belki de gelir tahminlerindeki belirsizlik, F/K oranını sektörün geri kalanıyla tutarlı tutan şeydir. Bu belirsizlik hisse fiyatına da yansımış gibi görünse de, gelir tahminleri göz önüne alındığında daha yüksek olabilir.

Başka riskler de olabileceğini unutmayın. Örneğin, uCloudlink Group için farkında olmanız gereken 3 uyarı işareti belirledik.

Kâr eden güçlü şirketler ilginizi çekiyorsa, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirket lerden oluşan bu ücretsiz listeye göz atmak isteyeceksiniz.

Valuation is complex, but we're here to simplify it.

Discover if uCloudlink Group might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.