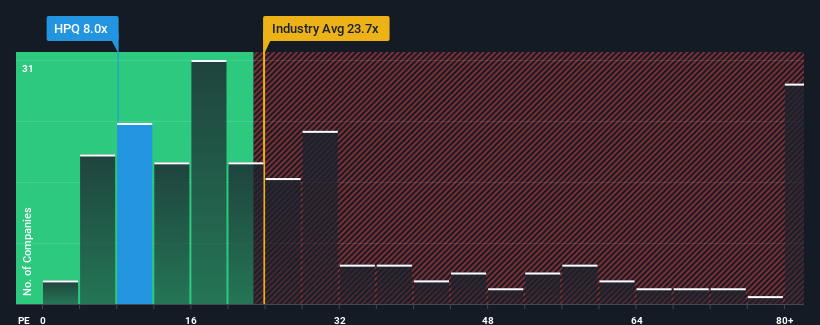

Amerika Birleşik Devletleri'ndeki şirketlerin yarısına yakınının fiyat/kazanç oranı (veya "F/K") 17x'in üzerindeyken, HP Inc.(NYSE:HPQ) 8x F/K oranıyla oldukça cazip bir yatırım olarak değerlendirilebilir. Bununla birlikte, F/K'yı sadece görünüş değerine göre almak akıllıca değildir, çünkü neden bu kadar sınırlı olduğunun bir açıklaması olabilir.

Son zamanlarda, piyasanın kazançları tersine dönmesine rağmen kazançları arttığı için HP için sevindirici oldu. Bir olasılık, yatırımcıların şirketin kazançlarının yakında herkesinki gibi düşeceğini düşünmeleri nedeniyle F/K'nın düşük olmasıdır. Eğer öyle değilse, mevcut hissedarların hisse fiyatının gelecekteki yönü konusunda oldukça iyimser olmak için nedenleri var.

HP için en son analizimize bakın

Büyüme Metrikleri Düşük F/K Hakkında Bize Ne Söylüyor?

HP'ninki kadar düşük bir F/K'yı gerçekten rahat görebileceğiniz tek zaman, şirketin büyümesinin piyasanın kesinlikle gerisinde kalacağı zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl hisse başına kazancını %39 gibi etkileyici bir oranda artırdığını görüyoruz. Sevindirici bir şekilde, EPS de son 12 aylık büyüme sayesinde üç yıl öncesine göre toplamda %48 artmıştır. Bu nedenle, son zamanlarda kazanç artışının şirket için mükemmel olduğunu söylemek doğru olur.

Geleceğe bakacak olursak, şirketi takip eden analistlerin tahminlerine göre kazanç artışı negatif bölgeye doğru ilerliyor ve önümüzdeki üç yıl boyunca her yıl %3,5 oranında azalacak. Pazarın geri kalanının yıllık %11 oranında büyümesi beklenirken bu hiç de iyi değil.

Bunun ışığında, HP'nin F/K'sının diğer şirketlerin çoğunun altında olması anlaşılabilir bir durumdur. Bununla birlikte, kazançlar tersine dönerken F/K'nın henüz bir tabana ulaştığının garantisi yok. Zayıf görünüm hisseleri aşağı çektiği için bu fiyatları korumak bile zor olabilir.

Anahtar Çıkarım

Genel olarak tercihimiz, fiyat/kazanç oranının kullanımını, piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü tespit etmekle sınırlamaktır.

Tahmin ettiğimiz gibi, HP'nin analist tahminlerini incelediğimizde, şirketin kazançlarındaki düşüş görünümünün düşük F/K'ya katkıda bulunduğunu gördük. Şu anda hissedarlar, gelecekteki kazançların muhtemelen hoş sürprizler sağlamayacağını kabul ettikleri için düşük F/K'yı kabul ediyorlar. Bu koşullar iyileşmediği sürece, hisse fiyatı için bu seviyelerde bir bariyer oluşturmaya devam edecektir.

Fikrinizi belirlemeden önce, HP için farkında olmanız gereken 5 uyarı işareti keşfettik (2'si bizi rahatsız ediyor!).

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Bu nedenle, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirket lerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if HP might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.