28'lik Sıçramanın Ardından Cepton, Inc. (NASDAQ:CPTN) Hisseleri Radarın Altında Uçmuyor

Cepton, Inc.(NASDAQ:CPTN) hissedarları, hisse fiyatının harika bir ay geçirdiğini, %28'lik bir kazanç sağladığını ve önceki zayıflıktan kurtulduğunu görmekten heyecan duyacaklardır. Hisse fiyatı son on iki ayda hala %28 gibi hayal kırıklığı yaratan bir düşüşte olduğu için tüm hissedarlar sevinçli hissetmeyecektir.

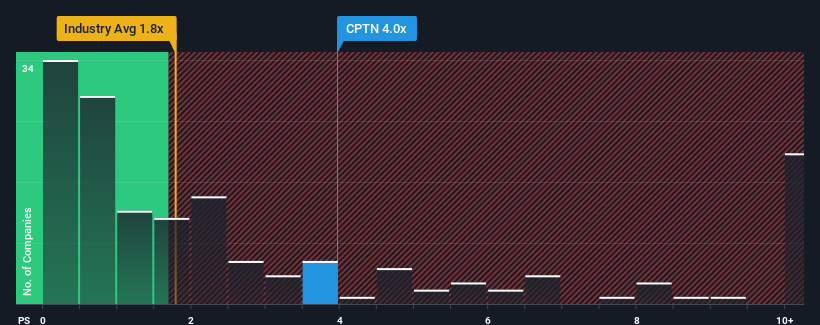

Fiyatta böylesine büyük bir sıçramadan sonra, Amerika Birleşik Devletleri Elektronik endüstrisindeki şirketlerin neredeyse yarısının 1,8x'in altında P/S oranlarına sahip olduğu düşünüldüğünde, Cepton'un 4x fiyat-satış oranı (veya "P/S") ile uzak durulması gereken bir hisse senedi olduğunu düşündüğünüz için affedilebilirsiniz. Bununla birlikte, P/S bir nedenden dolayı oldukça yüksek olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Cepton için son analizimize bakın

Cepton Nasıl Performans Gösteriyor?

Cepton son zamanlarda kesinlikle iyi bir iş çıkarıyor çünkü diğer şirketlerin çoğunun gelirleri gerilerken Cepton'un gelir büyümesi pozitif oldu. Belki de piyasa, şirketin gelecekteki gelir artışının sektörün eğilimini değiştirmesini ve daha yüksek bir P/S'ye katkıda bulunmasını bekliyordur. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilirler.

Analistlerin ileriye dönük tahminlerini görmek istiyorsanız, Cepton hakkındakiücretsiz raporumuza göz atmalısınız.Cepton'un Gelir Artışı Nasıl Seyrediyor?

Cepton'unki kadar dik bir F/K'yı gerçekten rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü kesinlikle gölgede bırakma yolunda ilerlediği zamandır.

Geriye dönüp baktığımızda, geçtiğimiz yıl şirketin cirosunda %76'lık olağanüstü bir artış sağlandığını görüyoruz. Kısmen son 12 aylık gelir artışı sayesinde, üç yıllık gelir artışı birkaç kat artmıştır. Buna göre, hissedarlar bu orta vadeli gelir artışı oranlarıyla mutluluktan havalara uçacaklardır.

Görünüşe bakacak olursak, şirketi izleyen dört analistin tahminlerine göre önümüzdeki üç yılda yıllık %159'luk bir büyüme kaydedilmesi bekleniyor. Bu oran, sektörün geneli için öngörülen yıllık %9,1'lik büyüme oranından önemli ölçüde daha yüksek.

Bunu akılda tutarak, Cepton'un F/K'sının sektördeki benzerlerine kıyasla neden yüksek olduğunu anlamak zor değil. Görünüşe göre çoğu yatırımcı gelecekteki bu güçlü büyümeyi bekliyor ve hisse senedi için daha fazla ödeme yapmaya istekli.

Anahtar Çıkarım

Cepton'un F/K değeri, hisse fiyatındaki artış sayesinde geçtiğimiz ay iyi bir yükseliş gösterdi. Genel olarak tercihimiz, fiyat-satış oranının kullanımını piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü belirlemekle sınırlamaktır.

Cepton'un yüksek F/K oranını, tahmin edilen gelir artışının beklendiği gibi Elektronik sektörünün geri kalanından daha yüksek olması sayesinde koruduğunu tespit ettik. Şu anda hissedarlar, gelecekteki gelirlerin tehdit altında olmadığından oldukça emin oldukları için F/K konusunda rahatlar. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde düşmesi zor.

Her zaman riskler hakkında düşünmelisiniz. Örnek olarak, Cepton için bilmeniz gereken 1 uyarı işareti tespit ettik.

Cepton'un işinin gücünden emin değilseniz, gözden kaçırmış olabileceğiniz diğer bazı şirketler için neden sağlam iş temellerine sahip hisse senetlerinin interaktif listemizi keşfetmiyorsunuz?

Valuation is complex, but we're here to simplify it.

Discover if Cepton might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.