Envestnet, Inc. (NYSE:ENV) Hissesi, Fiyatı ve İşi Hala Sektörün Gerisinde Kalmasına Rağmen %34 Artış Gösterdi

Envestnet, Inc.(NYSE:ENV) hissedarları, hisse fiyatının harika bir ay geçirdiğini, %34'lük bir kazanç sağladığını ve önceki zayıflıktan kurtulduğunu görmekten heyecan duyacaklardır. Hisse fiyatı son on iki ayda hala %16 gibi hayal kırıklığı yaratan bir düşüşte olduğu için tüm hissedarlar sevinçli hissetmeyecektir.

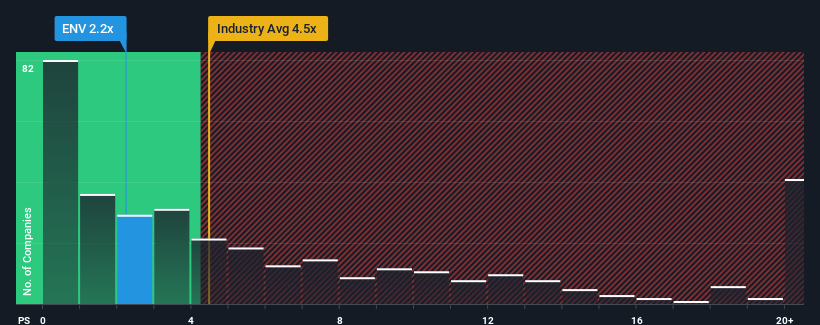

Bu kadar büyük bir fiyat artışından sonra bile, Envestnet'in 2,2x'lik fiyat-satış (veya "P/S") oranı, şirketlerin yaklaşık yarısının 4,5x'in üzerinde P/S oranlarına sahip olduğu ve hatta 11x'in üzerinde P/S oranlarının oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki Yazılım sektörüne kıyasla şu anda hala bir alım gibi görünebilir. Bununla birlikte, P/S'yi sadece görünür değer olarak almak akıllıca değildir, çünkü neden sınırlı olduğuna dair bir açıklama olabilir.

Envestnet için en son analizimize göz atın

Envestnet'in F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

Sektör son zamanlarda gelir artışı yaşarken, Envestnet'in geliri geri vitese taktı, bu da harika değil. Belki de yatırımcılar güçlü bir gelir artışı beklentisinin ufukta görünmediğini düşündüğü için F/K düşük kalıyor. Eğer şirketi hâlâ beğeniyorsanız, durumun böyle olmamasını ve böylece gözden düşmüşken bir miktar hisse senedi alabilmeyi umabilirsiniz.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde Envestnet hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacaktır.Envestnet'in Gelir Artışı Nasıl Seyrediyor?

P/S oranını haklı çıkarmak için Envestnet'in sektörün gerisinde kalan yavaş bir büyüme göstermesi gerekecektir.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı, %3,6'lık hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Üç yıllık gelir artışı toplamda hala %25 gibi kayda değer bir oranda olduğu için bu durum şirketin uzun vadedeki iyi gidişatına gölge düşürdü. Dolayısıyla, şirketin bu süre zarfında bazı aksaklıklar yaşamış olsa da genel olarak gelirlerini artırma konusunda iyi bir iş çıkardığını teyit ederek başlayabiliriz.

Görünüşe bakacak olursak, şirketi izleyen dokuz analistin tahminlerine göre önümüzdeki üç yıl içinde yıllık %7,6'lık bir büyüme bekleniyor. Bu oran, sektörün geneli için öngörülen yıllık %17'lik büyüme oranından önemli ölçüde daha düşük.

Bu bilgiler ışığında, Envestnet'in neden sektörden daha düşük bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre birçok hissedar, şirket potansiyel olarak daha az müreffeh bir geleceğe bakarken elde tutmaktan rahatsız oldu.

Anahtar Çıkarım

Envestnet'in hisse fiyatı son zamanlarda yükselmesine rağmen, F/K oranı hala diğer birçok şirketin gerisinde. Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-satış oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

Envestnet'in düşük F/S oranını, tahmin edilen büyümesinin beklendiği gibi sektörün genelinden daha düşük olması nedeniyle koruduğunu tespit ettik. Bu aşamada yatırımcılar, gelirdeki iyileşme potansiyelinin daha yüksek bir P/S oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. P/S'nin gelecekte daha da yükselmesini haklı çıkarmak için şirketin talihinin değişmesi gerekecek.

Bir şirketin bilançosunda pek çok potansiyel risk bulunabilir. Bu temel faktörlerden bazılarına ilişkin altı basit kontrol içeren Envestnet içinücretsiz bilanço analizimize bir göz atın.

Geçmişte kazançlarını sağlam bir şekilde artıran şirketler ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirket lerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Envestnet might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.