VeriSign, Inc. EPS'yi %9,6 Oranında Aştı: İşte Analistlerin Bundan Sonra Ne Olacağını Düşündükleri

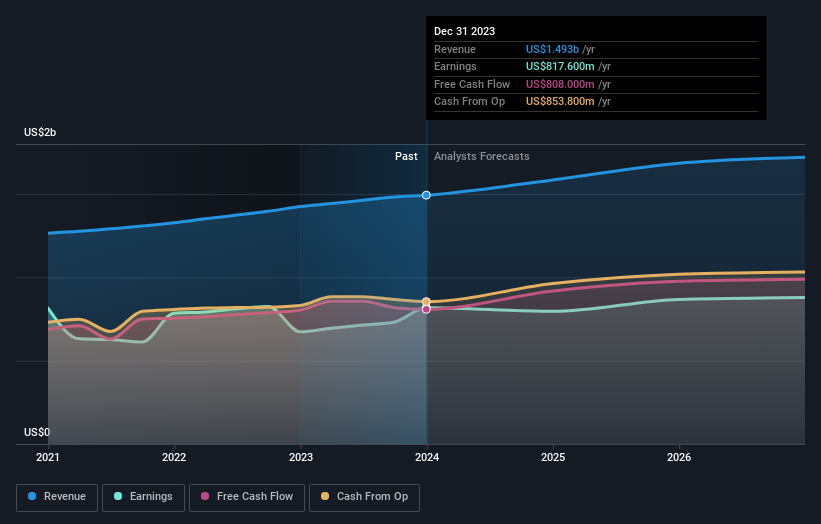

Geçtiğimiz hafta VeriSign, Inc.(NASDAQ:VRSN) tarafından açıklanan en yeni yıllık kazançlar, şirketin daha güçlü bir iş kurma yolculuğunda önemli bir kilometre taşı oldu. Sonuçlar genel olarak olumluydu - 1,5 milyar ABD doları tutarındaki gelirler analistlerin tahminleriyle uyumlu olsa da, VeriSign hisse başına 7,90 ABD doları tutarında, beklenenden biraz daha yüksek bir yasal kâr elde ederek sürpriz yaptı. Sonucun ardından analistler kazanç modellerini güncelledi ve şirketin beklentilerinde güçlü bir değişiklik olup olmadığını ya da her zamanki gibi bir iş olup olmadığını düşünüp düşünmediklerini bilmek iyi olurdu. Okuyucuların analistlerin gelecek yıl için en son (yasal) kazanç sonrası tahminlerini görmeyi ilginç bulacağını düşündük.

VeriSign için en son analizimizi görüntüleyin

Son sonuçların ardından, VeriSign'ı takip eden dört analist 2024 yılında 1,58 milyar ABD doları gelir öngörüyor. Gerçekleşmesi halinde bu, son 12 aya kıyasla gelirde %6,1'lik güvenilir bir iyileşmeyi yansıtacaktır. Hisse başına yasal gelirin ise yaklaşık olarak son 12 ay ile aynı doğrultuda 7,92 ABD$ olacağı tahmin ediliyor. Ancak son kazançlardan önce analistler 2024 yılında 1,60 milyar ABD doları gelir ve 8,17 ABD doları hisse başına kazanç (EPS) bekliyorlardı. Dolayısıyla, son sonuçların ardından genel duyarlılıkta küçük bir düşüş olmuş gibi görünüyor - gelir tahminlerinde büyük bir değişiklik olmadı, ancak analistler hisse başına kazanç tahminlerinde küçük bir düşüş yaptı.

Analistlerin, kazançlarda öngörülen düşüşün değerleme üzerinde fazla bir etkisi olmasının beklenmediğini açıkça ima etmesiyle, konsensüs fiyat hedefinin 223 ABD dolarında büyük ölçüde değişmediğini öğrenmek şaşırtıcı olabilir. Ancak bu verilerden çıkarabileceğimiz tek sonuç bu değil, çünkü bazı yatırımcılar analist fiyat hedeflerini değerlendirirken tahminlerdeki farkı da dikkate almayı seviyor. VeriSign'a ilişkin bazı farklı algılar mevcut olup, en yükselişteki analist 241 ABD$, en düşüşteki analist ise 200 ABD$ değer biçmektedir. Tahminler arasındaki farkın dar olması, işletmenin geleceğine değer biçmenin nispeten kolay olduğunu veya analistlerin işletmenin beklentileri konusunda güçlü bir görüşe sahip olduğunu gösterebilir.

Şimdi daha büyük resme baktığımızda, bu tahminleri anlamanın yollarından biri, hem geçmiş performansla hem de sektör büyüme tahminleriyle nasıl karşılaştırıldıklarını görmektir. En son tahminlere göre VeriSign'ın büyüme hızının anlamlı bir şekilde artması bekleniyor. 2024 sonuna kadar yıllık %6,1'lik gelir artışı tahmini, son beş yıldaki yıllık %4,5'lik tarihsel büyümesinden belirgin bir şekilde daha hızlı. Buna karşın, verilerimiz benzer sektördeki diğer şirketlerin (analist kapsamındaki) gelirlerini yılda %10 oranında artıracağını göstermektedir. Dolayısıyla, büyümedeki hızlanmaya rağmen VeriSign'ın sektör ortalamasından anlamlı ölçüde daha yavaş büyümesinin beklendiği açıktır.

Alt Çizgi

En büyük endişe, analistlerin hisse başına kazanç tahminlerini düşürmeleri ve VeriSign'ın önünde iş rüzgârları olabileceğine işaret etmeleridir. Artı tarafta, gelir tahminlerinde büyük bir değişiklik olmadı; ancak tahminler sektörün genelinden daha kötü performans göstereceklerini ima ediyor. Konsensüs fiyat hedefi 223 ABD dolarında sabit kaldı ve son tahminler fiyat hedefleri üzerinde bir etki yaratmaya yetmedi.

Bunu akılda tutarak, yatırımcıların işletmenin uzun vadeli gidişatını göz önünde bulundurmasının çok daha önemli olduğunu düşünüyoruz. Simply Wall St'de, VeriSign için 2026 yılına kadar uzanan analist tahminlerinin tamamına sahibiz ve bunları platformumuzda buradan ücretsiz olarak görebilirsiniz.

VeriSign için dikkate almanız gereken 3 uyarı işareti (1 tanesi göz ardı edilemez!) bulduğumuzu da belirtmekte fayda var.

Valuation is complex, but we're here to simplify it.

Discover if VeriSign might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.