Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe etmektense, 'Benim ve tanıdığım her pratik yatırımcının endişe ettiği risk, kalıcı kayıp olasılığıdır' derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Diğer birçok şirket gibi MicroStrategy Incorporated(NASDAQ:MSTR) da borç kullanmaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratmaktadır?

Borç Ne Zaman Sorun Olur?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Ancak seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

MicroStrategy için son analizimizi görüntüleyin

MicroStrategy'nin Borcu Ne Kadar?

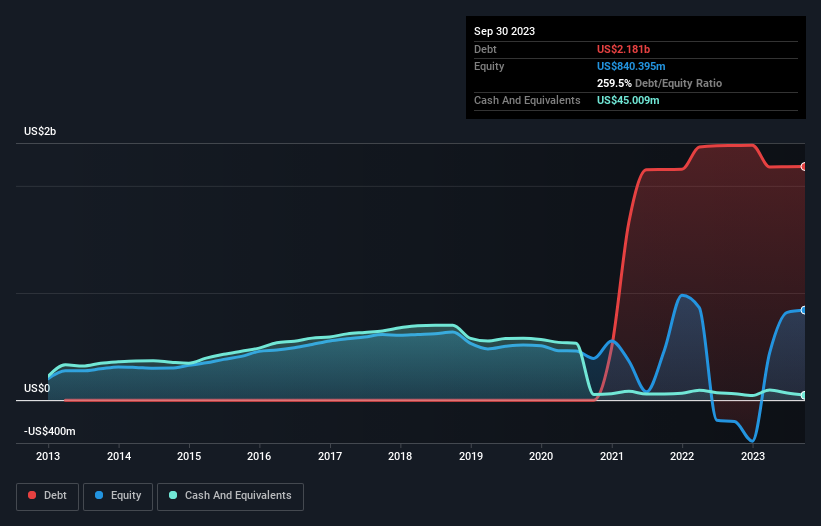

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, MicroStrategy'nin Eylül 2023 sonunda 2,18 milyar ABD Doları borcu olduğunu ve bir yıl içinde 2,38 milyar ABD Dolarından azaldığını göstermektedir. Diğer taraftan, 45,0 milyon ABD Doları nakit paraya sahiptir ve bu da yaklaşık 2,14 milyar ABD Doları net borca yol açmaktadır.

MicroStrategy'nin Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, MicroStrategy'nin 12 ay içinde ödenmesi gereken 267,7 milyon ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 2,27 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan, 45,0 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 130,0 milyon ABD$ değerinde alacağı bulunmaktadır. Yani toplam yükümlülükleri, nakit ve yakın vadeli alacaklarının toplamından 2,36 milyar ABD Doları daha fazladır.

MicroStrategy'nin piyasa değeri 8,25 milyar ABD dolarıdır, dolayısıyla ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak MicroStrategy'nin ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

MicroStrategy 12 ay boyunca gelirini oldukça sabit tuttu ve faiz ve vergi öncesi pozitif kazanç raporlamadı. Bu çok kötü olmasa da, büyüme görmeyi tercih ederdik.

Caveat Emptor

Daha da önemlisi, MicroStrategy geçen yıl faiz ve vergi öncesi kar (FVÖK) kaybı yaşadı. Daha açık olmak gerekirse, FVÖK zararı 266 milyon ABD Doları olarak gerçekleşmiştir. Bunu yukarıda belirtilen yükümlülüklerle birlikte düşündüğümüzde, şirketin bu kadar çok borç kullanması gerektiği konusunda bize pek güven vermiyor. Dolayısıyla, bilançosunun onarılamayacak kadar olmasa da biraz zorlandığını düşünüyoruz. Bir başka ihtiyat nedeni de son on iki ayda 742 milyon ABD Doları negatif serbest nakit akışı sağlamasıdır. Yani kısacası gerçekten riskli bir hisse senedi. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örnek olarak: MicroStrategy için bilmeniz gereken 5 uyarı işareti tespit ettik ve bunlardan 3'ü biraz tatsız.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

If you're looking to trade MicroStrategy, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if MicroStrategy might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.