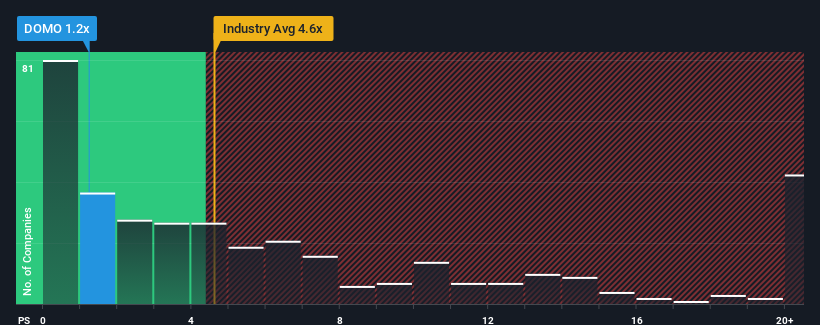

Domo, Inc.(NASDAQ:DOMO) şirketinin 1,2x'lik fiyat-satış (veya "P/S") oranıyla kesinlikle incelemeye değer bir hisse senedi olduğunu düşünebilirsiniz, zira Amerika Birleşik Devletleri'ndeki tüm Yazılım şirketlerinin neredeyse yarısı 4,6x'ten daha yüksek P/S oranlarına sahiptir ve 11x'in üzerindeki P/S oranları bile sıra dışı değildir. Yine de, F/K oranını olduğu gibi kabul etmek akıllıca olmayabilir çünkü neden bu kadar sınırlı olduğunun bir açıklaması olabilir.

Domo için son analizimize göz atın

Domo Son Zamanlarda Nasıl Performans Gösterdi?

Son zamanlarda diğer şirketlerin çoğundan daha düşük olan gelir artışıyla Domo nispeten durgun bir performans sergiledi. Görünüşe göre pek çok kişi, P/S oranının büyümesini baskılayan sönük gelir performansının devam etmesini bekliyor. Eğer durum buysa, mevcut hissedarlar muhtemelen hisse fiyatının gelecekteki yönü konusunda heyecan duymakta zorlanacaktır.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde Domo hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacaktır.Gelir Büyümesi Metrikleri Düşük F/K Hakkında Bize Ne Söylüyor?

Domo'nun F/K oranı, çok düşük büyüme göstermesi, hatta gelirlerinin düşmesi ve daha da önemlisi sektörden çok daha kötü performans göstermesi beklenen bir şirket için tipiktir.

Geriye dönük olarak bakıldığında, geçtiğimiz yıl şirketin gelirlerinde %6,5'lik iyi bir artış sağlandı. Sevindirici bir şekilde, kısmen son 12 aylık büyüme sayesinde gelirler üç yıl öncesine kıyasla toplamda %60 artmıştır. Bu nedenle, son zamanlarda gelir artışının şirket için mükemmel olduğunu söylemek doğru olur.

Görünüşe bakacak olursak, şirketi izleyen beş analistin tahminlerine göre önümüzdeki yıl %1,2'lik bir büyüme bekleniyor. Sektörün %15 büyüme göstereceği tahmin edilirken, şirket daha zayıf bir gelir sonucuna göre konumlanmış durumda.

Bunun ışığında, Domo'nun F/K'sının diğer şirketlerin çoğunun altında olması anlaşılabilir bir durum. Görünüşe göre çoğu yatırımcı gelecekte sınırlı bir büyüme bekliyor ve hisse senedi için yalnızca düşük bir miktar ödemeye istekli.

Domo'nun F/K'sı Yatırımcılar İçin Ne Anlama Geliyor?

Fiyat-satış oranı, bir hisse senedini alıp almamanızda belirleyici faktör olmamalı, ancak gelir beklentileri konusunda oldukça yetenekli bir barometre.

Şüphelendiğimiz gibi, Domo'nun analist tahminlerini incelememiz, düşük gelir görünümünün düşük P/S'ye katkıda bulunduğunu ortaya koydu. Hissedarların şirketin gelir beklentileri konusundaki kötümserliği, düşük F/K'ya katkıda bulunan ana unsur gibi görünüyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde yükseleceğini görmek zor.

Domo için dikkate almanız gereken 4 uyarı işareti bulduğumuzu da belirtmekte fayda var (1 tanesi önemli!).

Bu riskler Domo hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Domo might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.