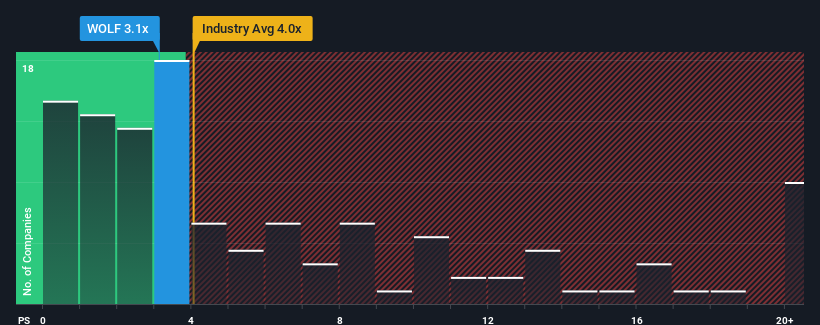

Wolfspeed, Inc.(NYSE:WOLF) 3,1x'lik fiyat-satış (ya da "P/S") oranıyla, Amerika Birleşik Devletleri'ndeki yarı iletken şirketlerin neredeyse yarısının 4x'ten daha yüksek P/S oranlarına sahip olduğu ve hatta 11x'ten daha yüksek P/S oranlarının sıra dışı olmadığı göz önüne alındığında, şu anda yükseliş sinyalleri veriyor olabilir. Bununla birlikte, P/S'nin neden sınırlı olduğuna dair bir açıklama olabileceğinden, bu oranı olduğu gibi kabul etmek akıllıca olmayacaktır.

Wolfspeed için son analizimize göz atın

Wolfspeed Son Zamanlarda Nasıl Performans Gösterdi?

Son zamanlarda Wolfspeed'in gelirleri diğer şirketlere kıyasla daha yavaş artıyor. P/S oranı muhtemelen düşüktür çünkü yatırımcılar bu yetersiz gelir performansının daha iyiye gitmeyeceğini düşünmektedir. Eğer durum buysa, mevcut hissedarlar muhtemelen hisse fiyatının gelecekteki yönü konusunda heyecan duymakta zorlanacaktır.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde Wolfspeed hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacaktır.Gelir Tahminleri Düşük F/K Oranıyla Uyuşuyor mu?

Wolfspeed'inki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörün altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %23'lük olağanüstü bir artış sağlandı. Sevindirici bir şekilde, son 12 aylık büyüme sayesinde gelir de üç yıl öncesine göre toplamda %99 arttı. Bu nedenle, son dönemdeki gelir artışının şirket için mükemmel olduğunu söylemek doğru olacaktır.

Şirketi takip eden analistlere göre, önümüzdeki üç yıl boyunca gelirlerin her yıl %31 oranında artması bekleniyor. Bu oran, sektörün geneli için öngörülen yıllık %29'luk büyüme oranına benzer şekilde şekilleniyor.

Bunun ışığında, Wolfspeed'in F/K'sının diğer şirketlerin çoğunun altında olması tuhaf. Görünüşe göre bazı hissedarlar tahminlerden şüphe duyuyor ve daha düşük satış fiyatlarını kabul ediyor.

Wolfspeed'in P/S'sinden Ne Öğrenebiliriz?

Tipik olarak, yatırım kararlarını verirken fiyat-satış oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündükleri hakkında çok şey ortaya çıkarabilir.

Wolfspeed'in şu anda beklenenden daha düşük bir P/S ile işlem gördüğünü gördük, çünkü tahmini büyümesi daha geniş sektörle uyumlu. Düşük F/K, gelir artışı tahminlerinin piyasa tarafından sorgulandığının bir göstergesi olabilir. Görünüşe göre bazıları gerçekten de gelir istikrarsızlığı bekliyor, çünkü bu koşullar normalde hisse fiyatına daha fazla destek sağlamalıdır.

Bununla birlikte, Wolfspeed 'in yatırım analizimizde bilmeniz gereken 2 uyarı işareti gösterdiğini unutmayın.

Kâr eden güçlü şirketler ilginizi çekiyorsa, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirket lerden oluşan bu ücretsiz listeye göz atmak isteyeceksiniz.

Valuation is complex, but we're here to simplify it.

Discover if Wolfspeed might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.