Sally Beauty Holdings, Inc. (NYSE:SBH) Hisseleri %39 Yükseldikten Sonra Bile Yetersiz Büyüme Nedeniyle Geride Kaldı

Sally Beauty Holdings, Inc.(NYSE:SBH) hisseleri sadece geçtiğimiz ay %39'luk bir kazançla son dönemdeki ivmesini sürdürdü. Ne yazık ki, geçen ayki güçlü performansa rağmen, %7,2'lik tüm yıl kazancı o kadar çekici değil.

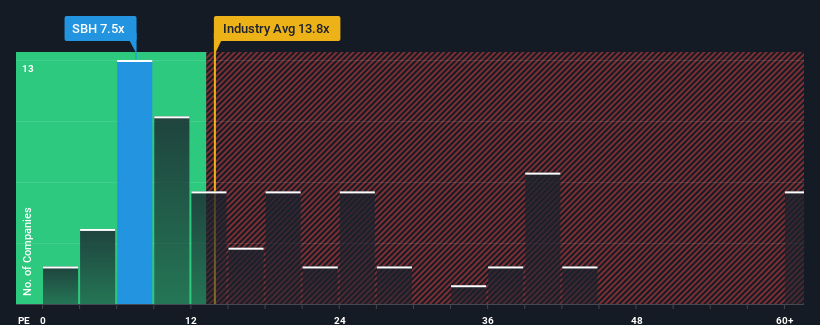

Fiyattaki bu büyük sıçramadan sonra bile, Sally Beauty Holdings'in 7,5x'lik fiyat/kazanç (veya "F/K") oranı, şirketlerin yaklaşık yarısının 17x'in üzerinde F/K oranlarına sahip olduğu ve hatta 33x'in üzerindeki F/K'ların oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla şu anda hala güçlü bir alım gibi görünebilir. Bununla birlikte, oldukça düşük F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Sally Beauty Holdings, diğer şirketlerin çoğu kazançlarının geriye gittiğini görürken kazanç büyümesi pozitif olduğu için son zamanlarda kesinlikle iyi bir iş çıkarıyor. Bir olasılık, yatırımcıların şirketin kazançlarının yakında herkesinki gibi düşeceğini düşünmeleri nedeniyle F/K'nın düşük olmasıdır. Eğer öyle değilse, mevcut hissedarların hisse fiyatının gelecekteki yönü konusunda oldukça iyimser olmak için nedenleri var.

Sally Beauty Holdings için son analizimize bakın

Sally Beauty Holdings için Büyüme Var mı?

Sally Beauty Holdings'in F/K oranını haklı çıkarabilmesi için piyasanın önemli ölçüde gerisinde kalan anemik bir büyüme göstermesi gerekecektir.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin kâr hanesine bir önceki yılla hemen hemen aynı rakamın yansıdığı görülmektedir. Her ne kadar sevindirici olsa da, EPS son 12 aydan bağımsız olarak üç yıl öncesine göre toplamda %74 artmıştır. Bu nedenle, son zamanlarda kazanç artışının şirket için mükemmel olduğunu söylemek doğru olacaktır.

Görünüşe bakacak olursak, şirketi izleyen yedi analistin tahminlerine göre önümüzdeki yıl %7,0'lik bir büyüme kaydedilmesi bekleniyor. Piyasanın %10 büyüme göstereceği tahmin edilirken, şirket daha zayıf bir kazanç sonucuna göre konumlanmış durumda.

Bunun ışığında, Sally Beauty Holdings'in F/K'sının diğer şirketlerin çoğunun altında olması anlaşılabilir bir durum. Görünüşe göre birçok hissedar, şirket potansiyel olarak daha az müreffeh bir geleceğe bakarken beklemekten rahatsız oldu.

Sally Beauty Holdings'in F/K'sının Alt Satırı

Sally Beauty Holdings hisselerinin, şirketin F/K'sını düşüşten kurtarmak için çok daha fazla yukarı yönlü ivmeye ihtiyacı olacak. Fiyat/kazanç oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Şüphelendiğimiz gibi, Sally Beauty Holdings'in analist tahminlerini incelememiz, düşük kazanç görünümünün düşük F/K'ya katkıda bulunduğunu ortaya koydu. Bu aşamada yatırımcılar, kazançlardaki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde yükseleceğini görmek zor.

Geçit törenine çok fazla yağmur yağdırmak istemiyoruz, ancak Sally Beauty Holdings için dikkat etmeniz gereken 1 uyarı işareti de bulduk.

Elbette, Sally Beauty Holdings'den daha iyi bir hisse senedi de bulabilirsiniz. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerin bu ücretsiz koleksiyonunu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Sally Beauty Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.