Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Lithia Motors, Inc.(NYSE:LAD) şirketinin işinde borç kullandığını görebiliyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Lithia Motors için en son analizimize göz atın

Lithia Motors'un Net Borcu Nedir?

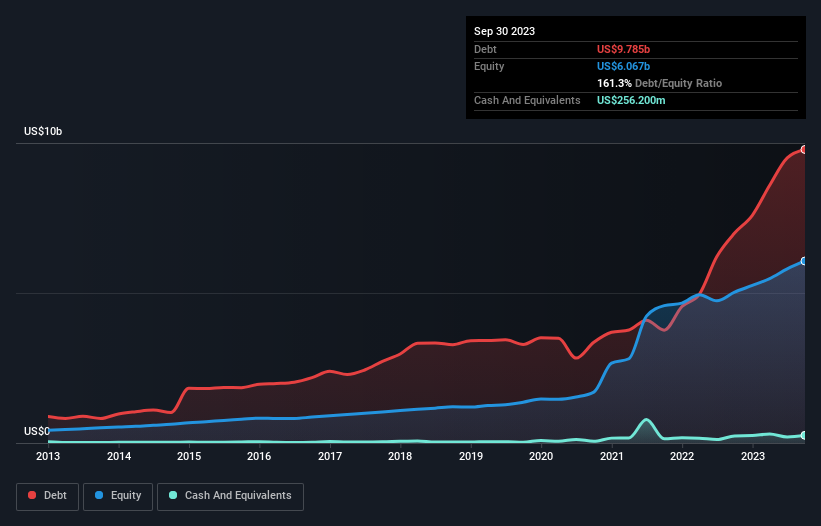

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Eylül 2023 itibariyle Lithia Motors'un bir yıl içinde 7,00 milyar ABD doları artışla 9,78 milyar ABD doları borcu olduğunu göstermektedir. Diğer taraftan, 256,2 milyon ABD Doları nakit parası var ve bu da yaklaşık 9,53 milyar ABD Doları net borca yol açıyor.

Lithia Motors'un Yükümlülüklerine Bir Bakış

Raporlanan son bilançoya göre Lithia Motors'un 12 ay içinde ödenmesi gereken 4,38 milyar ABD$ ve 12 aydan uzun vadede ödenmesi gereken 7,83 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 256,2 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 999,3 milyon ABD$ değerinde alacakları vardı. Dolayısıyla yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 10,9 milyar ABD$ daha fazladır.

Bu açık, ölümlülerin üzerinde yükselen bir dev gibi 7,12 milyar ABD doları değerindeki şirketin üzerine gölge düşürüyor. Bu yüzden bilançosunu şüphesiz yakından izleyeceğiz. Günün sonunda, Lithia Motors'un alacaklıları geri ödeme talep ederse muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Lithia Motors'un borç/FAVÖK oranı 4,9'dur ve FVÖK'ü faiz giderlerini 5,8 kez karşılamıştır. Bu, borç seviyelerinin önemli olmasına rağmen sorunlu olarak nitelendirmekten kaçınacağımızı göstermektedir. Ne yazık ki Lithia Motors'un FVÖK'ü son dört çeyrekte %15 düşüş gösterdi. Bu tür bir düşüş durdurulamazsa, borcunu yönetmek brokoli aromalı dondurmayı prim karşılığında satmaktan daha zor olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Lithia Motors'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletme borcunu ödemek için serbest nakit akışına ihtiyaç duyar; muhasebe kârları bunu karşılamaz. Bu yüzden mantıklı adım, gerçek serbest nakit akışıyla eşleşen EBIT oranına bakmaktır. Lithia Motors son üç yılda toplamda negatif serbest nakit akışı kaydetmiştir. Serbest nakit akışı güvenilir olmayan şirketler için borç çok daha risklidir, bu nedenle hissedarlar geçmişte yapılan harcamaların gelecekte serbest nakit akışı yaratacağını ummalıdır.

Bizim Görüşümüz

Açıkçası Lithia Motors'un hem FVÖK büyüme oranı hem de toplam yükümlülüklerinin üzerinde kalma geçmişi bizi borç seviyeleri konusunda oldukça rahatsız ediyor. Bununla birlikte, faiz giderlerini FVÖK ile karşılama kabiliyeti o kadar da endişe verici değil. Yukarıda bahsedilen tüm faktörler göz önüne alındığında, Lithia Motors'un çok fazla borcu var gibi görünüyor. Bazı yatırımcılar bu tür riskli oyunları sevse de, bu kesinlikle bizim çay fincanımız değil. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu amaçla, Lithia Motors'da tespit ettiğimiz 2 uyarı işareti hakkında bilgi edinmelisiniz (1 tanesi biraz endişe verici).

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Lithia Motors might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.