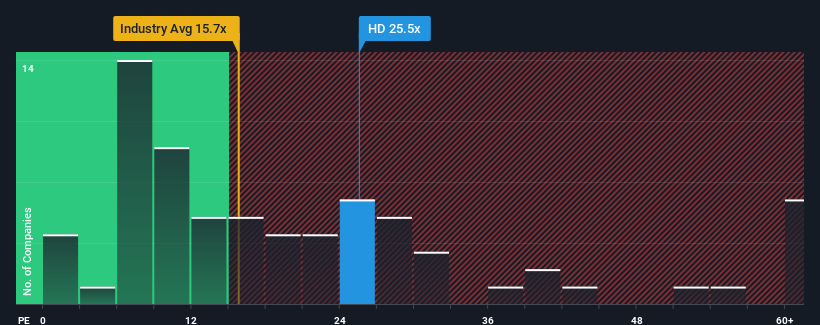

Home Depot, Inc.in(NYSE:HD) 25,5x'lik fiyat/kazanç (ya da "F/K") oranı, şirketlerin yaklaşık yarısının 16x'in altında F/K oranlarına sahip olduğu ve hatta 9x'in altındaki F/K'ların oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla şu anda güçlü bir satış gibi görünebilir. Bununla birlikte, F/K oranı bir nedenden ötürü oldukça yüksek olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Home Depot, kazançları diğer şirketlerin çoğundan daha hızlı düştüğü için son zamanlarda zorlanıyor. Bir olasılık, yatırımcılar şirketin işleri tamamen tersine çevireceğini ve piyasadaki diğer birçok şirketi geride bırakacağını düşündüğü için F/K'nın yüksek olmasıdır. Gerçekten öyle olmasını umarsınız, aksi takdirde belirli bir neden olmadan oldukça yüksek bir fiyat ödersiniz.

Home Depot için son analizimizi görüntüleyin

Büyüme Metrikleri Yüksek F/K Hakkında Bize Ne Söylüyor?

Home Depot'unki gibi F/K oranlarının makul kabul edilebilmesi için bir şirketin piyasadan çok daha iyi performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin kâr hanesinde %9,4'lük sinir bozucu bir düşüş yaşandı. Her şeye rağmen, EPS, daha önceki büyüme dönemi sayesinde üç yıl öncesine göre toplamda %28 oranında yükselmeyi başardı. Dolayısıyla, şirketin bu süre zarfında bazı aksaklıklar yaşamış olsa da genel olarak kazançlarını artırma konusunda iyi bir iş çıkardığını teyit ederek başlayabiliriz.

Görünüşe bakacak olursak, şirketi izleyen analistlerin tahminlerine göre önümüzdeki üç yıl boyunca her yıl %5,2'lik bir büyüme kaydedilmesi bekleniyor. Piyasanın yılda %10 büyüme göstermesi öngörüldüğünden, şirket daha zayıf bir kazanç sonucuna göre konumlanmış durumda.

Bunun ışığında, Home Depot'un F/K'sının diğer şirketlerin çoğunun üzerinde olması endişe verici. Görünüşe göre çoğu yatırımcı şirketin ticari beklentilerinde bir geri dönüş umuyor, ancak analist grubu bunun gerçekleşeceğinden o kadar emin değil. Sadece en cesur olanlar bu fiyatların sürdürülebilir olduğunu varsayabilir, zira bu seviyedeki kazanç artışının eninde sonunda hisse fiyatına ağır bir yük getirmesi muhtemeldir.

Anahtar Çıkarım

Fiyat/kazanç oranı bir hisse senedini alıp almamanızda belirleyici bir faktör olmamalıdır, ancak kazanç beklentileri konusunda oldukça yetenekli bir barometredir.

Home Depot'un şu anda beklenenden çok daha yüksek bir F/K ile işlem gördüğünü tespit ettik, çünkü tahmini büyümesi daha geniş pazardan daha düşük. Piyasadan daha yavaş bir büyüme ile zayıf bir kazanç görünümü gördüğümüzde, hisse fiyatının düşme riski altında olduğundan ve yüksek F/K'nın düşeceğinden şüpheleniyoruz. Bu koşullar belirgin bir şekilde iyileşmediği sürece, bu fiyatları makul olarak kabul etmek çok zordur.

Her zaman mevcut olan yatırım riski hayaletini göz önünde bulundurmak gerekir. Home Depot ile ilgili 2 uyarı işareti tespit ettik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Elbette, birkaç iyi adaya bakarak harika bir yatırım bulabilirsiniz. Bu nedenle, güçlü bir büyüme geçmişine sahip, düşük F/K ile işlem gören şirketlerin yer aldığı bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Home Depot might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.