The Gap, Inc.(NYSE:GPS) hissedarları, hisse fiyatının harika bir ay geçirdiğini, %40'lık bir kazanç sağladığını ve önceki zayıflıktan kurtulduğunu görmekten heyecan duyacaktır. Son yükselişin ardından yıllık kazanç %190'a ulaşarak yatırımcıların dikkatini çekti.

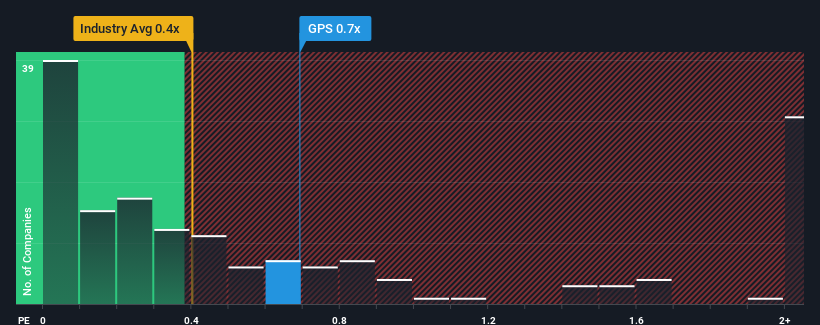

Fiyatı yükselmiş olsa da, Amerika Birleşik Devletleri Özel Perakende sektöründeki medyan F/K oranı yaklaşık 0,4x iken, Gap'in 0,7x'lik satış fiyatı (veya "F/K") oranının kayda değer olduğunu düşünen pek kimse olmayacaktır. Ancak, F/K için rasyonel bir temel yoksa yatırımcılar açık bir fırsatı ya da potansiyel bir gerilemeyi gözden kaçırıyor olabilir.

Gap için son analizimizi görüntüleyin

Gap Son Zamanlarda Nasıl Performans Gösterdi?

Diğer şirketlerin çoğunda pozitif gelir artışı görülürken Gap'in gelirleri son zamanlarda geriye gittiği için daha iyi bir performans sergiliyor olabilir. Bir olasılık, yatırımcılar bu zayıf gelir performansının tersine döneceğini düşündüğü için P/S oranının ılımlı olmasıdır. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilirler.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, Gap hakkındakiücretsiz raporumuza göz atmalısınız.Gap'in Gelir Artışı Nasıl Seyrediyor?

Gap'inki gibi bir F/K'yı rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü yakından takip ettiği zamandır.

Son bir yıllık mali tabloları incelerken, şirketin gelirlerinin %4,6 oranında düştüğünü görmek bizi hayal kırıklığına uğrattı. Üç yıllık gelir artışı toplamda hala %7,9 gibi kayda değer bir oranda olduğu için bu durum şirketin uzun vadede yakaladığı iyi gidişata gölge düşürdü. Buna göre, hissedarlar her ne kadar bu gidişatın devam etmesini tercih etseler de, orta vadeli gelir artışı oranlarından kabaca memnun olacaklardır.

Şirketi takip eden analistlere göre, önümüzdeki üç yıl boyunca gelirlerin yıllık %0,7 oranında artması bekleniyor. Bu oran, sektörün geneli için öngörülen yıllık %5,7'lik büyüme oranından önemli ölçüde daha düşük.

Bunun ışığında, Gap'in F/K'sının diğer şirketlerin çoğuyla aynı hizada olması ilginçtir. Görünüşe göre şirketteki birçok yatırımcı analistlerin belirttiğinden daha az düşüş eğiliminde ve şu anda hisselerini bırakmak istemiyor. Bu hissedarlar, F/K'nın büyüme görünümüyle daha uyumlu seviyelere düşmesi halinde kendilerini gelecekte hayal kırıklığına uğramaya hazırlıyor olabilirler.

Gap'in F/K Değerinden Ne Öğrenebiliriz?

Hisseleri önemli ölçüde yükseldi ve şimdi Gap'in P/S'si sektör ortalaması aralığına geri döndü. Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Gap'in gelir artışı tahminlerinin sektörün geneline kıyasla oldukça düşük olduğu düşünüldüğünde, mevcut P/S oranıyla işlem görmesini neden beklenmedik bulduğumuzu anlamak kolaylaşıyor. Sektöre kıyasla nispeten daha zayıf bir gelir görünümüne sahip şirketler gördüğümüzde, hisse fiyatının düşme riski altında olduğundan şüpheleniriz ve bu da ılımlı F/K oranını düşürür. Bu gibi durumlar, düşük gelir artışının hissiyatı etkilemesi halinde hisse fiyatlarının düşebileceğini görebilecek mevcut ve potansiyel yatırımcılar için bir risk oluşturmaktadır.

Fikrinizi belirlemeden önce, Gap için bilmeniz gereken 1 uyarı işareti keşfettik.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Gap might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.