a.k.a. Brands Holding Corp. (NYSE:AKA) Hisseleri Yatırımcıların Beklenenden Daha Az Kötümser Olmasıyla %36 Roketlendi

a.k.a. Brands Holding Corp. (NYSE:AKA ) hissedarları, hisse fiyatının harika bir ay geçirdiğini, %36'lık bir kazanç sağladığını ve önceki zayıflıktan kurtulduğunu görmekten heyecan duyacaktır. Yine de 30 günlük sıçrama, uzun vadeli hissedarların son on iki ayda %65'lik hisse fiyatı düşüşü nedeniyle hisselerinin değer kaybettiği gerçeğini değiştirmiyor.

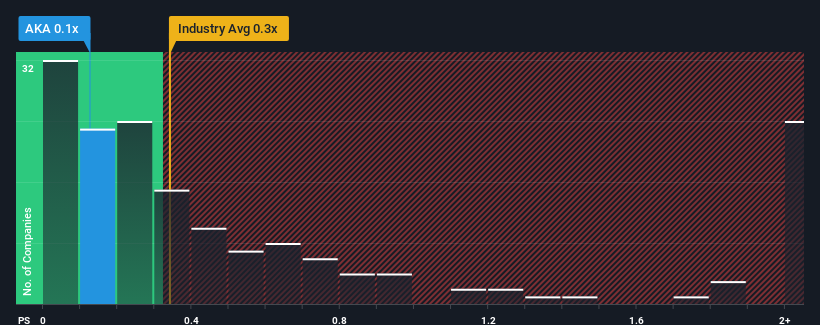

Fiyattaki bu kadar büyük bir sıçramadan sonra bile, a.k.a. Brands Holding'in 0,1x'lik F/K oranına kayıtsız kaldığınız için affedilebilirsiniz, çünkü Amerika Birleşik Devletleri'ndeki Özel Perakende sektörü için medyan fiyat-satış (veya "F/S") oranı da 0,3x'e yakındır. Ancak, P/S için rasyonel bir temel yoksa yatırımcılar açık bir fırsatı veya potansiyel bir gerilemeyi gözden kaçırıyor olabilir.

a.k.a. Brands Holding için son analizimize göz atın

A.k.a. Brands Holding Nasıl Performans Gösteriyor?

a.k.a. Brands Holding daha iyi durumda olabilirdi çünkü diğer şirketlerin çoğunda pozitif gelir artışı görülürken son zamanlarda gelirleri geriye doğru gidiyor. Belki de piyasa, zayıf gelir performansının iyileşmesini ve F/K'nın düşmesini bekliyordur. Gerçekten öyle olmasını umuyoruz, aksi takdirde bu tür bir büyüme profiline sahip bir şirket için nispeten yüksek bir fiyat ödüyoruz.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, a.k.a. Brands Holding hakkındaki ücretsiz raporumuza göz atmalısınız.a.k.a. Brands Holding İçin Gelir Artışı Bekleniyor mu?

A.k.a. Brands Holding'inki gibi bir P/S'yi rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü yakından takip ettiği zamandır.

Son bir yıllık mali tabloları incelerken, şirketin gelirlerinin %15 oranında düştüğünü görmek bizi hayal kırıklığına uğrattı. Buna rağmen, takdire şayan bir şekilde, son 12 ayı saymazsak, gelirler üç yıl öncesine göre toplamda %153 artmıştır. Dolayısıyla, şirketin bu süre zarfında bazı aksaklıklar yaşamış olsa da genel olarak gelirlerini artırma konusunda çok iyi bir iş çıkardığını teyit ederek başlayabiliriz.

Görünüşe bakacak olursak, şirketi izleyen altı analistin tahminlerine göre önümüzdeki üç yılda yıllık %4,6'lık bir büyüme bekleniyor. Bu arada, sektörün geri kalanının yıllık %7,1 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha cazip.

Bu bilgiler ışığında, a.k.a. Brands Holding'in sektöre kıyasla oldukça benzer bir F/K ile işlem görmesini ilginç buluyoruz. Görünüşe göre çoğu yatırımcı oldukça sınırlı büyüme beklentilerini göz ardı ediyor ve hisse senedine maruz kalmak için daha fazla ödeme yapmaya istekli. Bu fiyatların korunması zor olacaktır zira bu seviyedeki gelir büyümesi eninde sonunda hisseleri aşağı çekecektir.

Anahtar Çıkarım

a.k.a. Brands Holding, F/K'sını sektördeki diğer şirketlerle aynı seviyeye getiren sağlam bir fiyat artışıyla yeniden gözde olmuş gibi görünüyor. Hisse senedinizi satıp satmamanız gerektiğini belirlemek için yalnızca fiyat-satış oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

Analistlerin a.k.a. Brands Holding'in gelir beklentilerine ilişkin tahminlerine baktığımızda, düşük gelir görünümünün P/S'yi tahmin ettiğimiz kadar olumsuz etkilemediğini gördük. Gelecekte beklenen gelirlerin uzun süre daha olumlu bir hissiyatı desteklemesi muhtemel olmadığından, şu anda F/K'ya güvenmiyoruz. Bu durum, hissedarların yatırımlarını riske atmakta ve potansiyel yatırımcıları gereksiz bir prim ödeme tehlikesiyle karşı karşıya bırakmaktadır.

Yatırım riskinin her zaman mevcut olan hayaletini göz önünde bulundurmak her zaman gereklidir. Brands Holding ile ilgili 3 uyarı işareti belirledik (en az 1 tanesi göz ardı edilemez) ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Kâr eden güçlü şirketler ilginizi çekiyorsa, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirket lerden oluşan bu ücretsiz listeye göz atmak isteyeceksiniz.

Valuation is complex, but we're here to simplify it.

Discover if a.k.a. Brands Holding might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.