Zumiez Inc'in (NASDAQ:ZUMZ) İşleri Sektörün Gerisinde Kalıyor Ancak Hisseleri Öyle Değil

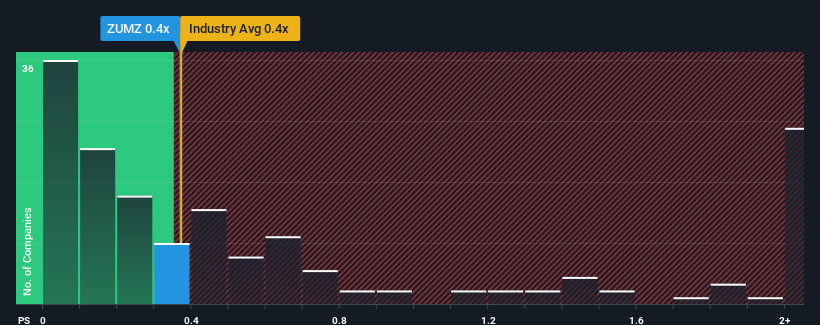

Zumiez Inc. şirketinin(NASDAQ:ZUMZ) 0,4x'lik fiyat-satış (ya da "P/S") oranının, ABD'deki Özel Perakende sektörünün medyan P/S'si çok benzer olduğunda kayda değer olduğunu düşünen pek kimse olmayacaktır. Ancak, F/K için rasyonel bir temel yoksa yatırımcılar açık bir fırsatı veya potansiyel bir gerilemeyi gözden kaçırıyor olabilir.

Zumiez için son analizimizi görüntüleyin

Zumiez'in Son Performansı Nasıl Görünüyor?

Diğer şirketlerin çoğunda pozitif gelir artışı görülürken Zumiez'in gelirleri son zamanlarda geriye gittiği için daha iyi olabilirdi. Belki de piyasa, zayıf gelir performansının iyileşmesini ve F/K'nın düşmesini bekliyordur. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilirler.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, Zumiez hakkındakiücretsiz raporumuza göz atmalısınız.Zumiez'in Gelir Artışı Nasıl Seyrediyor?

Zumiez'inki gibi bir F/K'yı rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü yakından takip ettiği zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı, %8,4'lük hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Şirketin gelirleri toplamda %12 oranında azaldığı için son üç yıl da iyi görünmüyor. Buna göre, hissedarlar orta vadeli gelir artışı oranları hakkında olumsuz düşünebilirdi.

Şirketi takip eden dört analiste göre, önümüzdeki yıl gelirlerin %0,3 oranında daralarak düşmesi bekleniyor. Sektörün %3,6 büyüme göstereceği tahmin edilirken, bu hayal kırıklığı yaratan bir sonuç.

Bunu göz önünde bulundurduğumuzda, Zumiez'in F/K'sının sektördeki emsallerine yakın olmasının mantıklı olmadığını düşünüyoruz. Görünüşe göre çoğu yatırımcı şirketin ticari beklentilerinde bir geri dönüş umuyor, ancak analist grubu bunun gerçekleşeceğinden o kadar emin değil. Sadece en cesur olanlar bu fiyatların sürdürülebilir olduğunu varsayabilir, çünkü azalan gelirler eninde sonunda hisse fiyatını etkileyecektir.

Zumiez'in P/S'sinden Ne Öğrenebiliriz?

Fiyat-satış oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Zumiez'in F/K'sı sektördeki şirketler için sıra dışı bir şey olmasa da, gelir düşüşü tahminleri göz önüne alındığında bunu beklemiyorduk. Böyle kasvetli bir görünüm gördüğümüzde ilk aklımıza gelen, hisse fiyatının düşme riski altında olduğu ve bunun da F/K'yı olumsuz etkileyeceğidir. Zayıf gelir görünümü bize bir şey gösteriyorsa, o da bu mevcut fiyat seviyelerinin sürdürülemez olabileceğidir.

Risklere her zaman dikkat etmeniz gerekir, örneğin - Zumiez 'in farkında olmanız gerektiğini düşündüğümüz 1 uyarı işareti vardır .

Bu riskler Zumiez hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Zumiez might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.