Warren Buffett'ın ünlü bir sözü vardır: "Volatilite riskle eş anlamlı değildir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Tractor Supply Company 'nin(NASDAQ:TSCO) bilançosunda borç olduğunu not ediyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamıyorsa, o zaman onların insafına kalır. İşler gerçekten kötüye giderse, borç verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Tractor Supply için son analizimizi görüntüleyin

Tractor Supply'ın Net Borcu Nedir?

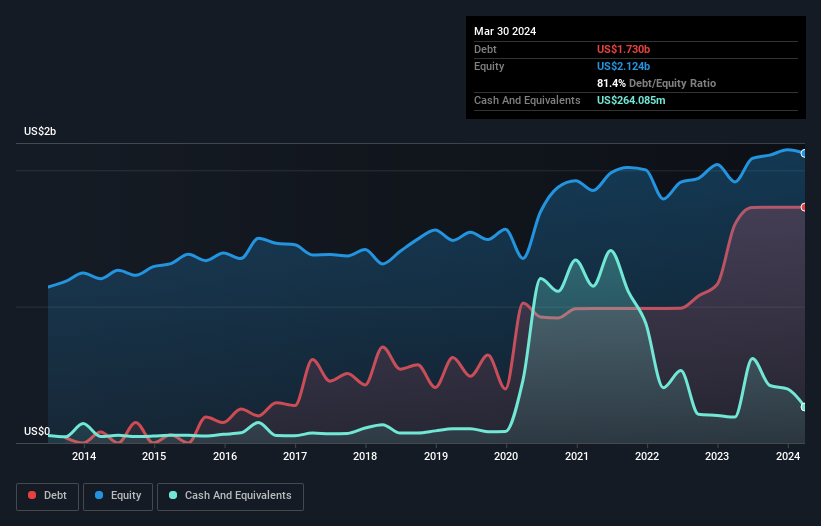

Aşağıda görebileceğiniz gibi, Mart 2024 sonunda Tractor Supply'ın borcu bir yıl önceki 1,60 milyar ABD dolarından 1,73 milyar ABD dolarına yükselmiştir. Daha fazla ayrıntı için resme tıklayın. Ancak, bunu dengeleyen 264,1 milyon ABD doları nakit var ve bu da yaklaşık 1,47 milyar ABD doları net borca yol açıyor.

Tractor Supply'ın Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Tractor Supply'ın bir yıl içinde vadesi dolacak 2,52 milyar ABD$ tutarında yükümlülüğü ve bundan sonra vadesi gelecek 4,91 milyar ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Bu yükümlülükleri dengelemek için 264,1 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 2,46 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla, nakit ve yakın vadeli alacaklarının toplamından 7,16 milyar ABD$ daha fazla yükümlülüğe sahiptir.

Bu açık o kadar da kötü değil çünkü Tractor Supply 29,3 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak yine de borç ödeme kabiliyetine yakından bakmakta fayda var.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Tractor Supply'ın net borcunun FAVÖK'e oranı yalnızca 0,77 gibi düşük bir seviyededir. Ve FAVÖK'ü, büyüklüğünün 32,7 katı olan faiz giderini kolayca karşılamaktadır. Yani süper muhafazakar borç kullanımı konusunda oldukça rahatız. Neyse ki Tractor Supply geçtiğimiz yıl FVÖK'ünü %4,4 oranında artırarak borç yükünün daha da yönetilebilir görünmesini sağladı. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Tractor Supply'ın ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda Tractor Supply'ın serbest nakit akışı FVÖK'ünün %40'ına tekabül ediyor ki bu oran beklediğimizden daha düşük. Bu zayıf nakit dönüşümü, borçlulukla başa çıkmayı daha zor hale getiriyor.

Bizim Görüşümüz

Bizim analizimize göre Tractor Supply'ın faizleri karşılaması, borç konusunda çok fazla sorun yaşamayacağına işaret ediyor. Ancak yukarıda belirttiğimiz diğer faktörler o kadar da cesaret verici değil. Örneğin, FVÖK'ün serbest nakit akışına dönüşümü bizi borç konusunda biraz tedirgin ediyor. Bu çeşitli veri noktaları göz önüne alındığında, Tractor Supply'ın borç seviyelerini yönetmek için iyi bir konumda olduğunu düşünüyoruz. Ancak bir uyarı: Borç seviyelerinin sürekli izlemeyi haklı çıkaracak kadar yüksek olduğunu düşünüyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, Tractor Supply'da tespit ettiğimiz 2 uyarı işaretinin farkında olmalısınız.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if Tractor Supply might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.