Douglas Elliman Inc'e (NYSE:DOUG) %29 Daha Ucuz Olmasına Rağmen Atlamadan Önce Dikkatli Olun

Bazı hissedarları rahatsız edecek şekilde, Douglas Elliman Inc.(NYSE:DOUG) hisseleri son bir ayda %29 gibi kayda değer bir düşüş yaşadı ve bu da şirket için korkunç bir gidişatı devam ettiriyor. Son düşüş, bu süre zarfında %58'lik bir kayıp yaşayan hissedarlar için felaket bir on iki ayı tamamlıyor.

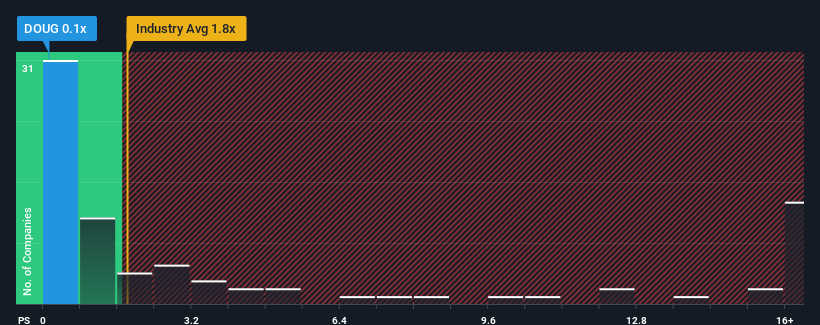

Fiyatındaki büyük düşüşün ardından Douglas Elliman, 0,1x'lik fiyat-satış (ya da "P/S") oranıyla şu anda alım sinyalleri veriyor olabilir; ABD'de Gayrimenkul sektöründeki tüm şirketlerin neredeyse yarısının 1,8x'ten daha yüksek P/S oranlarına sahip olduğu ve 8x'ten daha yüksek P/S oranlarının bile sıra dışı olmadığı düşünüldüğünde. Yine de, P/S'nin neden sınırlı olduğuna dair bir açıklama olabileceğinden, bu oranı olduğu gibi kabul etmek akıllıca değildir.

Douglas Elliman için en son analizimize bakın

Douglas Elliman'ın Son Performansı Nasıl Görünüyor?

Douglas Elliman daha iyi bir performans sergileyebilirdi çünkü diğer şirketlerin çoğunda pozitif gelir artışı görülürken Douglas Elliman'ın gelirleri son zamanlarda geriye doğru gidiyor. P/S oranı muhtemelen düşüktür çünkü yatırımcılar bu zayıf gelir performansının daha iyiye gitmeyeceğini düşünmektedir. Eğer durum buysa, mevcut hissedarlar muhtemelen hisse fiyatının gelecekteki yönü konusunda heyecan duymakta zorlanacaktır.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, Douglas Elliman hakkındakiücretsiz raporumuza göz atmalısınız.Gelir Tahminleri Düşük P/S Oranıyla Uyuşuyor mu?

Douglas Elliman'ınki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörün altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı, %17'lik hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Üç yıllık gelir artışı toplamda hala %23 gibi kayda değer bir oranda olduğu için bu durum şirketin uzun vadede yakaladığı iyi gidişata gölge düşürdü. Buna göre, hissedarlar bu gidişatın devam etmesini tercih etseler de, orta vadeli gelir artışı oranlarından kabaca memnun olacaklardır.

Görünüşe bakacak olursak, şirketi izleyen ikili analistlerin tahminlerine göre önümüzdeki yıl %13'lük bir büyüme bekleniyor. Bu oran, sektörün geneli için öngörülen %12'lik büyüme oranına benzer şekilde şekilleniyor.

Bu bilgiler ışığında, Douglas Elliman'ın sektörden daha düşük bir F/K ile işlem görmesini garip buluyoruz. Çoğu yatırımcı şirketin gelecekteki büyüme beklentilerine ulaşabileceğine ikna olmamış olabilir.

Anahtar Çıkarım

Douglas Elliman'ın P/S'si hisse fiyatıyla birlikte düşüşe geçti. Tipik olarak, yatırım kararları verirken fiyat-satış oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

Douglas Elliman'ı incelediğimizde, analistlerin sektör geneline paralel gelir artışı tahminlerine rağmen F/K oranının düşük kaldığını gördük. Düşük P/S, gelir artışı tahminlerinin piyasa tarafından sorgulandığının bir göstergesi olabilir. Görünüşe göre bazıları gerçekten de gelir istikrarsızlığı bekliyor, çünkü bu koşullar normalde hisse fiyatına daha fazla destek sağlamalıdır.

Yatırım riskinin her zaman mevcut olan hayaletini göz önünde bulundurmak her zaman gereklidir. Douglas Elliman ile ilgili 2 uyarı işareti tespit ettik (en az 1 tanesi potansiyel olarak ciddi) ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Douglas Elliman might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.