Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, 'Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır' derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Diğer birçok şirket gibi Eli Lilly and Company(NYSE:LLY) de borç kullanıyor. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getirir?

Borç, şirket yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Eli Lilly için en son analizimizi görüntüleyin

Eli Lilly Ne Kadar Borç Taşıyor?

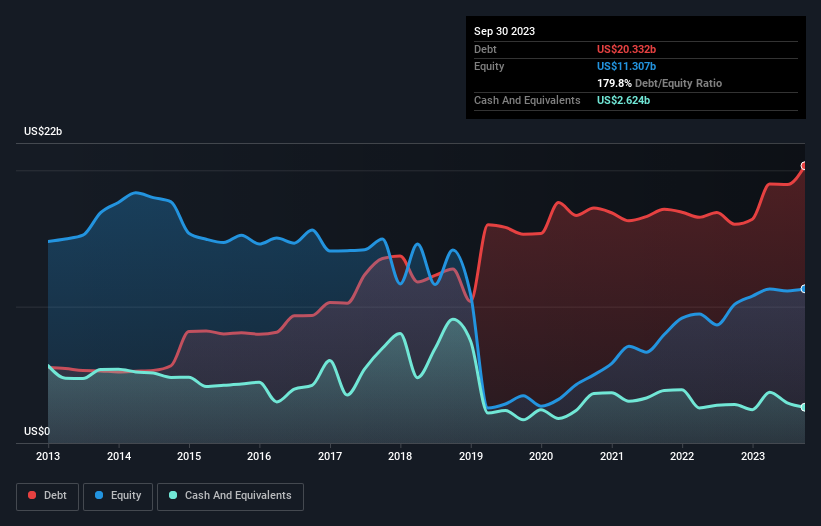

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Eylül 2023 itibariyle Eli Lilly'nin bir yıl içinde 16,0 milyar ABD doları artışla 20,3 milyar ABD doları borcu olduğunu göstermektedir. Bununla birlikte, bunu dengeleyen 2,62 milyar ABD doları nakit var ve bu da yaklaşık 17,7 milyar ABD doları net borca yol açıyor.

Eli Lilly'nin Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, Eli Lilly'nin bir yıl içinde vadesi dolacak 22,0 milyar ABD Doları tutarında yükümlülüğü ve bundan sonra vadesi gelecek 24,6 milyar ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Bu yükümlülükleri dengeleyen 2,62 milyar ABD$ nakit ve 12 ay içinde ödenmesi gereken 10,1 milyar ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 33,9 milyar ABD Doları daha fazladır.

Halka açık Eli Lilly hisseleri toplam 525,2 milyar ABD doları gibi oldukça etkileyici bir değere sahip olduğundan, bu seviyedeki yükümlülüklerin büyük bir tehdit oluşturması pek olası görünmemektedir. Ancak, zaman içinde değişebileceğinden, bilanço gücünü göz önünde bulundurmaya değer olduğunu düşünüyoruz.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Eli Lilly'nin yaklaşık 1,6 olan net borcun FAVÖK'e oranı, borcun yalnızca orta düzeyde kullanıldığını göstermektedir. Ve 35,4 kat gibi güçlü bir faiz karşılama oranına sahip olması bizi daha da rahatlatıyor. Ayrıca Eli Lilly'nin geçen yıl FVÖK'ünü %10 oranında artırarak borç yükünü daha kolay idare edilebilir hale getirdiğini de memnuniyetle not ediyoruz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Eli Lilly'nin ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödeyebilmesi için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yıla bakıldığında, Eli Lilly'nin FVÖK'ünün %42'si oranında serbest nakit akışı kaydettiği görülüyor ki bu oran beklediğimizden daha zayıf. Borç ödemeleri söz konusu olduğunda bu hiç de iyi değil.

Bizim Görüşümüz

Ne mutlu ki, Eli Lilly'nin etkileyici faiz örtüsü, borç konusunda üstünlük sağladığını gösteriyor. Ayrıca FVÖK büyüme oranının da olumlu olduğunu düşünüyoruz. Tüm bunlar göz önüne alındığında, Eli Lilly'nin mevcut borç seviyelerini rahatça idare edebileceği görülüyor. Artı tarafı, bu kaldıraç hissedar getirilerini artırabilir, ancak potansiyel dezavantajı daha fazla zarar riskidir, bu nedenle bilançoyu izlemeye değer. Borç seviyelerini analiz ederken, bilanço başlanması gereken en belirgin yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin, Eli Lilly için buraya yatırım yapmadan önce bilmeniz gereken 2 uyarı işareti keşfettik.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Eli Lilly might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.