David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, ICON Public Limited Company(NASDAQ:ICLR) borç taşımaktadır. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Gibi Riskler Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamıyorsa, o zaman onların insafına kalır. İşler gerçekten kötüye giderse, borç verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatından sulandırması gerektiğidir. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

ICON için en son analizimize göz atın

ICON Ne Kadar Borç Taşıyor?

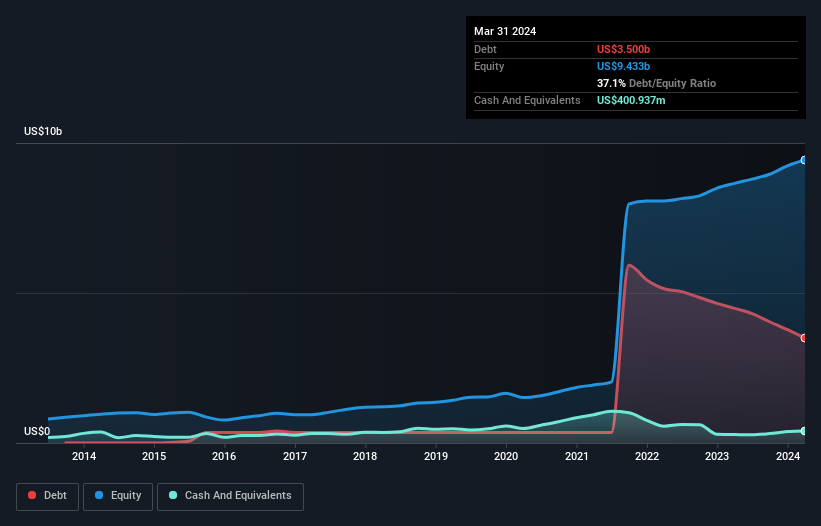

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak ICON'un Mart 2024'te bir yıl önceki 4,49 milyar ABD dolarından 3,50 milyar ABD doları borcu olduğunu gösteriyor. Bununla birlikte, 400,9 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 3,10 milyar ABD dolarıdır.

ICON'un Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, ICON'un bir yıl içinde vadesi gelecek 2,95 milyar ABD$ ve daha sonra vadesi gelecek 4,67 milyar ABD$ yükümlülüğü olduğunu göstermektedir. Bu yükümlülüklere karşılık 400,9 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 3,00 milyar ABD$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 4,21 milyar ABD Doları daha fazladır.

ICON'un 25,6 milyar ABD doları gibi devasa bir piyasa değerine sahip olduğu düşünüldüğünde, bu yükümlülüklerin büyük bir tehdit oluşturduğuna inanmak zor. Bununla birlikte, zaman içinde değişebileceği için bilanço gücünü göz önünde bulundurmaya değer olduğunu düşünüyoruz.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

ICON'un net borcu FAVÖK'ünün 1,8 katı gibi oldukça makul bir seviyede bulunurken, FAVÖK'ü geçen yıl faiz giderlerini sadece 3,5 kat karşıladı. Bu rakamlar bizi endişelendirmese de, şirketin borç maliyetinin gerçek bir etkiye sahip olduğunu belirtmek gerekir. ICON'un borcundan kurtulmasının bir yolu, daha fazla borçlanmayı bırakması ancak geçen yıl olduğu gibi FVÖK'ü yaklaşık %20 oranında büyütmeye devam etmesi olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak ICON'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda ICON, FVÖK'ünün %91'i oranında, yani beklediğimizden çok daha fazla serbest nakit akışı yarattı. Bu durum, istenirse borç ödemek için iyi bir pozisyon oluşturuyor.

Bizim Görüşümüz

Ne mutlu ki, ICON'un FVÖK'ü serbest nakit akışına etkileyici bir şekilde dönüştürmesi, borç konusunda üstünlük sağladığını gösteriyor. Ancak, daha üzücü bir not olarak, faiz karşılığından biraz endişe duyuyoruz. Yukarıdaki faktörleri göz önünde bulundurduğumuzda, ICON'un borç kullanımında oldukça mantıklı olduğu görülüyor. Bu da hissedar getirilerini artırma umuduyla biraz daha fazla risk üstlendikleri anlamına geliyor. Zaman içinde, hisse fiyatları hisse başına kazançları takip etme eğilimindedir, bu nedenle ICON ile ilgileniyorsanız, hisse başına kazanç geçmişinin interaktif bir grafiğini kontrol etmek için buraya tıklamak isteyebilirsiniz.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atabilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if ICON might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.