Rumble Inc.(NASDAQ:RUM) hisse fiyatı geçen ay çok iyi bir performans göstererek %34'lük mükemmel bir kazanç elde etti. Hisse fiyatı son on iki ayda hala %35 gibi hayal kırıklığı yaratan bir düşüşte olduğu için tüm hissedarlar sevinçli hissetmeyecektir.

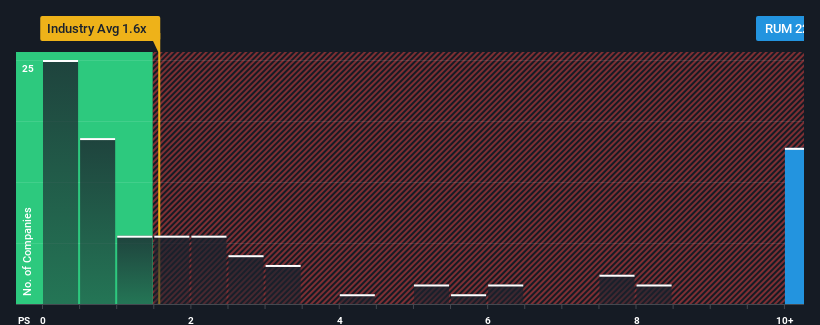

Fiyattaki bu büyük sıçramadan sonra, ABD'nin İnteraktif Medya ve Hizmetler sektöründeki şirketlerin yaklaşık yarısının 1,6x'in altında fiyat-satış oranlarına (veya "P/S") sahip olduğu göz önüne alındığında, Rumble'ı 22,6x P/S oranıyla tamamen kaçınılması gereken bir hisse senedi olarak düşünebilirsiniz. Yine de, F/K oranını olduğu gibi kabul etmek akıllıca değildir çünkü bu kadar yüksek olmasının bir açıklaması olabilir.

Rumble için son analizlerimizi görüntüleyin

Rumble Nasıl Performans Gösteriyor?

Gelirleri diğer şirketlerin çoğundan daha hızlı arttığı için son zamanlar Rumble için avantajlı olmuştur. Görünüşe göre piyasa bu durumun gelecekte de devam etmesini bekliyor, dolayısıyla P/S oranı yüksek. Ancak, durum böyle değilse, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilirler.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde Rumble hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacaktır.Gelir Büyümesi Metrikleri Yüksek F/K Hakkında Bize Ne Söylüyor?

Rumble'ın F/K oranı, çok güçlü bir büyüme göstermesi ve daha da önemlisi sektörden çok daha iyi performans göstermesi beklenen bir şirket için tipik olacaktır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin gelirlerinde büyük bir artış kaydedildiği görülüyor. Son üç yıllık dönemde de, kısa vadedeki inanılmaz performansının da yardımıyla, gelirde inanılmaz bir genel artış görüldü. Dolayısıyla, şirketin bu süre zarfında gelirlerini artırma konusunda muazzam bir iş çıkardığını teyit ederek başlayabiliriz.

Geleceğe baktığımızda, şirketi takip eden tek analistin tahminlerine göre önümüzdeki üç yıl boyunca gelirlerin her yıl %60 oranında artması bekleniyor. Bu arada, sektörün geri kalanının her yıl yalnızca %11 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha az cazip.

Bu bilgiler ışığında, Rumble'ın sektöre kıyasla neden bu kadar yüksek bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre çoğu yatırımcı gelecekteki bu güçlü büyümeyi bekliyor ve hisse senedi için daha fazla ödeme yapmaya istekli.

Rumble'ın F/K'sından Ne Öğrenebiliriz?

Hisse fiyatlarındaki güçlü artış Rumble'ın F/K'sının da yükselmesine neden oldu. Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-satış oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

Tahmin ettiğimiz gibi, Rumble'ın analist tahminlerini incelememiz, üstün gelir görünümünün yüksek P/S'ye katkıda bulunduğunu ortaya koydu. Görünüşe göre hissedarlar şirketin gelecekteki gelirlerine güveniyor ve bu da F/K'yı destekliyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde düşeceğini görmek zor.

Fikrinizi belirlemeden önce, Rumble için farkında olmanız gereken 3 uyarı işareti keşfettik (1 tanesi bizi biraz rahatsız ediyor!).

Bu riskler Rumble hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Rumble might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.