Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Diğer birçok şirket gibi Lee Enterprises, Incorporated(NASDAQ:LEE) da borç kullanıyor. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getiriyor?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamazsa, onların insafına kalır. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar hiçbir şey elde edemeden çekip gidebilirler. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Lee Enterprises için son analizimize göz atın

Lee Enterprises'ın Net Borcu Nedir?

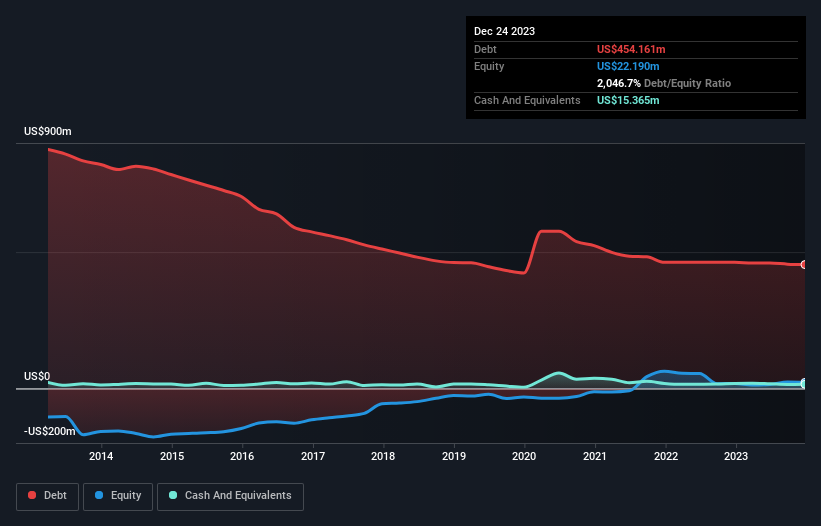

Aşağıda görebileceğiniz gibi, Lee Enterprises'ın Aralık 2023'te 454,2 milyon ABD Doları borcu vardı ve bu da bir önceki yılla hemen hemen aynı. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Ancak, bunu dengeleyen 15,4 milyon ABD Doları nakit var ve bu da yaklaşık 438,8 milyon ABD Doları net borca yol açıyor.

Lee Enterprises'ın Bilançosu Ne Kadar Güçlü?

En son bilanço verilerine odaklandığımızda, Lee Enterprises'ın 12 ay içinde vadesi gelen 112,6 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 567,7 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliriz. Öte yandan, 15,4 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 68,1 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 596,9 milyon ABD$ daha fazladır.

Bu açık, ölümlülerin üzerinde yükselen bir dev gibi 84,2 milyon ABD doları değerindeki şirketin üzerine gölge düşürmektedir. Bu yüzden hissedarların bunu kesinlikle yakından izlemeleri gerektiğini düşünüyoruz. Günün sonunda, alacaklıları geri ödeme talep ederse, Lee Enterprises'ın muhtemelen büyük bir yeniden sermayelendirmeye ihtiyacı olacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Faiz karşılama oranının 1,4 kat gibi zayıf ve net borcun FAVÖK'e oranının 5,1 gibi rahatsız edici derecede yüksek olması Lee Enterprises'a olan güvenimizi bir-iki yumruk gibi sarsmıştır. Buradaki borç yükü oldukça fazladır. Daha da rahatsız edici olan ise Lee Enterprises'ın geçen yıl FAVÖK'ünün %3,9 oranında düşmesine izin vermiş olmasıdır. Bu şekilde devam ederse borcunu ödemek koşu bandında koşmaya benzeyecek - çok fazla ilerleme için çok fazla çaba. Borç seviyelerini analiz ederken bilanço, başlanması gereken en bariz yerdir. Ancak borcu tek başına ele alamazsınız; çünkü Lee Enterprises'ın bu borca hizmet etmek için kazanca ihtiyacı olacaktır. Bu nedenle, borcu değerlendirirken kesinlikle kazanç trendine bakmaya değer. İnteraktif bir anlık görüntü için buraya tıklayın.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket borcunu kağıt üzerindeki karlarla ödeyemez; soğuk nakit paraya ihtiyacı vardır. Dolayısıyla, FVÖK'ün serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yılda Lee Enterprises, FVÖK'ünün %7,4'ü değerinde serbest nakit akışı bildirdi ki bu gerçekten oldukça düşük bir oran. Nakit dönüşümündeki bu düşük seviye, şirketin borçlarını yönetme ve ödeme kabiliyetini zayıflatıyor.

Bizim Görüşümüz

Görünüşe bakılırsa, Lee Enterprises'ın faiz teminatı bizi hisse senedi konusunda tereddütte bıraktı ve toplam borç seviyesi yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Bununla birlikte, FVÖK'ünü büyütme kabiliyeti o kadar da endişe verici değil. Yukarıda bahsedilen tüm faktörler göz önüne alındığında, Lee Enterprises'ın çok fazla borcu var gibi görünüyor. Bu tür bir risklilik bazıları için sorun olmayabilir, ancak bizim teknemizi kesinlikle yüzdürmüyor. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örnek olarak: Lee Enterprises için bilmeniz gereken 3 uyarı işareti tespit ettik ve bunlardan 2'si bizi rahatsız ediyor.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

If you're looking to trade Lee Enterprises, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Lee Enterprises might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.