Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, 'Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır' derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Diğer birçok şirkette olduğu gibi Eastman Chemical Company(NYSE:EMN) de borç kullanıyor. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiririz.

Eastman Chemical için en son analizimize göz atın

Eastman Chemical'ın Net Borcu Nedir?

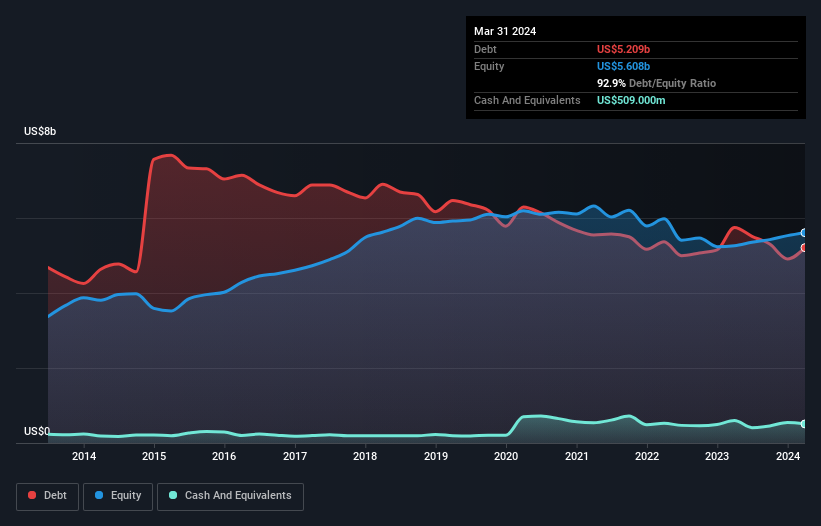

Aşağıda görebileceğiniz gibi, Eastman Chemical'ın Mart 2024'te 5,21 milyar ABD Doları borcu vardı ve bu rakam bir yıl önceki 5,75 milyar ABD Dolarından daha düşüktü. Ancak, 509,0 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 4,70 milyar ABD$ ile daha azdır.

Eastman Chemical'ın Bilançosu Ne Kadar Sağlıklı?

En son bilançosuna göre Eastman Chemical'ın vadesi bir yıl içinde dolacak 2,62 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde 6,52 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 509,0 milyon ABD$ nakit ve vadesi 12 ay içinde dolacak 1,27 milyar ABD$ alacağı bulunmaktadır. Yani yükümlülüklerinin toplamı, nakit ve kısa vadeli alacaklarının toplamından 7,36 milyar ABD Doları daha fazladır.

Bu, 11,8 milyar ABD$'lık devasa piyasa değerine kıyasla bile bir kaldıraç dağıdır. Bu durum, şirketin bilançosunu acilen desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını göstermektedir.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Eastman Chemical'ın borcu FAVÖK'ünün 3,0 katıdır ve FVÖK'ü faiz giderini 5,0 katından fazla karşılamaktadır. Bu, borç seviyelerinin önemli olmasına rağmen sorunlu olduğunu söylemekten kaçınacağımızı göstermektedir. Ne yazık ki Eastman Chemical'ın FVÖK'ü son dört çeyrekte %14 düştü. Kazançlar bu oranda düşmeye devam ederse, borçla başa çıkmak 5 yaşın altındaki üç çocuğu lüks bir restorana götürmekten daha zor olacaktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Eastman Chemical'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; nakit paraya ihtiyacı vardır. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yıla baktığımızda Eastman Chemical'ın serbest nakit akışının FVÖK'ünün %39'u kadar olduğunu görüyoruz ki bu oran beklediğimizden daha zayıf. Konu borç ödemeye geldiğinde bu hiç de iyi bir oran değil.

Bizim Görüşümüz

Eastman Chemical'ın FVÖK büyüme oranının hayal kırıklığı yarattığını söyleyecek kadar ileri gidebiliriz. Bununla birlikte, faiz giderlerini FVÖK ile karşılama kabiliyeti o kadar da endişe verici değil. Yukarıdaki tüm faktörleri bir arada değerlendirdiğimizde, Eastman Chemical'ın borcunun onu biraz riskli hale getirdiği görülüyor. Bu mutlaka kötü bir şey değil, ancak genellikle daha az kaldıraçla daha rahat hissederiz. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak, tüm yatırım riski bilanço içinde yer almaz - bundan çok uzaktır. Örneğin, Eastman Chemical için farkında olmanız gereken 3 uyarı işareti belirledik.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if Eastman Chemical might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.