Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, "Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır" derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Hawkins, Inc. şirketinin (NASDAQ:HWKN ) bilançosunda borç olduğunu görüyoruz. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Gibi Riskler Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamazsa, onların insafına kalır. İşler gerçekten kötüye giderse, borç verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir olay, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette, pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Hawkins için en son analizimize göz atın

Hawkins Ne Kadar Borç Taşıyor?

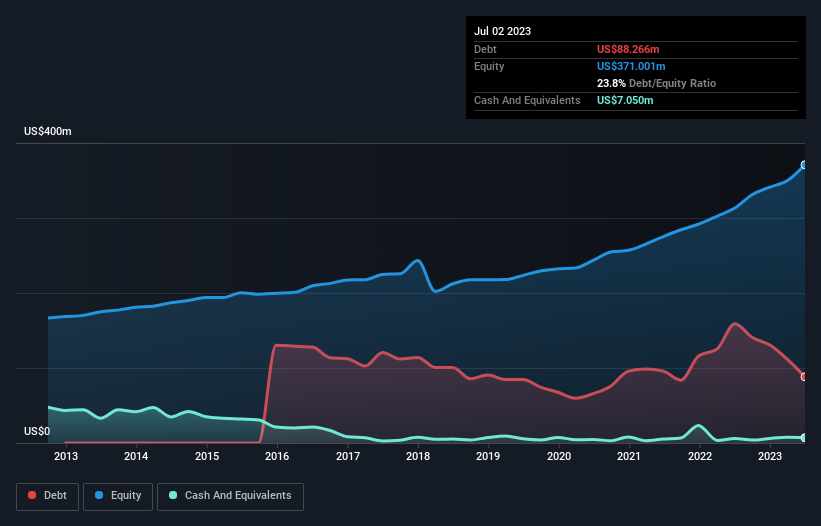

Aşağıda görebileceğiniz gibi, Hawkins'in Temmuz 2023'te 88,3 milyon ABD Doları borcu vardı ve bu rakam bir önceki yıl 159,1 milyon ABD Dolarına düşmüştü. Bununla birlikte, bunu dengeleyen 7,05 milyon ABD doları nakit var ve bu da yaklaşık 81,2 milyon ABD doları net borca yol açıyor.

Hawkins'in Bilançosu Ne Kadar Güçlü?

En son bilanço verilerine odaklandığımızda, Hawkins'in 12 ay içinde vadesi gelen 94,3 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 126,7 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Öte yandan, 7,05 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 138,3 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 75,6 milyon ABD$ daha fazladır.

Halka açık Hawkins hisseleri toplam 1,24 milyar ABD Doları değerinde olduğundan, bu düzeyde bir yükümlülüğün büyük bir tehdit oluşturması pek olası görünmemektedir. Bununla birlikte, daha kötüye gitmemesi için bilançosunu izlemeye devam etmemiz gerektiği açıktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Hawkins'in net borcu FAVÖK'ünün yalnızca 0,69 katıdır. Ve FAVÖK'ü faiz giderlerini tam 16,5 kat daha fazla karşılıyor. Yani süper muhafazakâr borç kullanımı konusunda oldukça rahatız. Hawkins'in geçen yıl FAVÖK'ünü %17 oranında artırması da borç yönetimi kabiliyetini daha da artırıyor. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde Hawkins'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir şirket borcunu muhasebe karıyla değil, yalnızca nakit parayla ödeyebilir. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda Hawkins'in serbest nakit akışı FVÖK'ünün %43'üne tekabül ediyor ki bu oran beklediğimizden daha düşük. Konu borç ödemeye geldiğinde bu hiç de iyi değil.

Bizim Görüşümüz

Hawkins'in faiz oranı, Cristiano Ronaldo'nun 14 yaş altı bir kaleciye gol atması kadar kolay bir şekilde borcunun üstesinden gelebileceğini gösteriyor. İyi haber bununla da bitmiyor, çünkü net borcun FAVÖK'e oranı da bu izlenimi destekliyor! Yukarıdaki faktörleri göz önünde bulundurduğumuzda, Hawkins'in borç kullanımı konusunda oldukça mantıklı olduğu görülüyor. Bu da hissedar getirilerini artırma umuduyla biraz daha fazla risk üstlendikleri anlamına geliyor. Zaman içinde, hisse fiyatları hisse başına kazançları takip etme eğilimindedir, bu nedenle Hawkins ile ilgileniyorsanız, hisse başına kazanç geçmişinin interaktif bir grafiğini kontrol etmek için buraya tıklamak isteyebilirsiniz.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Hawkins might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.