Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Ferroglobe PLC 'nin(NASDAQ:GSM) işinde borç kullandığını görebiliyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Neden Risk Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Ferroglobe için en son analizimize göz atın

Ferroglobe'un Borcu Ne Kadar?

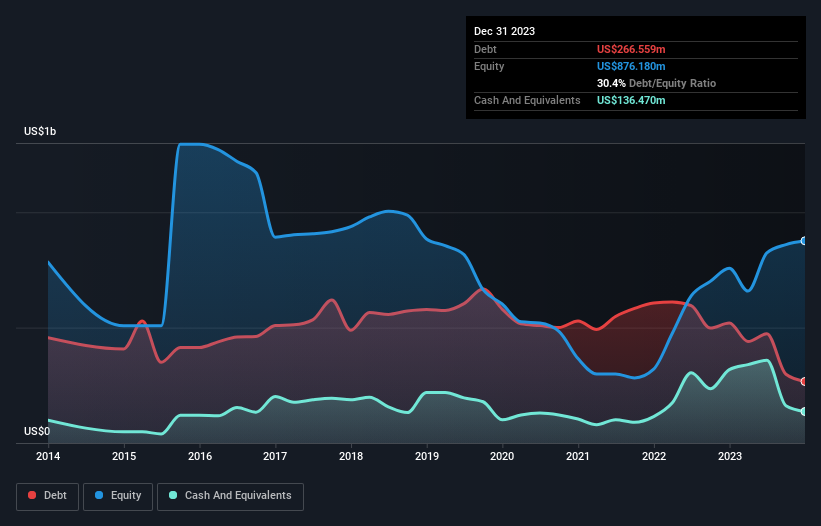

Aşağıda görebileceğiniz gibi, Ferroglobe'un Aralık 2023'te bir önceki yıl 519,9 milyon ABD dolarından 266,6 milyon ABD doları borcu vardı. Bununla birlikte, 136,5 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 130,1 milyon ABD dolarıdır.

Ferroglobe'un Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Ferroglobe'un bir yıl içinde vadesi gelecek 494,0 milyon ABD$ tutarında yükümlülüğü ve bu süreden sonra vadesi gelecek 390,2 milyon ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Bu yükümlülüklere karşılık 136,5 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 330,6 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla, nakit ve yakın vadeli alacaklarının toplamından 417,1 milyon ABD$ daha fazla yükümlülüğe sahiptir.

Bu açık o kadar da kötü değil çünkü Ferroglobe 976,5 milyon ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Ferroglobe'un net borcu FAVÖK'ün sadece 0,44 katıdır ve bu da kesinlikle pervasız bir borçlu olmadığını göstermektedir. Ve bu görüş, geçen yılki faiz giderinin 7,7 katına ulaşan FVÖK ile sağlam faiz karşılama oranı tarafından desteklenmektedir. Ferroglobe'un yükünün çok ağır olmaması da iyi, çünkü FVÖK'ü geçen yıl %69 azaldı. Bir şirket kazancının düştüğünü gördüğünde, bazen kredi verenlerle ilişkilerinin bozulduğunu görebilir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde Ferroglobe'un zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda Ferroglobe'un serbest nakit akışı FVÖK'ünün %41'ine tekabül ediyor ki bu da beklediğimizden daha az. Konu borç ödemeye geldiğinde bu hiç de iyi değil.

Bizim Görüşümüz

Ferroglobe'un FAVÖK büyüme oranı bu analizde gerçek bir negatifti, ancak dikkate aldığımız diğer faktörler onu önemli ölçüde daha iyi bir ışık altında bıraktı. Örneğin net borcun FAVÖK'e oranı ferahlatıcıydı. Tartışılan tüm faktörleri göz önünde bulundurduğumuzda, Ferroglobe'un borç kullanımıyla bazı riskler aldığı görülüyor. Dolayısıyla, bu kaldıraç özkaynak getirisini artırsa da, bundan sonra arttığını görmek istemeyiz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Ferroglobe 'un yatırım analizimizde 1 uyarı işareti gösterdiğini bilmelisiniz...

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Ferroglobe might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.