28'lik Sıçramanın Ardından e.l.f. Beauty, Inc. (NYSE:ELF) Hisseleri Radarın Altında Uçmuyor

e.l.f. Beauty, Inc.(NYSE:ELF) hissedarları sabırlarının karşılığını geçtiğimiz ay hisse fiyatlarında yaşanan %28'lik artışla aldı. Son yükselişin ardından yıllık kazanç %173'e ulaşarak yatırımcıların dikkatini çekti.

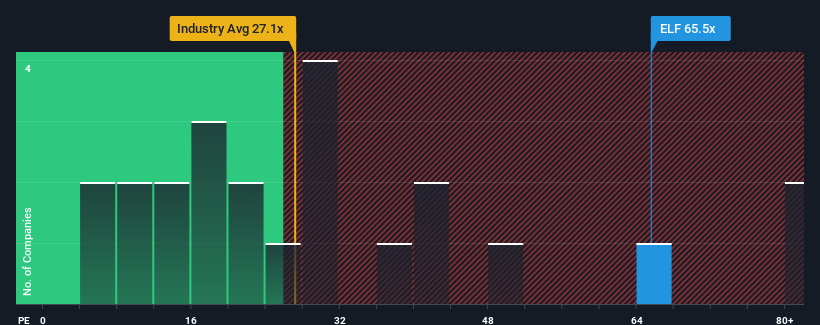

Fiyatta böylesine büyük bir sıçramanın ardından, e.l.f. Beauty 65,5x fiyat/kazanç (ya da "F/K") oranıyla şu anda çok düşüş sinyalleri veriyor olabilir, zira Amerika Birleşik Devletleri'ndeki tüm şirketlerin neredeyse yarısı 16x'in altında F/K oranlarına sahiptir ve 9x'in altındaki F/K'lar bile olağandışı değildir. Bununla birlikte, yüksek F/K'nın rasyonel bir temeli olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

e.l.f. Beauty son zamanlarda kesinlikle iyi bir iş çıkarıyor çünkü diğer şirketlerin çoğu kazançlarının geriye gittiğini görürken kazanç büyümesi pozitif oldu. Görünüşe göre pek çok kişi şirketin piyasadaki olumsuzluklara meydan okumaya devam etmesini bekliyor ve bu da yatırımcıların hisse senedi için ödeme yapma isteğini artırıyor. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilirler.

e.l.f. Beauty için son analizimizi görüntüleyin

e.l.f. Beauty İçin Yeterince Büyüme Var mı?

E.l.f. Beauty'ninki kadar yüksek bir F/K'yı gerçekten rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin piyasayı kesinlikle gölgede bırakma yolunda ilerlediği zamandır.

Kazanç artışının son yılını gözden geçirirsek, şirket %245'lik müthiş bir artış kaydetti. Son üç yıllık dönemde, kısa vadeli performansının da yardımıyla, EPS'de %1.018'lik mükemmel bir genel artış görülmüştür. Buna göre, hissedarlar muhtemelen bu orta vadeli kazanç artışı oranlarını memnuniyetle karşılayacaklardır.

Geleceğe baktığımızda, şirketi takip eden analistlerin tahminlerine göre önümüzdeki üç yıl boyunca kazançların her yıl %21 oranında artması bekleniyor. Bu oran, piyasanın geneli için öngörülen yıllık %12'lik büyüme oranından önemli ölçüde daha yüksek.

Bu bilgiler ışığında, e.l.f. Beauty'nin piyasaya kıyasla neden bu kadar yüksek bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre çoğu yatırımcı gelecekteki bu güçlü büyümeyi bekliyor ve hisse senedi için daha fazla ödeme yapmaya istekli.

Son Söz

E.l.f. Beauty hisseleri son zamanlarda iyi bir ivme yakaladı ve bu da F/K'sını gerçekten şişirdi. Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat-kazanç oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

E.l.f. Beauty'nin yüksek F/K oranını, tahmin edilen büyümesinin beklendiği gibi piyasanın genelinden daha yüksek olması sayesinde koruduğunu tespit ettik. Bu aşamada yatırımcılar, kazançlardaki bozulma potansiyelinin daha düşük bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar değişmediği sürece, hisse fiyatına güçlü bir destek sağlamaya devam edecektir.

Her zaman riskleri düşünmelisiniz. Örnek olarak, e.l.f. Beauty için bilmeniz gereken 2 uyarı işareti tespit ettik.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Bu nedenle, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirket lerden oluşan bu ücretsiz listeye bir göz atın.

Valuation is complex, but we're here to simplify it.

Discover if e.l.f. Beauty might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.